最近、北朝鮮問題に関しての照会が多いので一応触れておくが、そもそもトランプは米国建国の原点である孤立主義を標榜しており、ヒラリー・クリントンと違って反エリート・反軍産複合体なので、現在の北朝鮮の体制を変える気など毛頭ない。

筆者の周辺の運用者の多くは、「北朝鮮問題は内政問題のガス抜き(トランプの人気取り)になるので、言葉でプロレスのマイクパフォーマンスのようなことをしているだけだろう。金正恩にとってもトランプは自分を無視せずに反応してくれるので、双方が体制の補完装置として利用している。北朝鮮と米国の非難の応酬の中で追い詰められているのはむしろ韓国であり、米韓同盟が危うくなっている。トランプは内政も外交も"やるやる"と言いながら、何もしないことによって既得権者の利権やこれまでのパワーバランスを結果的に弱体化させている。米国は過去の朝鮮戦争の泥沼で懲りており、北朝鮮の背後にはロシアと中国がいて、ベトナム、アフガン、イラク戦同様に失敗する可能性が高い。結局、なにも出来ないのではないか?」という見方をとっている。

あるファンドの運用者は、「トランプは平和的な和解策をやろうとした過去の政権が軍産複合体の妨害でなにもできなかったのをよく知っており、あえてか本音かわからないが、過激で無茶苦茶な発言をすることによって、結果的にエリート層や軍産複合体の政策を無効にしている」と言うが、15日には韓国の大統領が、「米国は韓国の了解なしに北朝鮮を攻撃できない」と戦争反対を表明した。米国もトランプがあまりに過激なことを言うので、マチス国防長官とティラーソン国務長官が、「北問題は外交で解決すべき」と対話路線を強調するという皮肉な事態となっている。

トランプは政治をエリート層や軍産複合体から大衆に取りかえすことを選挙で謳って大統領になったが、軍産複合体もウォール街も官僚もランダムネスな発言を繰り返すトランプにはほとほと困っており、意識的なのか偶然なのかはともかく、結果的に選挙公約を果たしていると言えるだろう。トランプ政権の閣僚や幹部の人事も大幅に遅れているが、それでも米国経済は回っており、結果的に小さな政府が実現している。

このような見方は、日本のメディアでは圧倒的に少数意見のようで、そうした見方が当たっているかどうかはわからない。しかし、投資家にとって重要なことは、過去の歴史を振り返り、事の本質を「自分で考える」ということだ。メディアのワイドショー的な報道は事の本質を何も報道しない。成否はともかく、投資の最重要ポイントは、「自分で考え、自分で選択する」というシンプルなことだろう。

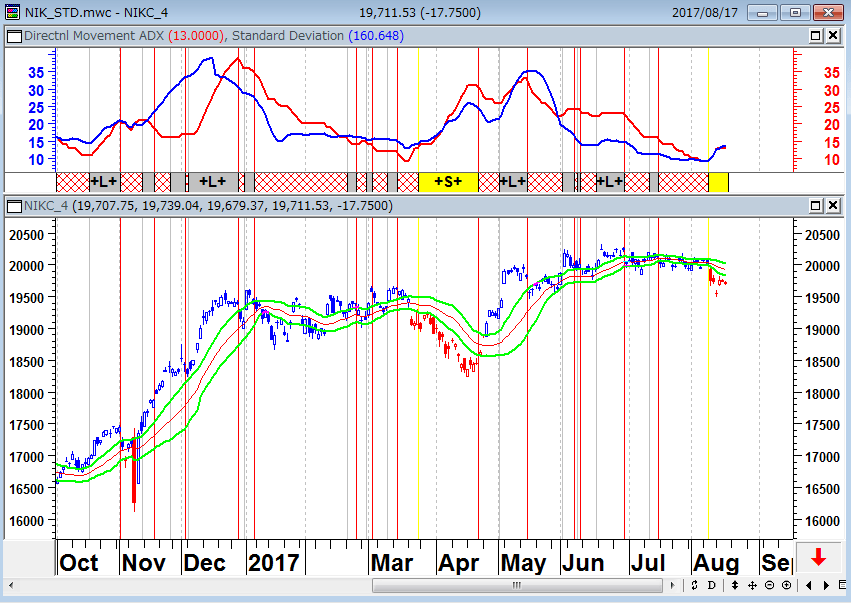

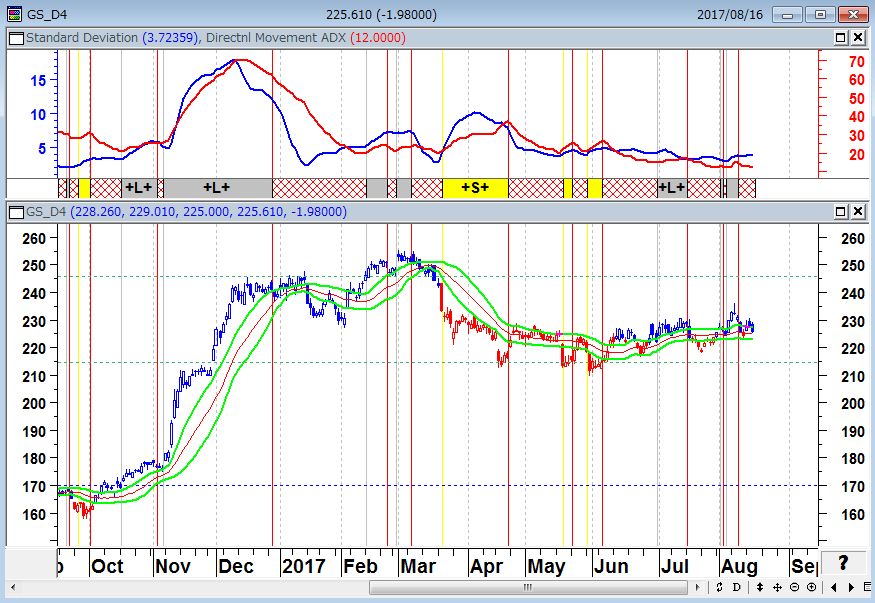

日経平均は動きに主体性がなく、ゴールドマン・サックスの株価と同様に米長期金利と連動している。北朝鮮リスクなどはノイズといえるだろう。

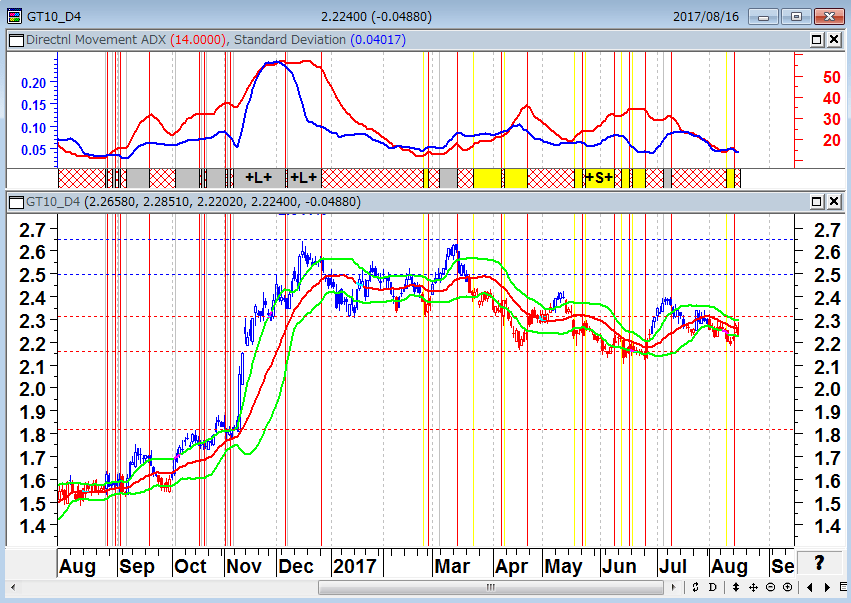

●米10年国債金利(日足)

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

●日経平均(日足)

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

●ゴールドマン・サックス(日足)

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

史上最少の一般参加者による史上最大の資産バブル

先週のレポートで、米国のミレニアル世代の投資を取り上げた。1946年から64年に誕生したベビーブーマーを退け、現在の米国の人口でトップを誇るのは約8,000万人のミレニアル世代である。ミレニアル世代が投資を始めたのは、2007年~2009年の資産価格崩壊後で、ミレニアル世代は下げ相場を知らない。「上がるから買う、買うから上がる」という相場しか知らないのである。

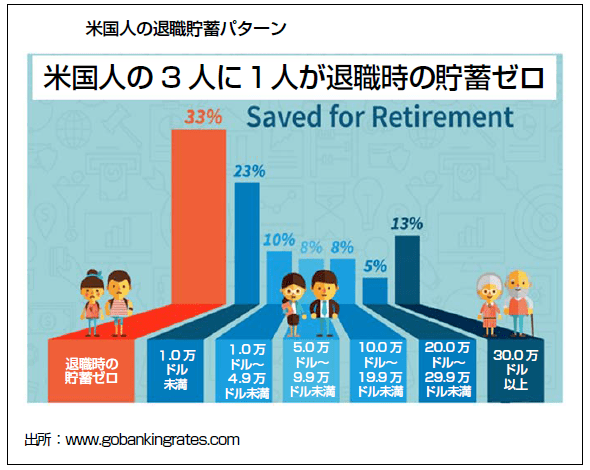

陰鬱博士と呼ばれるマーク・ファーバーはThe Gloom, Boom & Doom Reportの7月号で、「ミレニアル世代の多くはおカネを持っていない。だが、ファンド運用会社で働いている。そのほとんどが投じているのは他人のおカネだ。1985年以降に生まれたミレニアル世代はFAANG(フェイスブック、アップル、アマゾン、ネットフリックス、グーグル)といった類の銘柄で陶酔感に浸る小さな集団を形成している。彼らはここ数年、FAANG系株式への投資を推奨したことで尊敬を勝ち取ってきた。市場平均を大幅に上回った成績を出してきたからだ。だが、大部分の市民はバブルに関与していない。ほとんどの人に貯蓄がなく、そのため投資ができないからだ。しかも、バブルがあまりにも広範囲に及んでいるため、それを識別して参加できない」と、“史上最少の一般参加者による”史上最大の資産バブルに注意を促している。

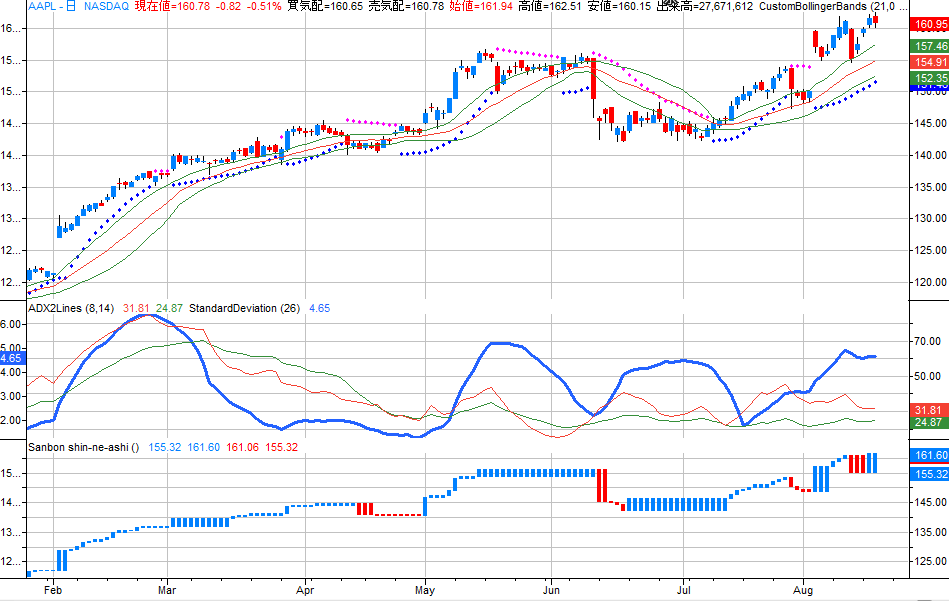

●アップル(日足)

上段:ボリンジャーバンド(21)±0.6シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)

下段:新値3本足のシグナル

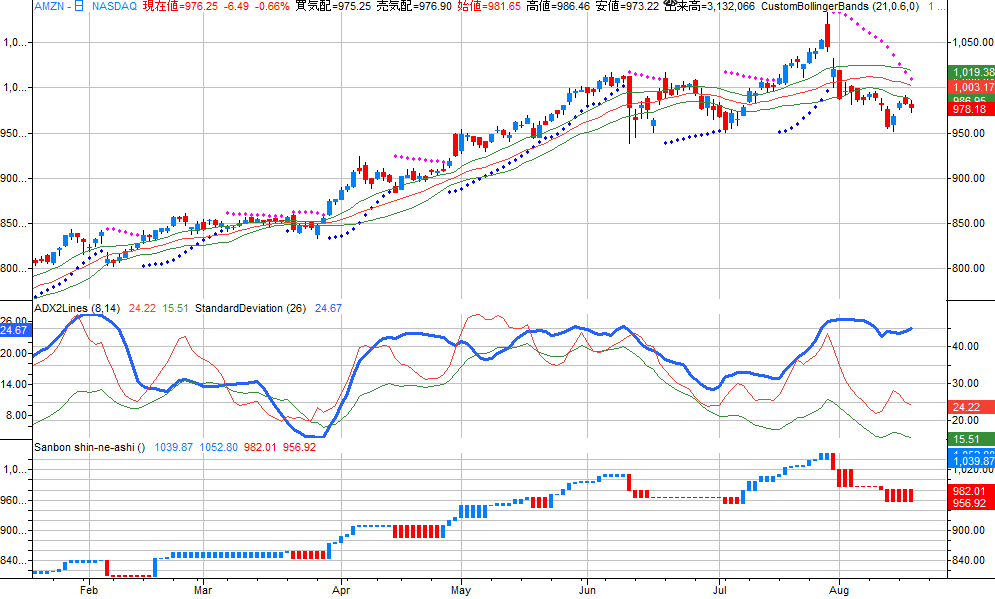

●アマゾン(日足)

上段:ボリンジャーバンド(21)±0.6シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)

下段:新値3本足

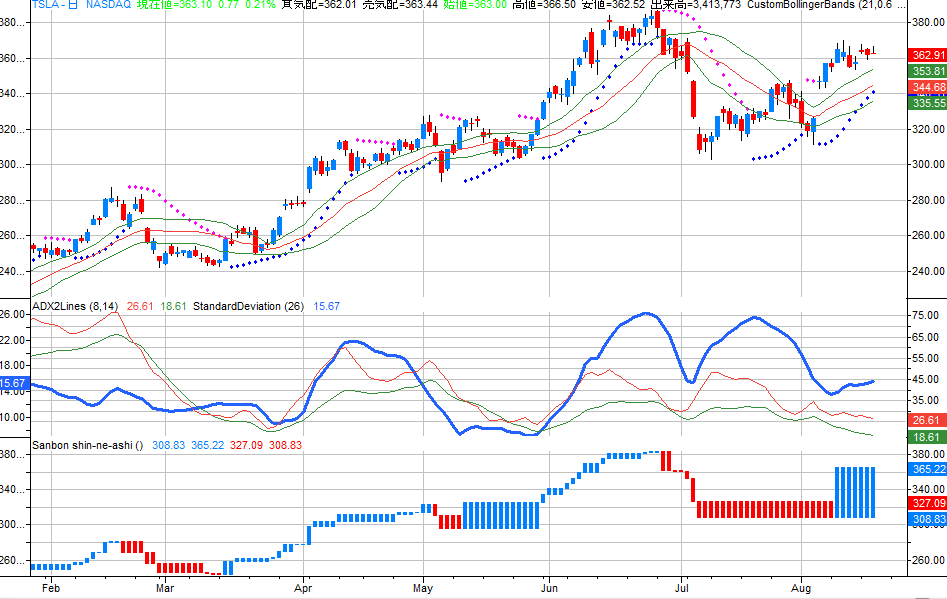

●テスラ(日足)

上段:ボリンジャーバンド(21)±0.6シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)

下段:新値3本足

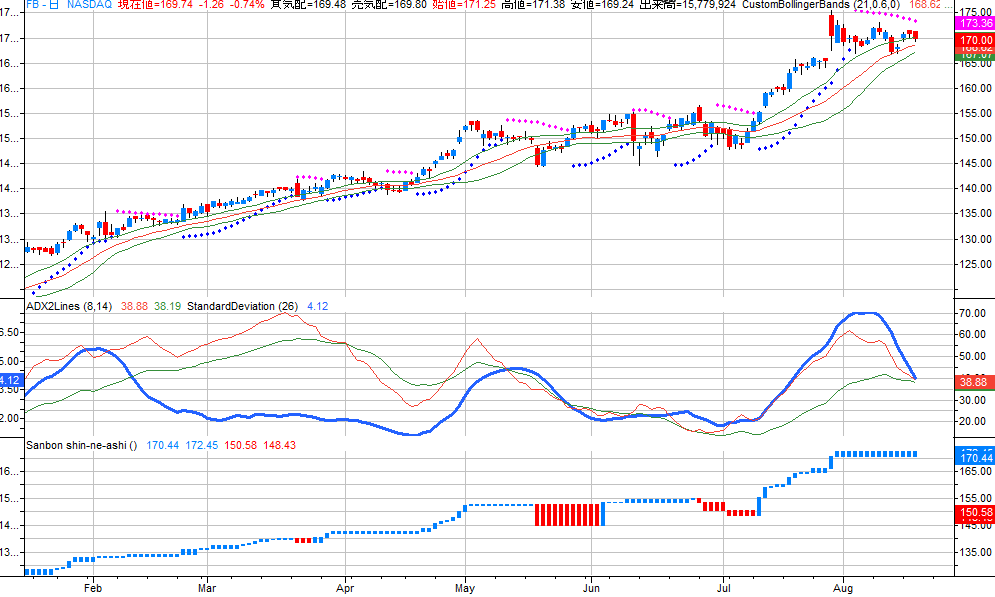

●フェイスブック(日足)

上段:ボリンジャーバンド(21)±0.6シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)

下段:新値3本足

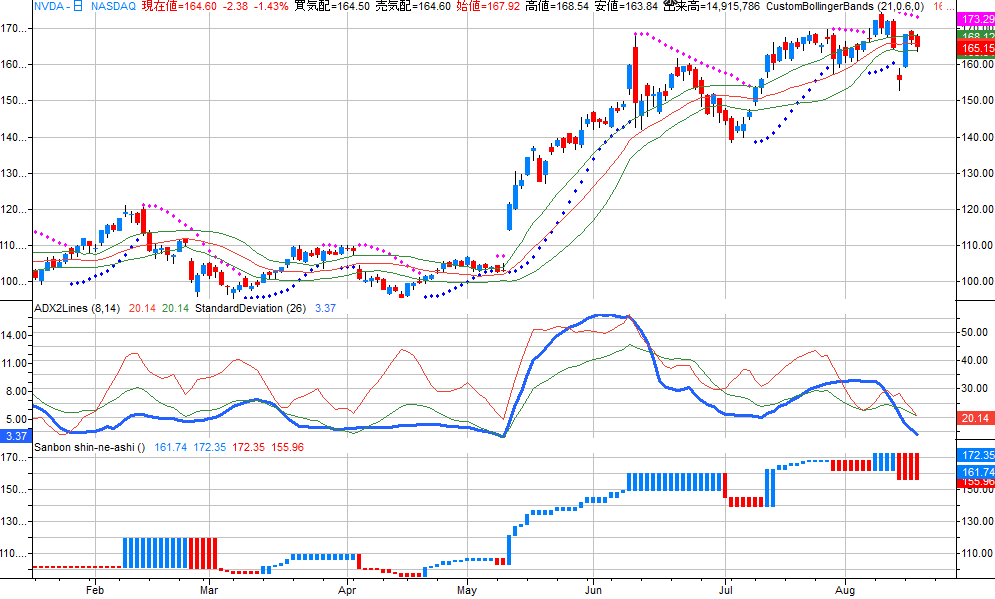

●エヌビディア(日足)

上段:ボリンジャーバンド(21)±0.6シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)

下段:新値3本足

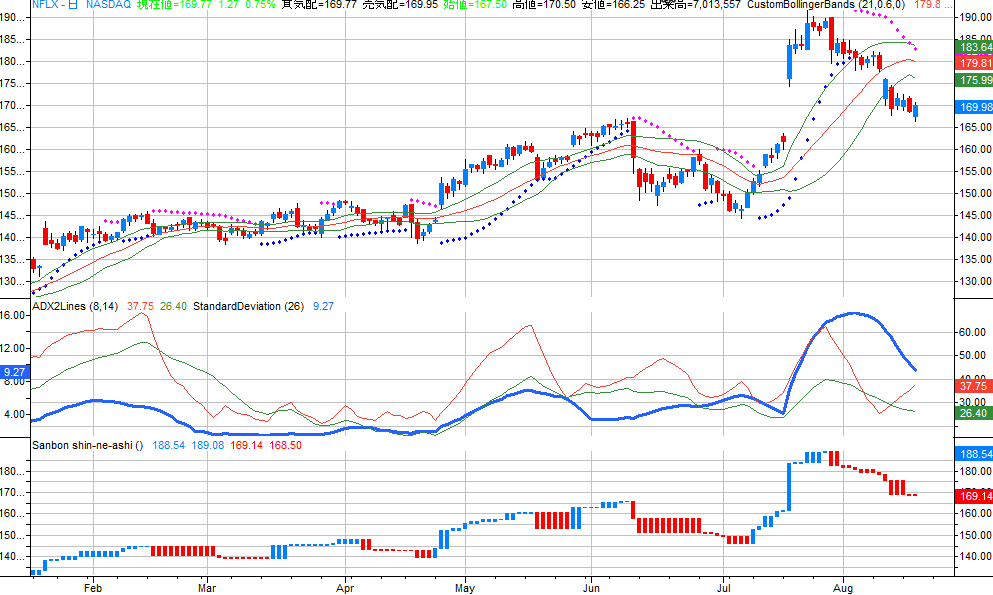

●ネットフリックス(日足)

上段:ボリンジャーバンド(21)±0.6シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)

下段:新値3本足

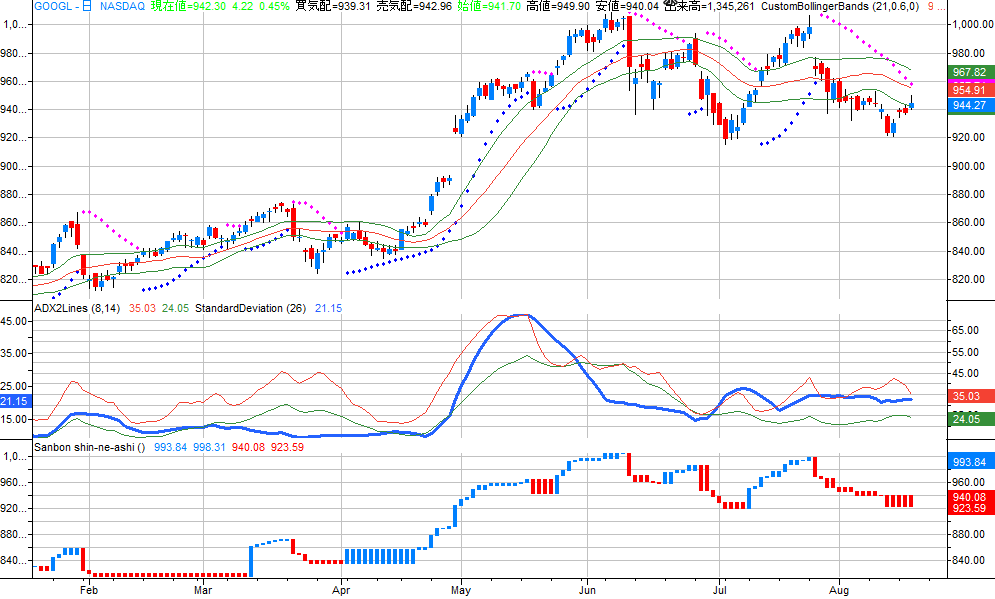

●アルファベット=グーグル(日足)

上段:ボリンジャーバンド(21)±0.6シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)

下段:新値3本足

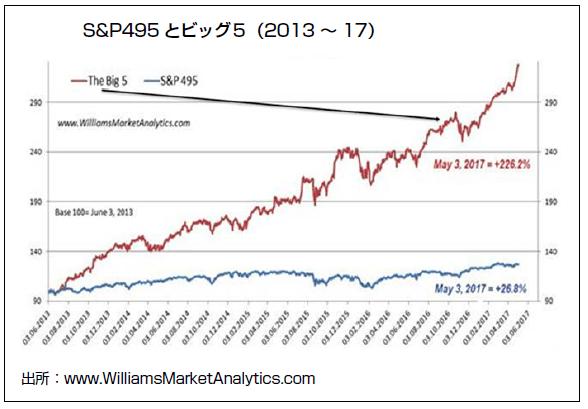

●S&P495とビッグ5(2013年~2017年)

ビック5:アップル・マイクロソフト・アマゾン・グーグル・フェイスブック

「S&P500は2013年中旬以降、年率わずか6.1%に過ぎない。一方、ビッグ5指数は同期間に57.3%とべらぼうに高い評価をされている」

●米国人の退職貯蓄パターン 米国人の3人に1人が退職時の貯蓄ゼロ

景気がいいから株が上がっているのではない。流動性の供給によって株が上がっているのである。

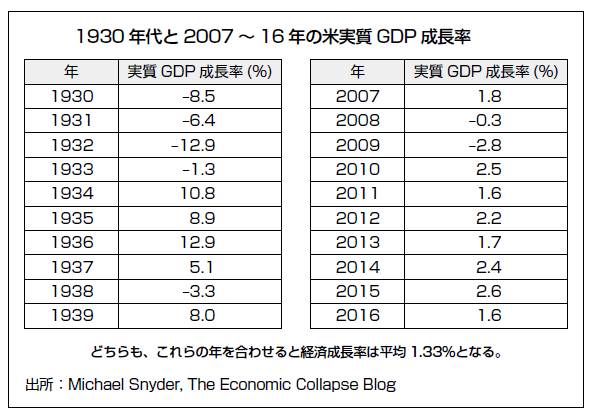

●1930年代と2007~2016年の米実質GDP成長率

「過去10年間の赤字支出10兆ドルでもたらされた経済成長は、GDPから測定して米国史上最悪だった、驚くなかれ、過去10年間の米国経済は、あの大恐慌期よりも成長が鈍化しているのだ」(マイケル・スナイダー)

「マクロ流動性はブームとバブルを煽っている。だが、市場の非流動性が、究極的には暴落と崩壊の引き金を引くだろう」とヌリエル・ルービニが指摘する<市場の非流動性>に注意すべき局面が、来年にかけて到来するとみているファンド運用者は少なくない。グリーンスパンも金融界の大御所ジェイミー・ダイモンも債券のバブルは維持できないと指摘している。

現在、実体経済と資産価格のかい離が大きい。現在、「金利は低く、企業利益は健全で、市場には陶酔感がない」ので、この相場はバブルではないという見方が大勢だ。市場に陶酔感がないと、終わりの予感を感じにくい。しかし、ミンスキー・モーメント(信用循環または景気循環において、投資家が投機によって生じた債務スパイラルによりキャッシュフロー問題を抱えるポイント)では、突然かつ急激な崩壊、市場流動性における急激な落ち込みが発生する。現在の人為的につくられた流動性があるうちに、手仕舞うのは相場の鉄則だ。

現在の米国のFAANG系株式の上昇は、「上がるから買う、買うから上がる」というバブル現象である。1970年代初頭のニフティ・フィフティ(素敵な50銘柄)相場、1990年代後半のITバブル相場と似ているが、それらの相場の暴落は、結局、政策金利の引き上げが原因だった。

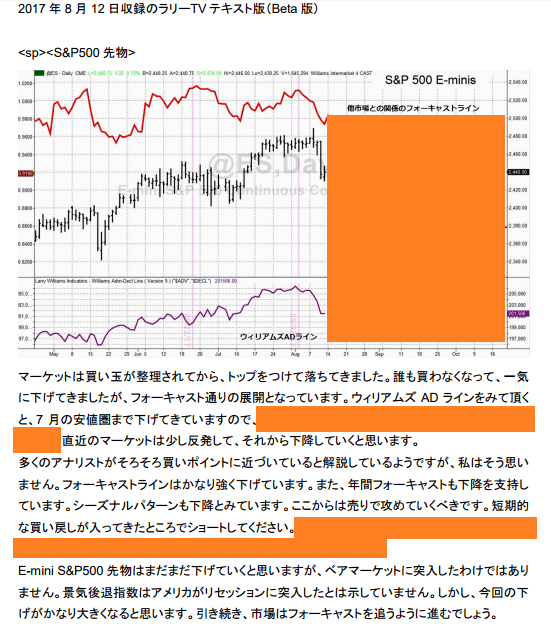

ラリー・ウィリアムズの相場予測

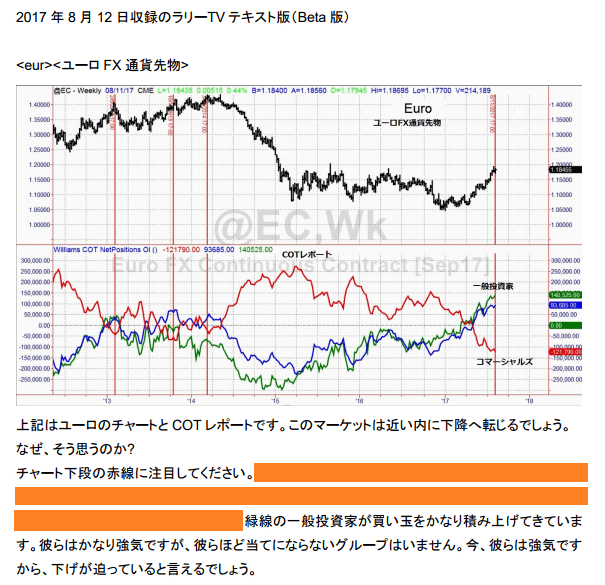

ドル安・株高相場からドル高・株安相場への転換が徐々に進んでいる。今週のレポートで、米著名投資家ラリー・ウィリアムズがおもしろいことを指摘している。下の図を見てほしい。「緑線の一般投資家が買い玉をかなり積み上げてきています。彼らはかなり強気ですが、彼らほど当てにならないグループはいません。

今、彼らは強気ですから、下げが迫っていると言えるでしょう」と、彼はユーロ相場の上昇に疑念を抱いている。米国株相場にも弱気だ。ウォーレン・バフェットもファンドの現金比率を上げており、やはり、ここから3カ月間の相場には注意した方がよさそうだ。

●ラリー・ウィリアムズのユーロ/ドル相場予測

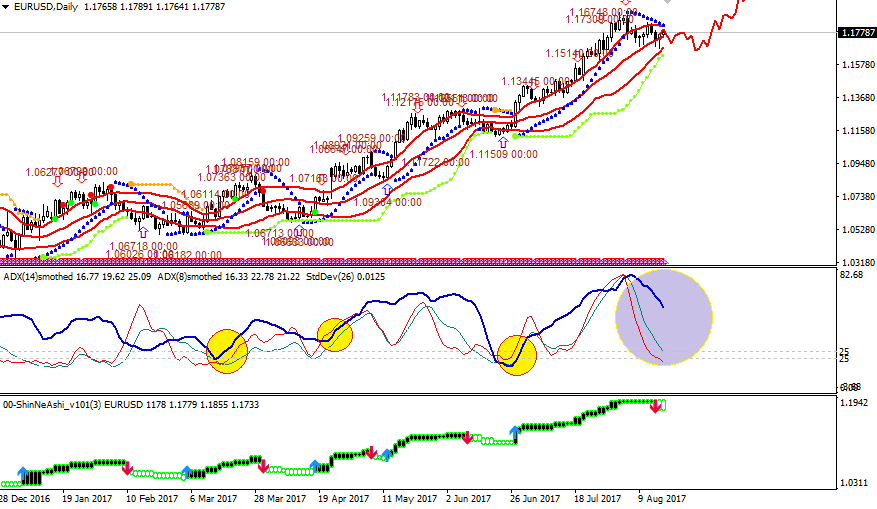

●ユーロ/ドル(日足)

上段:ボリンジャーバンド(21)±1シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)・トレンドの発生局面(黄色の丸)

下段:新値3本足のシグナル

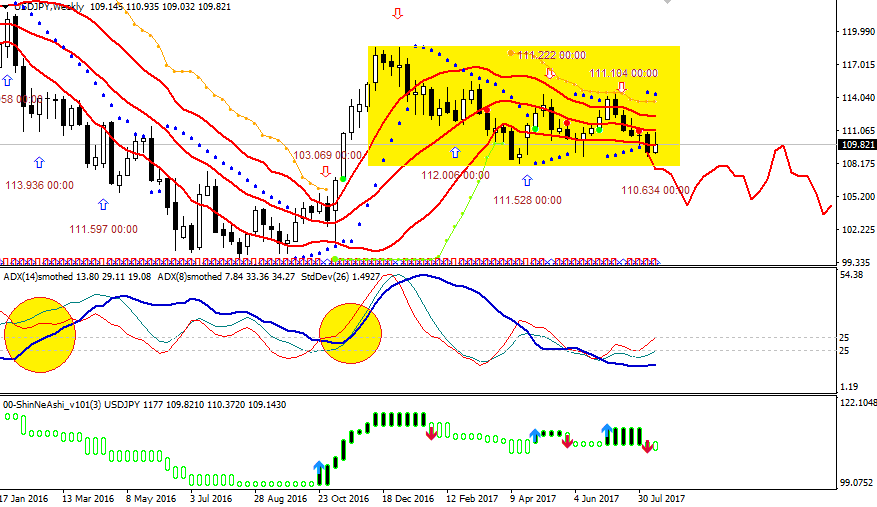

●ドル/円(週足) ドル/円は108円を維持している限りはレンジ調整相場か…

上段:ボリンジャーバンド(21)±1シグマ・パラボリックS&R・トレンドの発生局面(黄色の丸)

中段:標準偏差(26)・ADX2LINES(8・14)

下段:新値3本足のシグナル

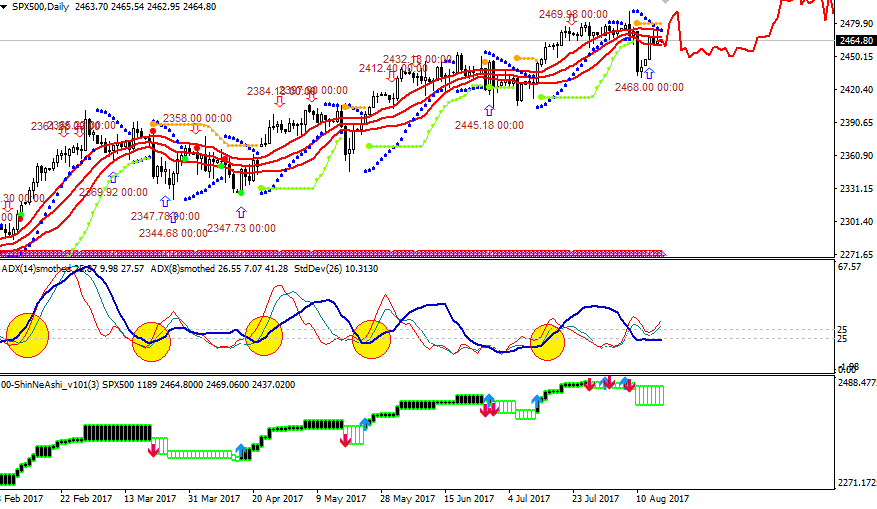

●ラリー・ウィリアムズのS&P500先物相場予測

●S&P500CFD(日足)

上段:ボリンジャーバンド(21)±0.6シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)・トレンドの発生局面(黄色の丸)

下段:新値3本足のシグナル

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。