金融市場作業部会による株価PKOで米国株はリバウンド中

S&P 500指数は昨年の12月に大恐慌以来の最大の下落率を記録した。昨年の12月は、株や投資適格社債が2008年の金融危機以来の最悪のパフォーマンスを記録し、最も信用力の低い企業が資金調達をしているジャンク債市場では、1カ月間発行が止まった。

ムニューシン財務長官は、12月23日にBank of America、Citi、Goldman Sachs、JP Morgan Chase、Morgan Stanley、Wells Fargoの最高経営責任者に電話をかけた。そして、<大統領の金融市場作業部会>を招集した。これは、リーマンショック(金融危機)時の2009年以来の招集である。金融市場作業部会はレーガン大統領が1987年の大幅株安を受けて設立した組織で、株価のPKO(プライス・キーピング・オペレーション)部隊である。金融当局者間の情報共有を踏まえ、当局の対応を市場に伝えて混乱を沈静化する役割がある。

NYダウ(日足)レンジブレイクの売買シグナルとトレーリングストップライン(蛍光緑・紫)と大統領の金融市場作業部会の動き

金融市場作業部会の要請を受けた米国の大手年金基金は、年末の数日間に640億ドルの資金を債券から株式に移した。これで株価は急騰した。また金融市場作業部会は、誰もが知っている大手ヘッジファンドの運用者(名前は明かされていない)に対し、「株価を反騰させて市場を安定させるにはどうしたら良いか」を尋ねたという。いずれにせよ、トランプ政権の圧力によって相場が維持されているというのが、現在の米株式市場の姿である。

金融市場作業部会による株価PKOで米国株は戻り試しに動いている。この先、史上最高値を更新するような相場になるだろうか? それは、まずあり得ないだろう。この戻し相場はNYダウで下げ幅の半値から61.8%戻しゾーンがいいところではないだろうか? その上には重い抵抗となりそうな100日移動平均線(赤)や200日移動平均線(緑)が控えている。戻り終われば、レンジでの日柄調整に移行するか、再度、下方向に揺り戻す可能性が高くなる。

NYダウ(日足)とフィボナッチのリトレースメント

"ドクター・ドゥーム(陰鬱博士)"と呼ばれる著名ファンドマネージャーのマーク・ファーバーは、2017年までの相場を<超現実主義経済>と呼んでいた。

<超現実主義経済>は、

- 賃金は上がらずインフレにならず資産価格だけが青天井

- 中央銀行の爆買いという自作自演

- 金融市場の低ボラティリティ

という3つの特徴を持っていた。

しかし、現在の相場に3つの特徴は見られない。<超現実主義経済>は2018年で終わったのである。それはNYダウ(週足)のオプションボラティリティと14週ATR(アベレージ・トゥルー・レンジ)を見ればわかるだろう。

NYダウ(週足) 低ボラティリティ相場は2017年で終わった…

下段:14週ATR(赤)・オプションボラティリティ(青)

出所:石原順

陰鬱博士マーク・ファーバーの相場観

<超現実主義経済>は2018年で終わった。"ドクター・ドゥーム(陰鬱博士)"は現在の米国株市場をどう見ているのであろうか? 以下は、2019年1月号の「マーク・ファーバー博士の月刊マーケットレポート」からの転載である。

【世界的株安についていえば、下げているのは米国外の株式だけではない。米国内でも特に景気敏感株と金融株が弱く、それぞれ2018年10月安値を割っている。ダウ運輸株平均は年初来8%安で10月安値を割ったところだ。

XLF(金融株ETF)も10 月安値を割り、2018 年初来12% 安となった。同ETFには、バークシャー・ハサウェイ、JP モルガン・チェイス、バンク・オブ・アメリカ、ウェルズ・ファーゴ、シティグループ、アメリカン・エキスプレス、ゴールドマン・サックスなどの大手金融機関が含まれている。

さらに悪いのがKRE(地方銀行株ETF)の成績だ。ここ3カ月で19%安となり、2018年初来で15%安となった。さらには2017年安値に接近しており、数カ月後には突破の公算が大きい。

KRE(地方銀行株ETF)

出所: 「マーク・ファーバー博士の月刊マーケットレポート」(パンローリング)

出所: 「マーク・ファーバー博士の月刊マーケットレポート」(パンローリング)

私が米国金融株の軟化に驚いたのは素直に認めざるを得ない。何しろ何年にもわたって金融株は“非常に割安”で、いかに安いか耳にしていたからだ。しかし、その軟化では、主要住宅市場の諸問題、株式出来高の減少、利益率の低下、投資銀行業務の減収、高利回り社債市場とレバレッジドローン(低格付け企業向け融資)の問題、クレジットカード・学生ローン・自動車ローンといった分野での焦げ付き増が無視されていたように思う。

ここで金融株は株式市場全体の方向性を示す信頼できる指標であると強調しておく必要がある。強気相場は金融株の強さでのみ確認される。逆に、金融株の軟化は株式市場全体にとって不吉な兆候だ。

私が株式投資家として、ほぼ毎日自問しているのは、株式の保有(ポートフォリオ全体の約20%)を増やすべきか、あるいは株価の反発で保有を減らすべきかである。結局のところ、私は馬鹿を見たくないのだ。

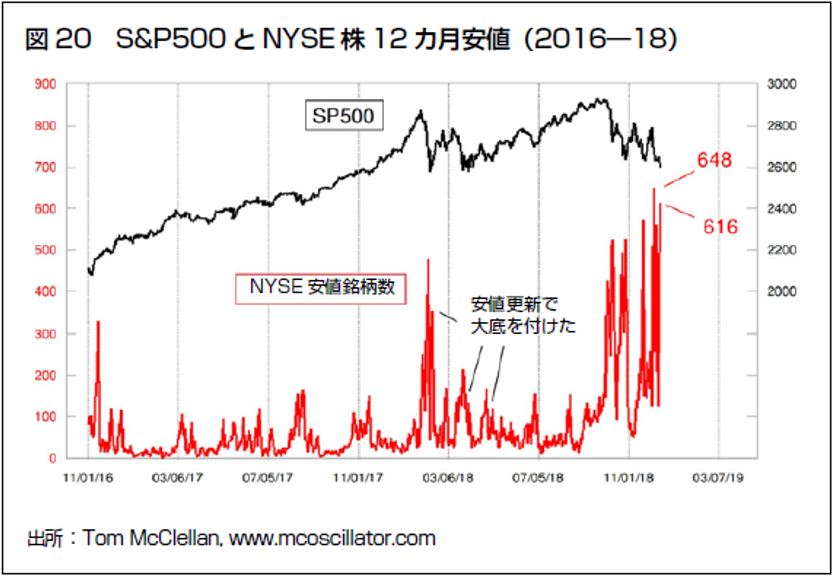

S&P500とNYSE株の12カ月安値銘柄数

出所: 「マーク・ファーバー博士の月刊マーケットレポート」(パンローリングの許可をとって掲載)

出所: 「マーク・ファーバー博士の月刊マーケットレポート」(パンローリングの許可をとって掲載)

S&P500指数が2,872を付けた2018年1月26日に米国株の「適正な大天井」が形成された。なお、私は適正な大天井を「新高値を付けた銘柄数が最大になったとき」と定義している。S&P500 が2018 年9月21 日に2,940で形成した天井は二次的な新高値である】(マーク・ファーバー)

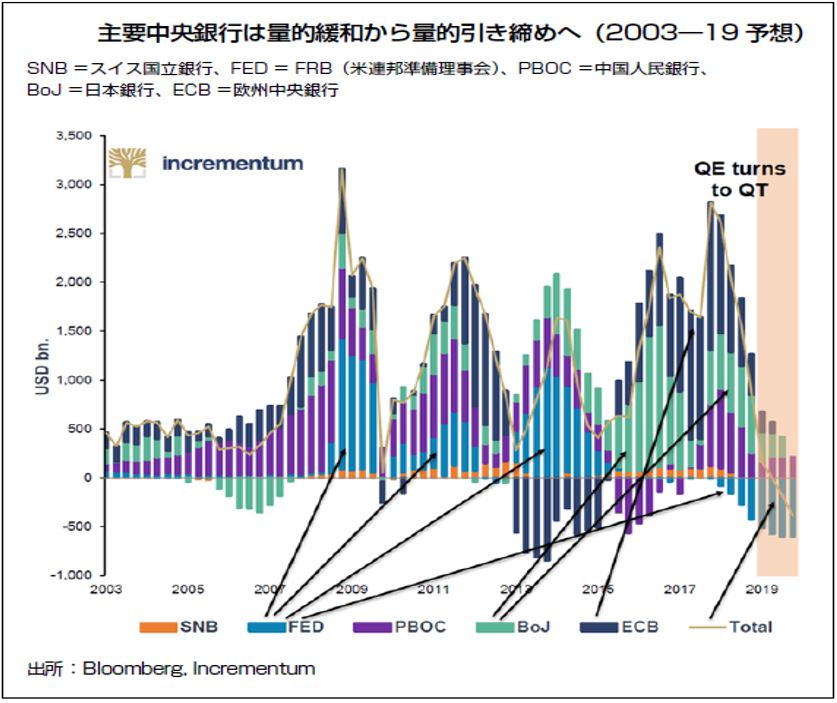

株安や不動産安という景気後退を懸念してFRBが利上げを停止した場合はその後の反動が怖い

現在の株安は中央銀行のQT(量的引き締め)が主因である。バンク・オブ・アメリカの試算では、QE(量的緩和)からQT(量的引き締め)への転換で、1兆3,800億ドル前後の資金が投入されなくなるという。日本円で15兆円近くのカネが減ってしまうのだ。

主要中央銀行は量的緩和から量的引き締めへ

1月14日にトランプ大統領は、「国境は防衛され軍事化される。そうしないと米国がなくなってしまう」と述べた。移民をとらないというトランプの政策で、ハイテク産業のインド人がアメリカから去りつつある。また、メキシコ人が入ってこないことで、米国の賃金は徐々に上がりつつある。

昨年までの米国株の上昇は、トランプ大統領のばらまき政策を受けても長期金利がそれほど上がらなかったことが大きい。米国の経済は株式市場というよりは、住宅市場で成り立っている。住宅の値上がりが経済を引っ張ってきたのだ。米国の住宅市場は昨年1月でピークアウトしており、家が売れないと消費も伸びない。

では、株安や不動産安という景気後退を懸念してFRBが利上げを停止した場合はどうか? 米国の利上げ停止はドル安につながりインフレになってしまう。だから、基本的にFRBは利上げを続けるしかない。現在の中央銀行バブルの終わりはインフレだ。トランプの異常な財政刺激と貿易戦争の影響でインフレ(スタグフレーション)になる可能性は否定できない。インフレになったら、FRBは利下げもQE4もできない。問題は、利上げに株式市場がどこまで耐えられるかである。

「赤字拡大と金利上昇とドル安の組み合わせは危険なカクテルで1987年のブラックマンデー環境をほうふつさせる」と新債券の帝王ジェフリー・ガンドラックはかねてより述べている。

現在、米国では<赤字拡大>と<金利上昇>局面が継続しており、これに<ドル安>が加わるとインフレ圧力がかかって、<ブラックマンデー2.0>の環境が出来上がる。

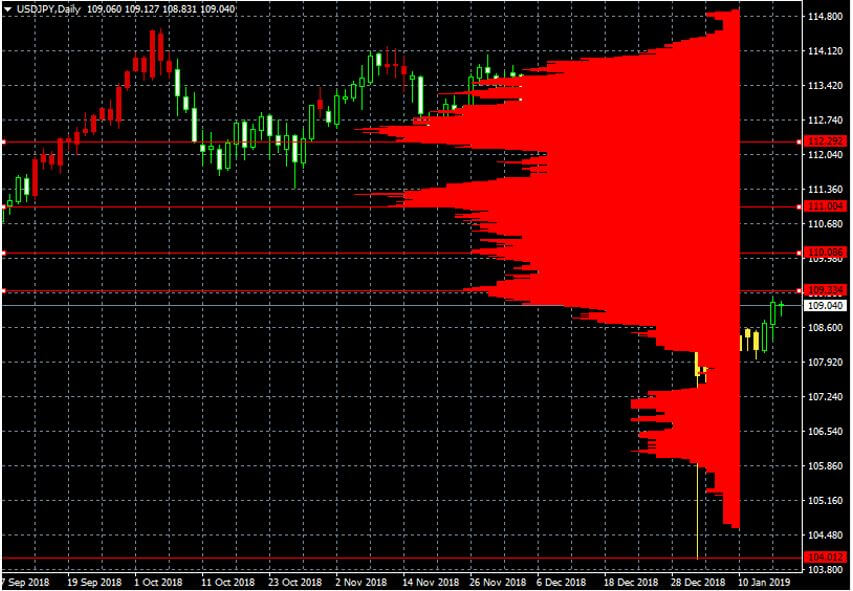

ドル/円相場のここからの戦略

ドル/円相場は基本的に戻り売り相場だ。そして、NYダウ連動相場である。株が上がっているのでしっかりしているようにみえるが、典型的なリバウンドの動きであり、上値は重いだろう。

NYダウ(日足)

中段:ストキャスティクス5.3.3・MAオシレーター

下段:Moon Declination

出所:石原順

ドル/円(日足)

中段:ストキャスティクス5.3.3・MAオシレーター

下段:Moon Declination

出所:石原順

大きくは112円から105円のコアレンジで、当面、うだうだした相場になるのかもしれない。戻り相場の賞味期限は、最長でも2カ月程度と思われる。裁量トレードをする方は、日足と週足の価格帯別出来高の滞留ゾーンを見ながら、戻り局面でドル売り・円買いを仕掛けるのも一考であろう(要ストップロス注文)。

ドル/円(日足)と価格帯別出来高

ドル/円(週足)と価格帯別出来高 112円以上は上値が重い…

1月12日(土)開催 楽天証券新春講演会FXブースセミナー資料について

1月12日(土)開催の楽天証券新春講演会にお越しいただき、誠にありがとうございました。

FXブースにて開催しました、石原順氏によるセミナーの資料につきましては下記よりダウンロードしてご利用ください。

1月12日(土)開催 石原順氏セミナー「2019年の相場シナリオ」(PDF)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。