私は、個別株投資が嫌いなのか?

近年、筆者はインデックスファンド投資について書いたり話したりする機会が多い。個人が資産を運用するにあたり、効率的で簡単な手段の一部として、内外株式のインデックス投資を勧めている。

例えば、iDeCo(イデコ:個人型確定拠出年金)やつみたてNISA(ニーサ:少額投資非課税制度)といった税制上有利な資産形成ができる制度にあっては、運用の選択肢はインデックスファンド以外にほとんどあり得ないと言っていいと考えているし、そのように発言してもいる。

そのこと自体に迷いはないし、誤っているとは思わないのだが、最近、一緒に本を作る編集者や、取材に訪れた記者、ライターなどに、「山崎さんは、個人投資家は個別株投資などしないほうがいいと思っているのでしょう」と何度か言われる機会があった。中には、私が著者や監修者になる単行本やムック本の構成案に「個別株投資は止めておきなさい!」という趣旨の項目がラインアップされていて驚くこともあった。

はっきり言って、私は個人投資家が個別株投資を行う事に反対ではないし、個別株への投資が「好き」だ。十数年以上前に書いた本の中には、インデックスファンドに投資するよりも、自分で個別株に投資する方が好ましいという趣旨の内容を書いていたこともある。

現実には、インデックス投資にも個別株投資にも長所と短所があり、投資家は、これらを踏まえた上で、自分に向いている方法を選択するといい。

本稿では、インデックス投資と個別株投資の長所、短所について整理してみたい。

長所・短所のリスト

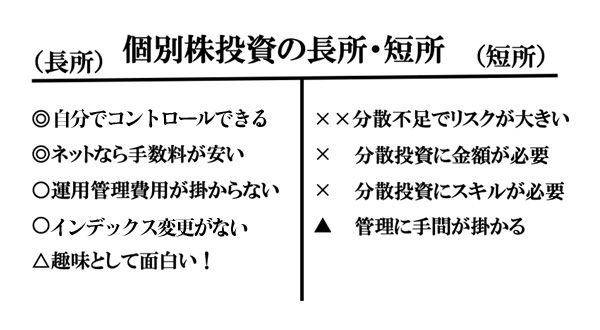

それぞれの長所・短所を簡単にまとめてみた。まず、個別株投資からだ。以下の、図1をご覧いただきたい。

(図1)個別株投資の長所・短所

どの銘柄を保有するか、そしてそれぞれの銘柄をどのようなウェートで保有するのか自分で決めることができる点が、個別株に自分で投資して自分の資産を運用することの最大の長所だ。

インデックス投資をはじめとして、他人にコントロールされる運用の場合、不本意な銘柄のポートフォリオを保有しなければならないことがあるが、自分で個別株の銘柄と保有を決めて運用する場合は、この心配がない。時に、明らかに不合理な損を避けることができる場合があるし、また、結果が功を奏するとは限らないが、自分で自分の運用内容を決められることは心理的な納得性がある。

もっとも、投資先の企業が納得できるような経営をなされていない場合もあるので、個別株投資といえど「他人の影響」を完全に排除できる訳ではない。

また、かつての(1998年の「日本版ビッグバン」による手数料自由化以前)固定手数料時代は、個別株投資の委託売買手数料が高かったが、規制緩和に加えてネット証券の登場(と競争!)によって、個別株の売買手数料は飛躍的に低下した。市場での取引価格とそこまでの距離(=実質的な手数料)が透明で同時に安価であることは、個別株投資の大きな長所だ。プロも含まれる市場参加者が「売ってもいい」し「買ってもいい」と思って成立したフェアな価格に、投資家自身が明確かつ少額の手数料で参加できるのだ。

比較の観点では、投資信託(ファンド)でもしょせん「隠れコスト」(信託報酬以外のコスト)があるし、取引がどの程度効率的に行われているかは確認する手段がない。まして、手数料を明示しない貯蓄性の保険商品などは論外だ。

加えて、個別株投資の場合、じっと保有している際には投資信託の信託報酬のような費用が掛からない。

また、個別株投資自体が運用として結果的に上手く行くかはともかく、「趣味として面白い」ということを大いに強調しておきたい。筆者は、証券会社を退職した後に、個別株投資を「老後の趣味」の一つにするつもりで楽しみにしている。

他方、個別株投資にあっても、効率(保有するリスクに対する期待リターンの効率である)良く投資しようとすると、適切な分散投資を行う必要があるし、そのためにはある程度の資金量と、何よりも分散投資されたポートフォリオを作り、かつ管理するスキルが必要だ。

実は、この点をどう評価するかで個別株投資への評価が大きく変わる。10年少し前くらいに、個人投資家に対してインデックス投資より個別株の運用を勧めていた筆者は、これを「原則を守って行うと、普通の個人にも比較的簡単だ」と思っていたが、その後、現実の個人投資家と接触するにつれて、思っていたほど簡単ではない場合が多いことに気づいた。

また、数的に圧倒的多数を占める「お金の運用が仕事でも趣味でもない人」が情報発信の主な対象になるにつれ、こうした人々へはインデックス運用を勧める方が適切であると思うようになった。加えて、ここ数年で、内外株式のインデックスファンドの運用管理費用が大幅に低下したという、投資家にとってうれしい事情の変化もあった。

個別株のポートフォリオでの運用は、インデックスファンドをおおむねバイ・アンドホールドするような運用よりも管理の「手間」が余計にかかる。この種の手間自体は、普通は欠点だろうが、趣味も兼ねて運用する人にとってはむしろ楽しみにもなる。人にもよるが、一般論としては欠点だと考えておくことがフェアであろう。もっとも、繰り返しになるが、筆者はこの手間をかける生活を将来の楽しみにしている。

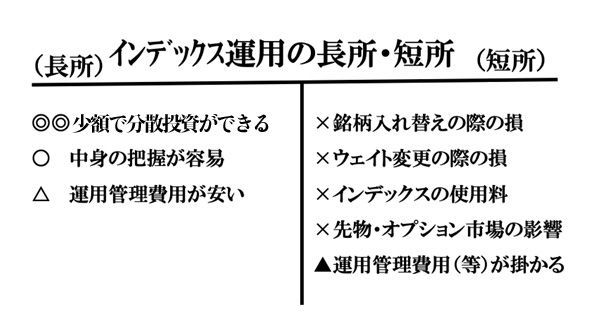

(図2)インデックス投資の長所・短所

個人がインデックスファンドで資産を運用することの最大の長所は、「少額で分散投資ができる」ことだ。加えて、インデックスファンドはおおむね株価指数に連動しているから中身の把握と管理が容易である。

インデックスファンドは、アクティブファンドのようには面白くないという意見があることは承知しているが、アクティブファンドよりも個別株を自分で運用する方がはるかに面白いと筆者は思うので、この意見は正直なところ心に響かない。高い追加費用を払ってまで、他人の運用を眺めて何が楽しいだろうか?

一方で、他人に対して運用をアドバイスする観点に立つと、アクティブファンドは「平均的な運用成績でインデックスファンドに負け」かつ「相対的に優れた運用成績のアクティブファンドを投資する時点で選ぶ方法がない」し、加えて今のところ運用管理手数料が顕著に高いので、インデックスファンドより明白に劣ると言わざるを得ない。

しかしながら、インデックスファンドにも欠点や懸念はある。

なんと言っても心配なのは、インデックスの銘柄の変更や銘柄毎の投資ウェートの変更が株式市場の参加者に利用されて、インデックス投資家が損をする可能性だ。2000年4月の日経平均の銘柄入れ替えのケースほど酷いケースはその後ないが、インデックスファンドのターゲットになっている株価指数の銘柄変更や投資ウェートの変更は、株式市場にあって「大きなポートフォリオの売買が事前に発表されている状態」になるので、利用されることになりやすいし、この利用で儲かる市場参加者がいるということは、反対側にインデックス投資家の損につながっている。

もっとも、TOPIX(トピックス:東証株価指数)などインデックスの銘柄や投資ウェートの変更による上記のような損は現在小規模であって、インデックスファンドとアクティブファンドの運用管理費用の差を埋めるにはほど遠いものだと推計される。

そもそも株価指数はインデックス運用のためだけに存在している訳ではない。指数によっては、運用のポートフォリオとして明らかに不適切なものがあるし、株価指数の先物・オプション取引の原資産になっている指数では、価格変動がこうしたデリバティブ取引の影響を受けるような難点もある。

また、近年顕著に下がってきたとはいえ(昨年導入された「つみたてNISA」の影響が大きい)、個別株投資のポートフォリオであれば、かからない運用管理費用がかかる点も、相対比較上、インデックスファンドの欠点だ。なお、「費用」の中には、通常大きなものではないがファンドの信託報酬の他に、ファンド内で掛かる監査費用、海外カストディー(資産保管)費用、税金(特に外国株)、売買手数料(アクティブファンドよりも小さい)などの見えにくいコストも発生していることを付記しておく。

個別株運用とインデックス運用をズバリ比べると…

さて、定性的な特徴と個人的な好き嫌いだけでなく、もう少し具体的に個別銘柄投資とインデックス投資を比べてみよう。前記の比較表からもおわかりいただけると思うが、筆者は、個別銘柄投資は複数の銘柄のポートフォリオを作って行う事が望ましいと思っている。だが、あえて1銘柄への投資とインデックス投資を比較してみようと思う。

筆者は昨年末を終端とする過去5年間の月次の株価変化率から、SONY(6758)とTOPIX連動のETF(1308を使った)の年率換算のボラティリティーを概算してみた。SONYが36.1%、TOPIXが16.7%だった。

SONYは話題や人気を集めやすく活発に取引されることが多い銘柄だ。東証一部の大企業には値動きがもっと地味な銘柄があるが、他方、個人投資家が投資する銘柄は値動きがもっと派手なものになる場合もある。

他方、TOPIXの過去5年間は、アベノミクス開始当初と昨年末にかけての変動の激しい時期を含むものの、比較的値動きが地味な時期だったといえるだろう。

仮に単一の個別銘柄を保有するリスクを36%、インデックスファンドを保有するリスクを(先程のデータよりも少し大きめに見て)18%と考えた場合どのようなことが言えるだろうか。

さらに追加的仮定として、個別銘柄への一銘柄の投資も、インデックスファンドへの投資も期待リターンは共に年率5%だと考えるとどうなるか。

マイナス2標準偏差レベルで最大損失を考えると(リターンに単純な正規分布を仮定する)、1年後に、単一銘柄投資は67%、インデックス投資では31%が、想定最大損失だ。

この場合、一定の想定最大損失額を限界だと考えると、インデックス投資では単一銘柄投資の2倍以上の金額まで投資できることになる。

仮に「100万円が許容できる最大損失だ」という人にとっては、単一銘柄の個別株投資なら149万円程度しか投資できないが、インデックス投資なら323万円(共に1万円以下四捨五入)まで投資できる。共に期待リターンが同じ(例えば5%)だと仮定すると、同じリスクの負担に対して、インデックス投資は単一銘柄の個別株投資の2倍以上の収益を期待できることになる。

保有するポートフォリオのリスクの大きさが違うということは、一定の投資金額に対する想定最大損失の違いとして理解することもできるが、想定最大損失を一定額に揃えた場合には期待リターンの差として評価する事ができるのだ。

加えて、標準的な投資の理論ではポートフォリオを、「(効用関数)=(期待リターン)−(リスク拒否度)×(分散で表したリスク)」といった「効用関数」で評価するので(注:分散で表したリスクは、標準偏差で表したリスクの2乗)、ポートフォリオのリスク(標準偏差表したもの)が2倍になると、リスクによる減点要素の大きさは4倍になる。投資家がどの程度リスクを嫌うかによってリスクの悪影響の大きさは異なるが、多くの場合、単一銘柄による個別銘柄投資は「話にならないくらい効率が悪い」。個別株投資を行う場合、数銘柄でもいいから分散投資する形で行って欲しい。

筆者は、資産形成を目的に個別株で株式投資を始めようとしている投資家に対し、例えば以下のような原則で投資をお勧めしたい。

【株式投資初心者の投資原則の一例】

- 少なくとも業種の異なる3銘柄以上のポートフォリオで投資を始めて下さい。

- 最大投資金額の銘柄のポートフォリオに占めるウェート(%)が、ウェートが最小銘柄のウェートの3倍を上回らないように投資金額を決めて下さい。

- 保有銘柄が10銘柄を超えるまで、投資対象は東証一部上場で時価総額3,000億円以上の大企業として下さい。

- 自分が持っている銘柄と同じ銘柄は買い足してはいけません。

- 自分が持っている銘柄と同じ業種の銘柄はなるべく買わないようにしましょう(保有銘柄が増えてきたらある程度許容しても結構です)。

- 3. 以外の銘柄は、投資金額の1割以上は投資しないことにしましょう。

上記のようなルールを守って投資すると、上手く作れば10銘柄内外で、通常10数銘柄の段階で、標準偏差にして20%台前半のポートフォリオが出来てくるはずだ。信託報酬の差を考えても「インデックス投資よりも効率的だ」とまではいかないかも知れないが、相当リスクを落として運用することが、個別株投資でも可能になるはずだ。

かつては、インデックスファンドでも信託報酬が50ベイシス・ポイントを超えるものが少なくなかった。また、2000年4月に行われた日経平均の銘柄入れ替えで、日経平均連動のインデックスファンドを持っていた投資家が10%以上の損失を被ったケースの記憶が生々しく残っていることもあり、筆者は「個別株投資に分散投資して自分で管理するほうが、インデックスファンドに投資するより、むしろいい」と考えていたのだった。

現実の個人投資家の話を聞き、あるいは個人投資家が利用可能なインフラ(特にポートフォリオのリスク計測)を考えた場合に、十数銘柄程度のポートフォリオを個人投資家がバランスを取って運用することは容易ではないように思われる。

個別株投資の場合、インデックス投資以上に、投資家は、個人の感情の揺れ、投資上の悪癖、世間の俗説などから自由になることが容易ではないし、何よりもポートフォリオのリスクを可視化してコントロールできるようにするためのデータとソフトウェアを安価に用意することが難しい。

筆者は、普通の個人に個別株投資による資産形成を勧めることを未だ諦めた訳ではないのだが、現状では、インデックス投資を勧めることがより適切な場合が多いだろうと考えている。

読者は、先の数値例から個別株投資よりもインデックス投資の方が有利な場合が多く、どの程度有利であるかをおおむねご理解されたものと期待するが、許容できるリスクの範囲内でやるなら、個別株投資を行うことに問題がある訳ではない。趣味として個別株投資を行うのは結構なことだし、もちろん、インデックスファンド並み以上の効率性を目指して個別株投資による資産形成法の確立を試みることも(単なる結果論はともかく、方法論レベルでやり方を確立することは)簡単ではないが、やり甲斐のあるチャレンジだと思う。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。