【山崎元✕瀧俊雄】

転職5回時代に考えたい、キャリアデザインとマネープラン

終身雇用制が崩壊し、複数回の転職が当たり前になった現代。大企業からスタートアップへの転職など、キャリアデザインも多様化している。しかし、ビジネスにおける自己実現ばかりを追い求め、生きる上で重要な「お金のこと」を疎かにしてはいないだろうか。

転職5回時代の今、退職金は昔ほどのインパクトを持たず、マネープランも会社任せにはできない。老後の生活を守るために、私たちが最低限実践すべきは何なのか。経済評論家の山崎元氏とマネーフォワードFintech研究所の瀧俊雄氏に聞いた。

今の時代、退職金も年金もあてにならない

山崎:私が最初に就職したのは三菱商事。入社したときは「10年くらい勤めるだろう」と思っていましたが、実際は4年目で辞めて、これまでに12回も転職を経験しました。

瀧:私も新卒で野村證券に入社したときは、20年くらいいるだろうと思っていました。ただ、私の所属は英語を使った仕事がほとんどで、社外の人と触れ合う機会も多かった。そこで、カウンターパートの人たちが3年ほどでどんどん転職していくのを目の当たりにしました。

さらにその後、社費留学制度を使ってスタンフォード大学でMBAを取得したのですが、長く同じ会社に勤める想定でいたのは私だけ。そんな環境にいると、「転職しなくていいのだろうか」と逆に不安になりました。結果、いったん野村證券に戻ったものの、すぐにマネーフォワードを共同創業しました。

山崎:私の場合、「何となく行き詰まった」もしくは「仕事が面白くなくなったからリセットしたい」という転職動機が多かったですね。転職を繰り返しても満足できないなら働き方を変えよう思ったのが、前職のUFJ総研のとき。

「給料は下がっても、時間と発言と副業を自由にさせてほしい」という条件で、会社に片足を置きながら、ベンチャーにかかわったり、ほかの会社に勤めてみたり。執筆や講演など評論家的な仕事のウェイトも増えて、現在に至ります。

瀧さんのように潔く起業できたらかっこいいのだけど、リスキーだなと思ってしまって、結局踏み切れませんでしたね。

瀧:「起業しておけばよかった」と後悔したくなかっただけですよ。山崎さんの言うとおり、起業って非合理的なものなんです。シリコンバレーの研究でも、起業すると平均的に不幸になるというデータがあります(笑)。

だから、合理的でなくても何らかの社会的なアクションを起こしたい、ほかの誰かにやられるぐらいなら自分で……という血気や野心、つまり「アニマルスピリット」がないと無理なんです。

山崎:そう言われてみると、私もお金が主たる理由で転職したことはないですね。ただ、私が最初に転職した1985年当時は、転職すると「何か問題を起こしたの?」なんて言われた時代。

山一證券や日本長期信用銀行が潰れた90年代後半から2000年頃にかけて状況が変わり、やっと転職にもポジティブなものがあると理解されるようになりました。

瀧:私の父も銀行一筋の人間でしたから、起業すると伝えると「危ないし心配」と言われました。だけど、今と昔では会社という組織が変質しているから、彼らの意見はそのまま参考にはならない。

終身雇用が当たり前だった時代は、1つの会社に勤めることが社会保障も兼ねていたし、承認欲求も満たしてくれた。でも今は、そんな機能が失われつつあります。スタートアップ企業に勤めればそもそも退職金はないし、これからは年金もあてにはできないんです。

28歳、35歳、45歳、キャリアデザイン3つの節目

山崎:今後、75歳まで働く社会が来たとして、22歳から働きはじめたら50年以上あるわけです。50年もの長期間、1つのビジネス、1つの会社がもつかは疑問。今のテクノロジーの進化を見ていると、会社やビジネスも陳腐化するし、個人のスキルも陳腐化する。

だから、自分の属する場所を時代に合わせて変えていくことは、今後ますます重要でしょうね。

瀧:若いうちは3〜5年、円熟してきたら5〜10年のスパンで自分のキャリアを見直すのがベストだと思います。そう考えると、単純計算で5回以上の転職が普通になるのではないでしょうか。

山崎:そのくらいの感覚で、どんどん転職すればいいと思いますよ。新卒の3割が3年で会社を辞めるといいますが、就職も転職も、3回に1回くらいは失敗するものなんです。私自身を思い返してもそうでした(苦笑)。

でも、人間にとって一番貴重な財産は時間なのだから、時間を無駄にするくらいなら別の環境を試してみればいい。

私は、社会に出て5〜6年は試行錯誤していいと思っています。ただし、28歳を目安に時間と努力をどの分野に投資するかを決めるべき。そこから専門性を高めて、35歳くらいまでに人材価値を形成する。ビジネスパーソンのいわゆる「働き盛り」は30代ですし、企業で出世する、しないの決着もそのくらいの年齢でついてしまうからです。

瀧:最近流行っている『ライフ・シフト』という本では、人類はこれから100年生きる人生(100年ライフ)に突入するから、85歳まで働くことを考えようと言っていますね。だとすると、5回どころか、8回転職するような社会になるかもしれない。

山崎:85歳という数字がどれほど現実的かはまだわかりませんが、セカンドキャリアは考えるべきです。65歳まで継続雇用されたとしても、まだまだ人生は長い。お金の心配もしなきゃいけないし、やることがないと寂しいだろうし。

セカンドキャリアは準備に時間がかかるので、「定年まであと2年」となって、いきなり蕎麦打ち教室に通っても無理です(笑)。45歳くらいから考え、行動を起こしておくべきでしょうね。

大企業では、45歳くらいで「黄昏(たそがれ)研修」を実施するところもあります。「毎月の生活費はどれくらい?」「もらえる年金はこのくらいだけど、どう過ごすか?」と質問され、そこで初めてお金について意識する人も多いようです。

参加者40人のうち、月々の生活費を把握していた人は2〜3人だけだった……なんて話を聞くと、「なんとなく自分は大丈夫」と思っているビジネスマンがいかに多いかわかります。

これからの時代に対応できるキャリアデザインとマネープラン

瀧:転職の際、山崎さんはきちんとマネープランを立てていましたか。

山崎:医者の不養生ではないですが、自分のお金を増やすことにあまり興味がなく、貯金額も大まかにしか把握していません。働く気があって、健康なら、何とかなると思っているところもありました(苦笑)。

瀧:同感です。私も起業したときはノープランでした。留学の借金もあるのに、さらに借金して会社に出資して。ただ、英語ができて、MBAも取っていたので、職を選ばなければ食べていくことはできるだろうと楽観的に捉えていましたね。

山崎:本来マネーリテラシーが高いはずの金融関係でも、私たちみたいな人間は結構いるんですよね。一般のビジネスマンとなると、さらに無頓着な人が多い。自己流でマネープランを立てている人に話を聞いても、私が見て正解と思える人は10人に1人いるかいないかです。

さらに転職5回時代、100年ライフへの突入を考えると、お金のことを会社任せにするのは不可能。キャリアデザインだけでなく、これからの時代に対応できるマネープランを考えなくてはいけません。

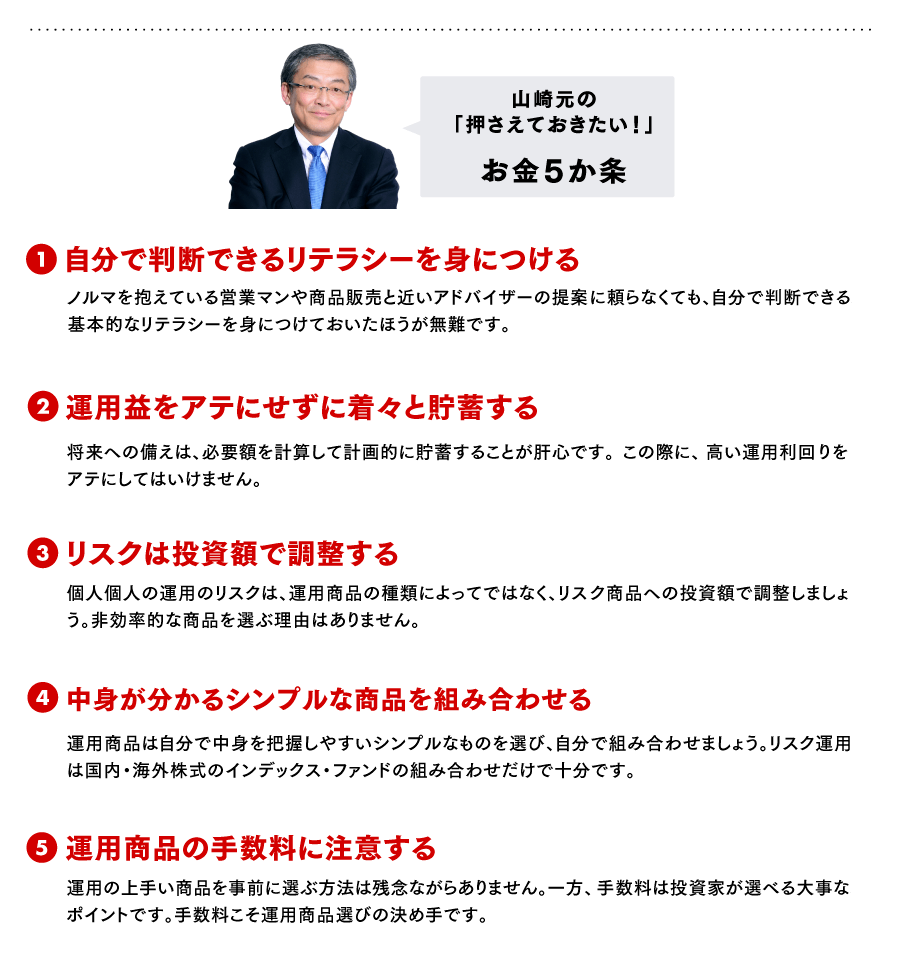

自分で自分の身を守る資産形成のコツ

山崎:たとえば95歳まで生きるとするとしましょう。サラリーマンの場合は厚生年金がありますが、今後、受給額は現役時代の30%台まで落ち込むと思われます。老後の生活費を現役世代の0.7倍としても、可処分所得の20%前後を貯蓄していかないと厳しい。

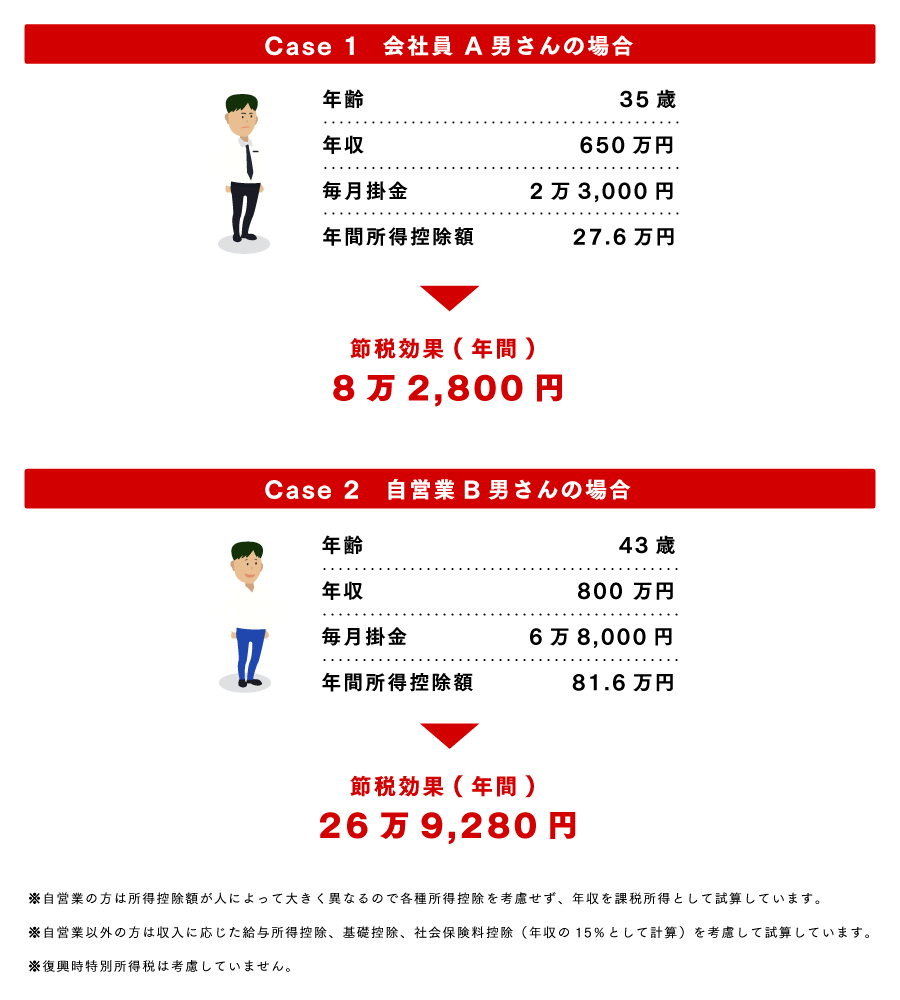

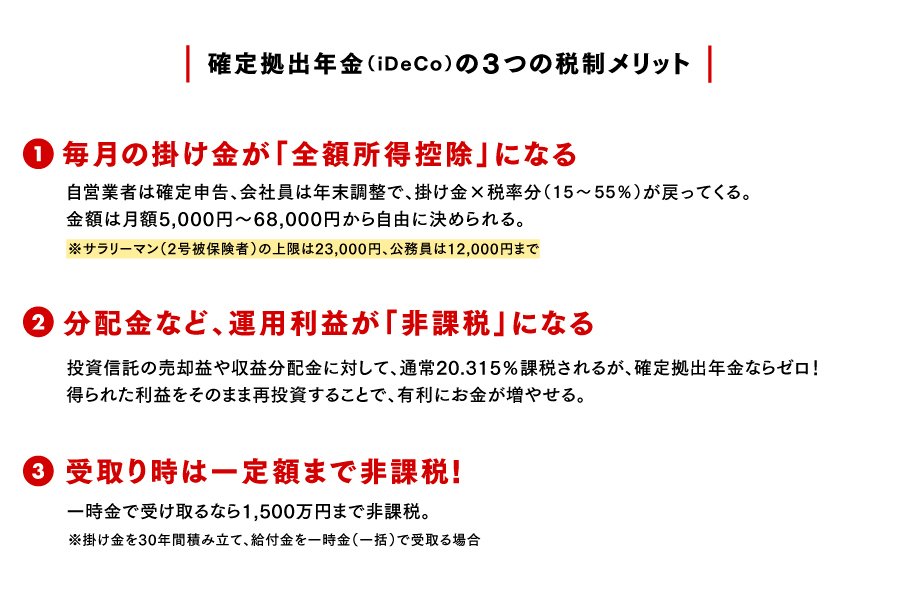

どうせ必要なのだから、“お金の置き場所”として、まず確定拠出年金(iDeCo)やNISAなど税制メリットのある制度をフル活用するのが合理的です。

特に、確定拠出年金(iDeCo)の効果はまだまだ知られていませんが、最初に考えるべきですね。サラリーマンの場合、現在、月々2万3000円まで確定拠出年金に使えます。これは年額にすると27万6000円。

年収650万円のサラリーマンであれば所得税率は約20%、住民税率が約10%、合計して約30%。つまり、所得控除で約8万2000円も得になります。課税所得が多い人はもっと控除額が多い(最大掛け金✕55%の節税効果)。

生命保険などの保険料控除よりも限度額が大きいぶんメリットも大きく、ほぼ確実に儲かると言える、数少ない金融サービスです。だから、課税所得がある人は使わないともったいない。

瀧:60歳まで引き出せないのがデメリットとされたりもしますが、好きに引き出すことができないのは、逆に確定拠出年金(iDeCo)の強みだと思います。人は弱い生き物で、お金を貯めようと思っても、「あの人も旅行に行ってる。私も行きたい」というふうに、自分のなかに“自分を裏切る自分”がいる。

確定拠出年金(iDeCo)は60歳までは引き出せないし、天引きという点でも継続しやすい。税金を引かれていない状態で複利効果があるというのも大きな利点ですね。

これまでは退職金もあって、年金も潤沢にもらうことができたから、月々の貯蓄力がゼロでも老後の生活は担保された。でも、もうそういう社会ではなくなります。公的年金制度が揺らぎ、企業も老後を保証してくれなくなったら、やはり自分で自分の生活を守ることを考えるべきです。

山崎:老後のための資産形成は必要なので、貯まったお金については取れる範囲でリスクを取って、できるだけ増やすこと。ただし、運用の利回り「だけ」でどうにかしようとするのは、絶対にやめたほうがいい。不確定要素が高すぎるからです。

それから、確定拠出年金(iDeCo)に限らず、資産運用に関しては、できるだけ手数料が低いものを選ぶべきです。相対的に上手い運用を事前に選ぶ方法がない以上、私たちがコントロールできるのは手数料だけですから。そして、自分でも理解できるシンプルな仕組みのものがいい。

瀧:たしかに。手数料が高いから安心感があるというのは、金融サービスにおいては錯覚ですね。

山崎:せっかく稼いだのに、資産形成の段階で失敗しては意味がない。生きるための基礎技術の一つとして、お金とのつき合い方を学校教育レベルで教えてくれたらいいのになと思います。もし可能なら、私が「正しいお金の運用講座」みたいな番組をしたいくらいですよ。

作:NewsPicks Brand Design

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。