エスタブリッシュメントの反撃で苦戦続きのトランプ

マーサ財団をバックにトランプ政権の首席戦略官を務める“影の大統領”スティーブン・バノン、英エコノミスト誌がミスター保護主義と書いたウォール街の再建王と呼ばれるウィルバー・ロス商務長官、国家通商会議議長の経済学者ピーター・ナバロらを従えて、トランプ政権は反軍産複合体政権としてスタートした。

エスタブリッシュメント(エリート層)や軍産複合体(Military-industrial complex)に反旗を翻しトランプは大統領になったが、就任直後から既得権を維持しようとする軍産複合体の攻撃で、トランプの掲げる政策は次々に頓挫している。

最初のつまずきは、2月13日に米国家安全保障会議(NSC)を牛耳っていたマイケル・フリンがロシア問題で辞めさせられたことだ。NSCのメンバーは議長役の大統領のほか、副大統領、国務長官、国防長官、財務長官、国土安全保障長官、そしてマイケル・フリンとスティーブン・バノンで構成されていた。マイケル・フリンが辞任したことで、トランプの親ロシア政策は頓挫した。

4月5日、トランプ米国家安全保障会議(NSC)を再編し、側近のスティーブ・バノン首席戦略官・上級顧問をメンバーから外した。マイケル・フリン後任に座っていたのは、“軍産複合体の傀儡”とみられているマクマスター陸軍中将である。マクマスターはマイケル・フリンが追い出された軍産複合体勢力の復活に動いていると報道されていたが、トランプの右腕でNYタイムズが“影の大統領”と書いた軍産複合体敵視のスティーブ・バノン首席戦略官・上級顧問をNSCから追い出すことに成功したようだ。

「今回の人事でマクマスター氏の影響力が高まる可能性がある。同氏はバノン氏ら一部のホワイトハウス高官と「決死の戦い」を繰り広げているようだと、周囲の安全保障問題の専門家らに漏らしていた。ホワイトハウスでは内部対立が激しく、複数の外交・安全保障当局者はシリアや北朝鮮、イランなど喫急の課題への対応をまとめる体制ができていないと指摘していた。バノン氏は、NSCから外されたことでホワイトハウスでの影響力が低下する可能性がある」(4月6日 ロイター『バノン上級顧問、NSCから外れる マクマスター氏と対立か』)

3月30日のレポートで、「フィナンシャルタイムズの報道によると、トランプ政権内で、保護主義的な貿易戦争戦略をめぐって内紛が起きているのだという。ピーター・ナバロ国家通商会議議長やスティーブ・バノン主席戦略官と、ゲイリー・コーン国家経済会議委員長やスティーブ・ムニューシン財務長官らの路線対立である」と、トランプ政権内での内紛をとりあげたが、マスコミは憎きトランプの求心力低下を囃している。また、影の大統領はスティーブ・バノンから副大統領のマイク・ペンスに変わりつつあるような観測報道も出ている。

しかし、ビジネスマンで損得勘定を優先するトランプは別のことを考えているのかもしれない。「ハウスオブカード」という米国のドラマのように弾劾されたり、あるいは暗殺されたりするリスクを回避しつつ、政権を維持して軍産複合体に抵抗しようとしているという見方もあるからだ。トランプが盛り上げた反グローバリゼーションやナショナリズムの潮流はまだ変わっていない。

現実的になるトランプ

陰鬱博士マーク・ファーバー(ヘッジファンド運用者)が、

【トランプは一貫して自分を過大評価しているとはいえ、大統領として現実的になるだろう。そして、“制度”的に自分にできることは限られていると悟るはずだ。友人のT・ロスマンがうまいことをいっていた――「トランプはバカげた選挙公約の大半を回し車のハムスターよりも早く撤回するだろう」。私も同意見だ。ルビーノが主張したように、「英国のEU離脱とトランプの当選は目を覚ませという警告、もしくは火炎瓶が投げ込まれたにすぎない。どちらも先進国社会に、いかなる現実的解決をもたらすものではない」のだ。自分をみつめるとき常に立ち返っているウィリアム・ダラント(米国出身の歴史家、1885―1981)の言葉がある。「歴史的にまず明らかなのは、反乱に成功した反逆者たちほど、かつて自分たちが非難し、駆逐した勢力の手法を採り入れていることだ。トランプは結局すべての人を失望させることになる。高給職は米国に戻ってこないだろう。メキシコとの国境に壁は築かれないだろう。オバマケアは解体されないだろう。クリントン家やブッシュ家のようなネオコンが裏で権力を保ち続けるだろう。連邦法人税率を引き下げても、地方税率の引き上げと景気の悪化で、また場合によっては賃金の増加と金利の上昇で、その効果は相殺されるだろう】

とGloom, Boom & Doom(マーク・ファーバー博士の月刊マーケットレポート)で昨年末に述べていた事態が、早くも到来している。

トランプが掲げている政策をここで確認してみよう。

- TPPからの離脱

- 入国禁止令

- オバマケア代替法案

- ボルカ―ルールの撤廃

- メキシコ国境のトランプウォール

- 環境規制の緩和

- 減税

- 財政出動(インフラ投資)

トランプの政策は概ね8つの政策があるが、このうち実現しているのは①のTPPからの離脱のみである。②の入国禁止令や③のオバマケア代替法案は頓挫した。市場の期待は④のボルカールールの廃止、⑦の減税、⑧の財政出動だが、いずれにせよトランプ政策の実現にはまだ時間がかかりそうである。

議会の承認や財源が必要となる経済政策がうまくいかないと、今後、トランプは「不公平なドル安」というドル高牽制(プラザ合意的なドルの切り下げ)や通商政策で、(カネのかからない)口先介入を始めるかもしれない。ターゲットは中国であるべきだが、ウィルバー・ロス商務長官が貿易について「日本の優先度は高い」と発言しているように、言いやすい日本がターゲットにされる確率は高い。

イールドカーブのフラット化で株式市場に暗雲が・・

トランプバブル相場がどこまで延命できるかは、実はトランプの政策ではなく、イエレンFRBの金融政策にかかっている。仮にFRBが市場の予測より早めに金融を引き締める(利上げを急ぐ)ようだと、株式市場は癇癪(かんしゃく)を起すだろう。

米国株の暴落のアラート(警報)はイールドカーブだ。イールドカーブがフラット化してくると、米国の株式市場に転機が訪れる。2007年もそうだった。筆者は、イールドカーブの形状や長短スプレッドの縮小を注視している。バブル延命の条件である長短スプレッドが拡大には、政策金利の低下か長期金利の上昇が必要だが、政策金利の低下はFRBが利上げサイクルに入っているのであり得ない。しかし、政策がうまくいかず、トランプの経済政策が何一つ発動されない状況の中で、長期金利は上がらなくなってきた。この上がらない長期金利を無視してFRBが利上げを急ぐと、割高な水準まで買われている株式市場はクラッシュする可能性が高まる。

昨日4月5日に公表されたFOMC議事録は、「一部の参加者は株価に関し、標準的なバリュエーションの指標と比較して非常に高い水準と捉えた」とバブル認識が示され、現状4兆5000億ドル(約500兆円)規模のバランスシートについては、大部分の当局者が年内に縮小を開始することが適切になる可能性が高いと考えていることが明らかになった。2017年相場は米長期金利の動向とFRBの利上げペースが株価の居所を決めそうだ。

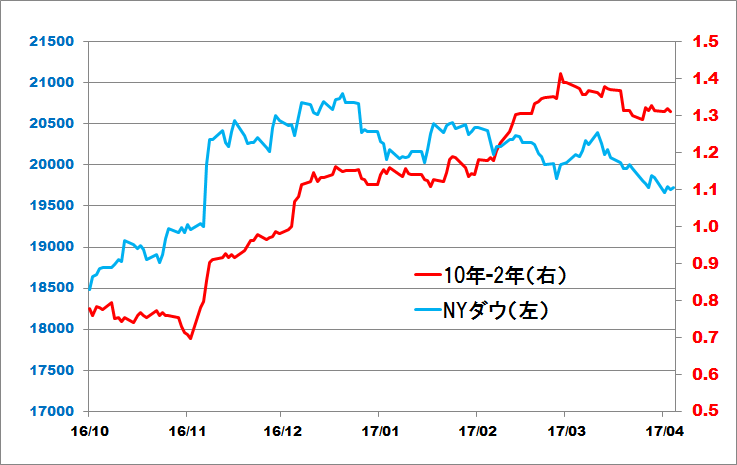

米国の長短金利スプレッドとNYダウの推移

利上げ観測が強まっているわりに長期金利は上がらない

(出所:石原順)

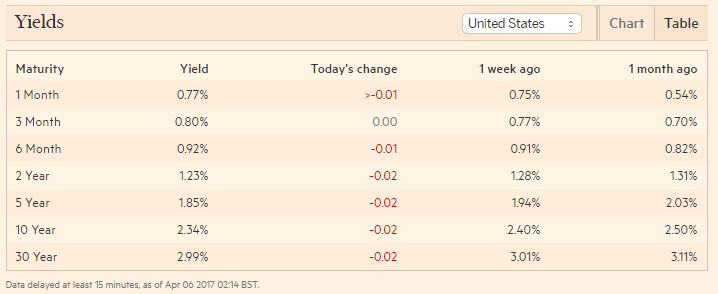

米国債の1か月から30年の利回り(4月6日現在)

(出所:フィナンシャルタイムズ)

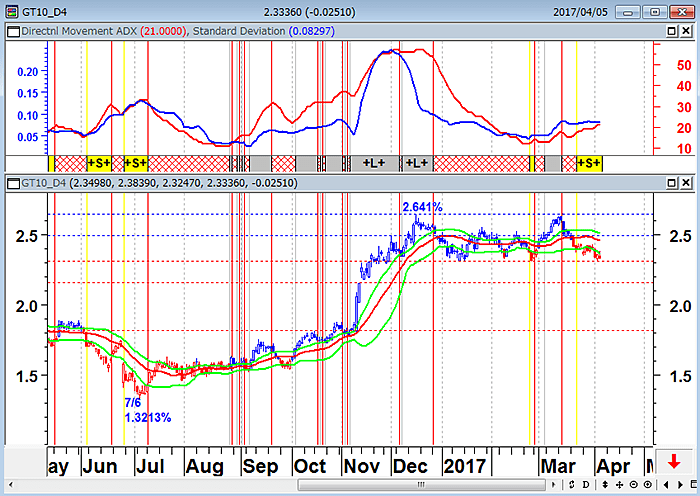

米10年国債金利(日足) 長期金利が上がらない→ドル/円が上がらない→日経平均も上がらない

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

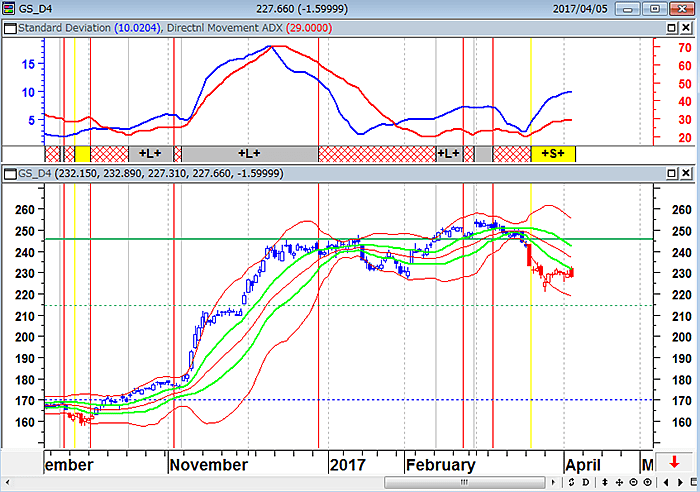

ゴールドマンサックス(日足) 金融株が上がらない相場はバブルしない

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

(出所:石原順)

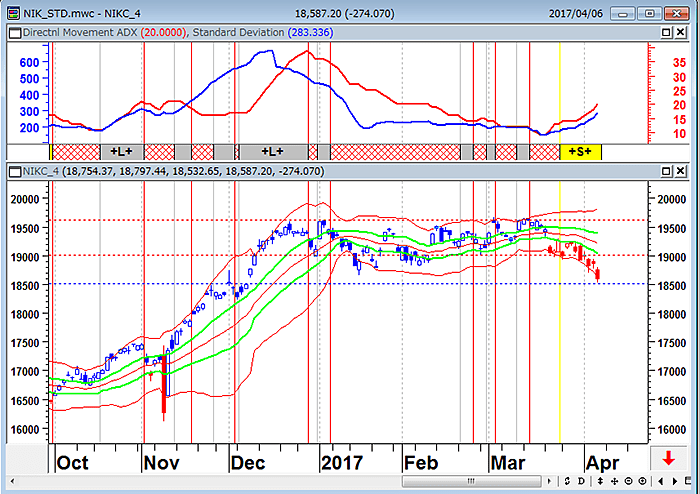

日経平均(日足) ゴールドマンと日経平均の相場は似ている?という指摘も・・

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

(出所:石原順)

標準偏差ボラティリティトレードが好調

筆者は相変わらず、短期のタイムフレームで順張り取引をおこなっており、標準偏差ボラティリティトレードは好調を維持している。相場にためらいなく参入するには<準備>が必要である。標準偏差の上昇やボリンジャーバンドの±1シグマのブレイクの前にパラボリックのシグナルの動きを確認しておくと、相場に躊躇することなくエントリーしやすい。

*パラボリックは、SAR(Stop And Reverse)という指標を使用して、相場のトレンド転換点を計るトレンド追随型のテクニカル指標

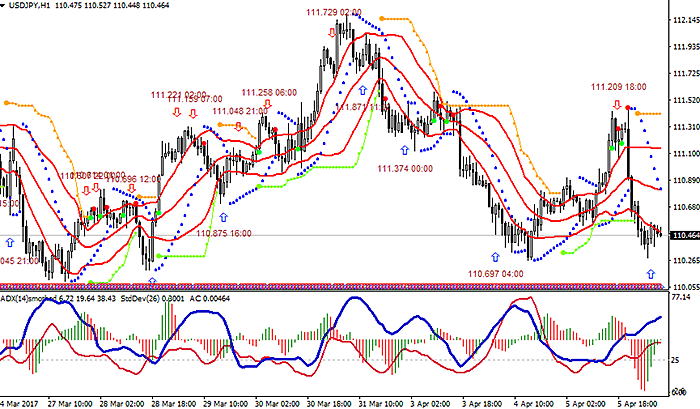

ドル/円(1時間足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

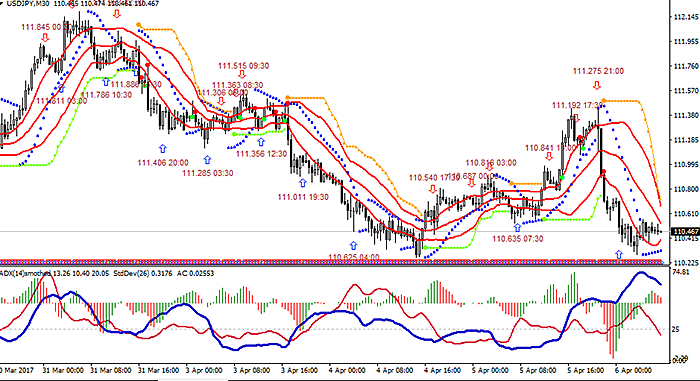

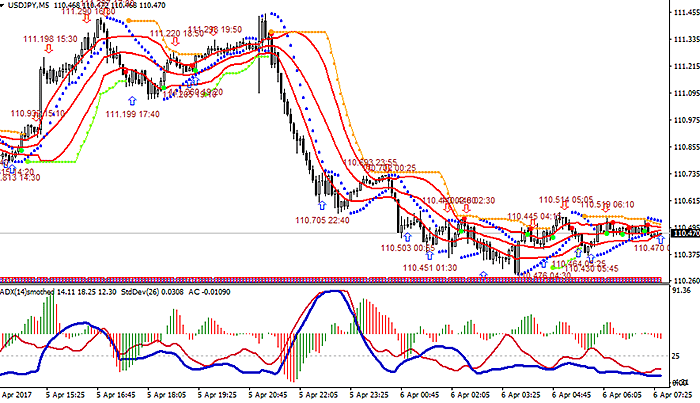

ドル/円(30分足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

ドル/円(5分足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

最近、標準偏差ボラティリティトレードが筆者の周辺でも流行っており、商いがうまく回転しているので、調子に乗ってストップロス注文をおかない投資家が増えている。

しかし、相場をなめてはいけない。相場には絶対の法則などないし、どんな落とし穴が待っているかわからない。エントリーと同時にトレーリングストップ注文か、ストップロス注文を、必ず入れておくべきだ。それを守らないと、痛い目に合うことは必至であろう。

伝説の投資家W・D・ギャンは次のように述べた。「医者は医業を営む前に4年間医学部で学ぶ。弁護士は弁護士業務を始める前に3年間ロースクールで学ぶ。それなのに、十分なトレード資金があるというだけで、なぜ無教育の個人がトレーダーになれるのか?」

W・D・ギャンが投資で破産しないために述べた規律は以下の通りだ。相場は資産管理を土台に成り立っているゲームである。

- 第1条 資金管理と損失限度

資金配分を厳密にすること。売買に用いる総資金を10等分し、1回の売買における損失限度は総資金の10分の1にすること。 - 第2条 ストップロスは必須

ストップロスを必ずおくこと。損失限度を計算した上、ポジションを持つと同時に行うこと。 - 第3条 オーバーポジション厳禁

過剰な売買を決してしないこと。資金配分に従ったポジション量を厳守すること。 - 第4条 トレーリングストップ

利益を確保した後は損失とならないように、ストップロスを変更すること。 - 第5条 トレンドフォロー

トレンドに逆らわないこと。トレンドに確信が持てないときは売買しないこと。 - 第6条 迷いは禁物

迷った時は手仕舞うこと。迷った時はポジションを持たないこと。 - 第7条 流動性とボラティリティ

活発に売買され、値動きのある市場で売買を行うこと。 - 第13条 難平(ナンピン)禁止

難平(ナンピン)は決してしてはならない。これはトレーダーがするかも知れない最悪の失敗の1つである。 - 第16条 ストップロスキャンセルの禁止

ストップロスは決してキャンセルしてはならない。 - 第18条 ショート(売り)の活用

ロング(買い)だけではなくショート(売り)も活用すること。 - 第19条 値頃感の禁止

決して値頃感で売買してはならない。 - 第23条 理由とルールに基づいた売買

明確な理由なしにポジションを変えないこと。明確な理由のもと、明確なルールに従って売買を行うこと。 - 第26条 不確かな助言による売買の禁止

自分より優れた人の場合を除き、他人の助言に基づいた売買は行わないこと。 - 第27条 損切り後の資金量縮小

損切りを行ったら、取引量を減らすこと。 決して増やしてはならない。

(出所:小学館文庫 伝説の株必勝法「W.D.ギャンの28鉄則」)

新しいDVD『相場で道をひらく7つの戦略-短期売買実践編』(石原順) が楽天ブックスで好評発売中です。

日々の相場動向についてはブログ『石原順の日々の泡』を参照されたい。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。