連銀が3度利上げを行なった場合、通常株式市場に問題が生じる

2007年のサブプライム問題を引き起こしたのは、IT(ドットコム)バブル崩壊後の米国債の金利の相対的な低さであった。当時の米国債金利が相対的に低かったために、皆が7%超の利鞘のとれるアダ花商品に参入したことで金融危機が起きた。昨今の相場も、「ゼロ金利に比べればリートもジャンク債も何でも買い(割安)だ」というゼロ金利バブル相場が展開されてきた。その米国も金利の正常化に動いており、そろそろバブルのツケが回ってくる頃であろう。

筆者は昨年来、「米国の利上げ3回目まではバブルは延命する。現在、株もドルも大きく下げないのは、まだ、米国の金利上昇の初期段階だからだ。米国の景気や経済指標は悪くないということで、いいとこ取り相場が続いている。こうした金利高とドル高と株高の共存は、<利上げ3回目までは続く>可能性が高い」と述べてきた。

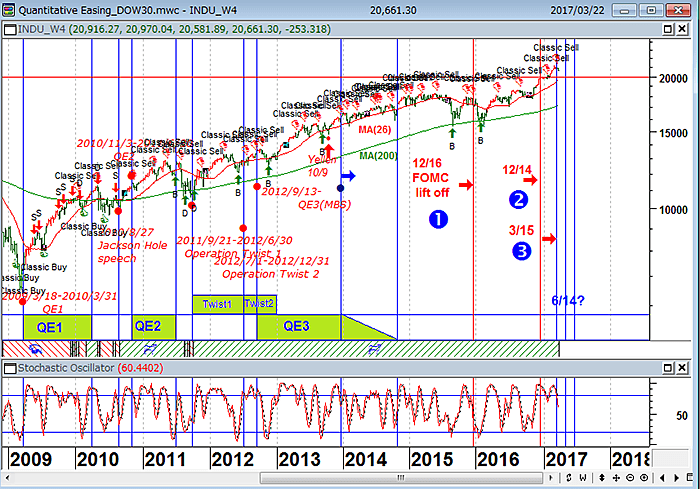

NYダウ(週足)と米国の金融政策 利上げ3回までは安全圏だったが・・

相場のボラティリティが消滅し、過去最高付近にある市場では、センチメントが突然悪化した場合のリスクが大きい

(出所:石原順)

ここにきて、ジム・ロジャーズが(利上げ3回目以降のリスクについて)同じことを言っている。3月17日、著名投資家のジム・ロジャーズは、「連銀が3度利上げを行なった場合、通常株式市場に問題が生じる。近い将来、4度目の利上げがあるだろうが、それは株式市場と実体経済に対する死刑宣告になるだろう」と、相場観を述べた。(Sprott Money News Ask The Expert March 2017 - Jim Rogers 参照)新債券の帝王ジェフリー・ガンドラックも、「われわれが予想するように年央に米国債利回りが上昇し始めれば、株式市場はそれに屈する形になるだろう」と述べている。

米著名投資家ラリー・ウィリアムズは、「GDPが450億ドルの伸びに対して、債務は2.2兆ドルに膨れ上がっている。この対GDPの債務率は過去最大である。金利の引き上げはGDPの低下に直結する。まるで、マイク・タイソンのパンチのように強烈なダメージをもたらす」と述べているが、FRBが急いで金利を引き上げるだけで米国のGDPは下がってしまうのである。

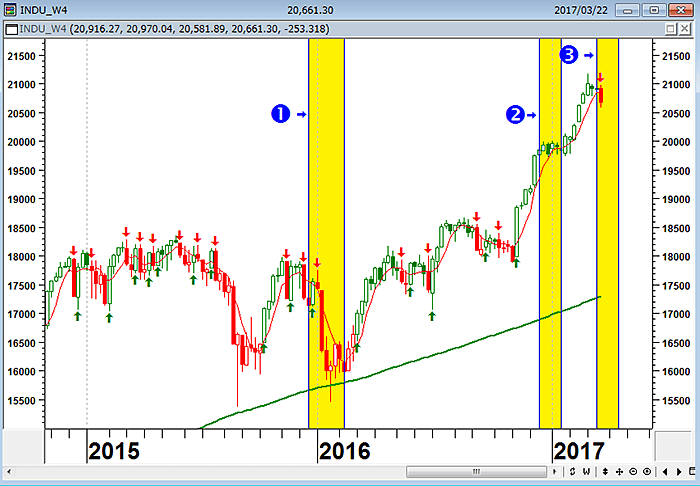

NYダウ(週足)と利上げ後の株価の推移

(出所:石原順)

世界最大のヘッジファンド、ブリッジウォーター・アソシエーツの創業者レイ・ダリオは、2017年の相場について、「いつでも逃げられるように、売りやすい資産に投資せよ」と発言している。ブローカーの話では、ファンドは「何かにおびえて売り始めている」、「売りたい時に売れない流動性のない市場から引き揚げている」らしい。

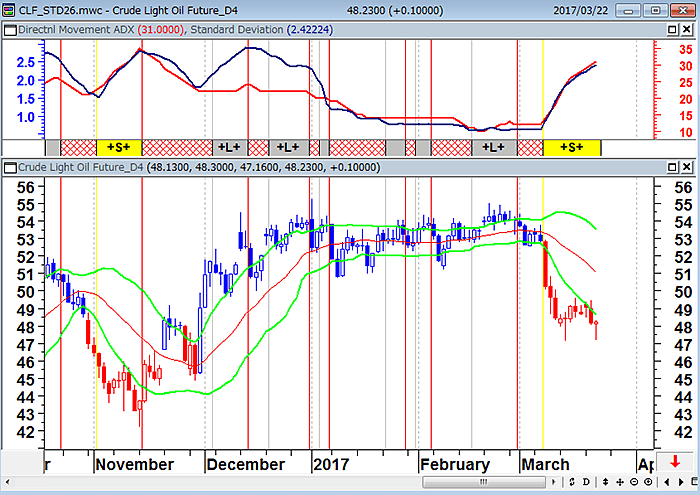

NY原油先物(日足) 原油やCRB指数の下落は米利上げに対する市場の警告か?流動性にない市場からはファンドが資金を引き揚げる動きが散見される

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

バリュー以上でもカネ余りというバブル状況では株は上がるが、現在のような株価が割高な局面では長期運用をする環境ではないので、ストップを置いて、テクニカルで売買するしかない。利上げは3回行われたが、まだ米国の長期金利は3%を超えていないし、イールドカーブもフラット化していない。したがって、「株高の賞味期限はまだ残っている」と筆者は考えている。しかし、年後半の相場には注意が必要だろう。

FRBが利上げを急げば、年後半には、ミンスキーモーメント(信用循環または景気循環において、投資家が投機によって生じた債務スパイラルによりキャッシュフロー問題を抱えるポイント)が到来するだろう。ヌリエル・ルービニが、「驚きが発生した時に、株式や特に債券の再評価は急激で劇的になりうる。同じ混雑した取引に捕まった全てのひとは、われ先にと出口へと向かうだろう。これまでと反対方向への群れる行動が発生する。だが、多くの投資は流動性に欠けるファンドへの投資であり、乱高下を円滑にしてきた伝統的なマーケット・メーカーはどこにも見当たらなくなる。したがって、売り手は投げ売りをせざるを得なくなる」という局面である。

NYダウと<7の年の平均サイクル>(ラリー・ウィリアムズ作成)

今年のここまでのNYダウは概ね7の年の循環で動いている

「7」の付くすべての年の平均を赤線で、1987年を除く「7」の付く平均を青線でグラフ化している

(出所:「ラリー・ウィリアムズのフォーキャスト2017」掲載許可をとって載せています)

標準偏差ボラティリティトレード

以下のチャートは昨日のNY時間のドル/円とNYダウの日足・4時間足・1時間足・30分足・15分足である。筆者がおこなっている<標準偏差ボラティリティトレード>は、すべての市場と時間枠(タイムフレーム)の順張り取引に拡張が可能である。また、標準偏差ボラティリティのピークアウト時のオプション(ボラティリティ)の売りにも威力を発揮する。

標準偏差ボラティリティを使った売買手法は、以下の通りである。

- 21日ボリンジャーバンドを表示させる

(株式インデックスは±0.6シグマ・通貨は±1シグマ) - 26日標準偏差ボラティリティを表示させる

トレンドの発生(保ち合い離れの判定方法)

26日標準偏差ボラティリティが上昇しはじめた時

新規建玉のポイント

エントリー(新規注文)は相場が21日ボリンジャーバンド±1シグマ(株式インデックスは±0.6シグマ)の外に飛び出した時

損失を限定しつつ利益を伸ばす手仕舞いのポイント

手仕舞い(エグジット)は相場が21日ボリンジャーバンド±1シグマ(株式インデックスは±0.6シグマ)の内側に入った時

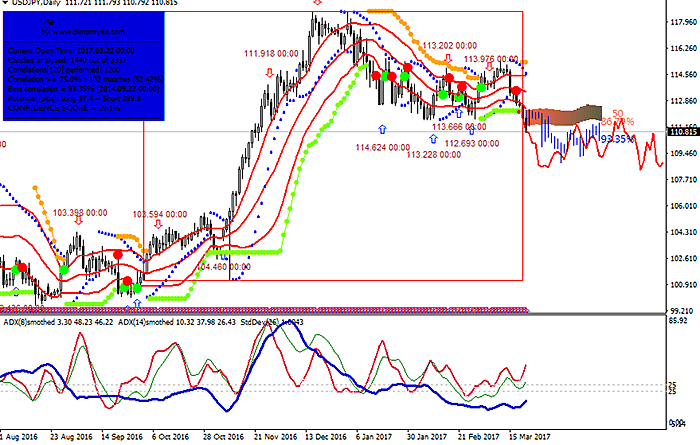

ドル/円(日足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

注: 赤枠内の動きと過去の相場パターンに相関がある場合(チャート左上が青色)は「予測値」を表示。相関がない場合(チャート左上が黒色)は「N/A」を表示。

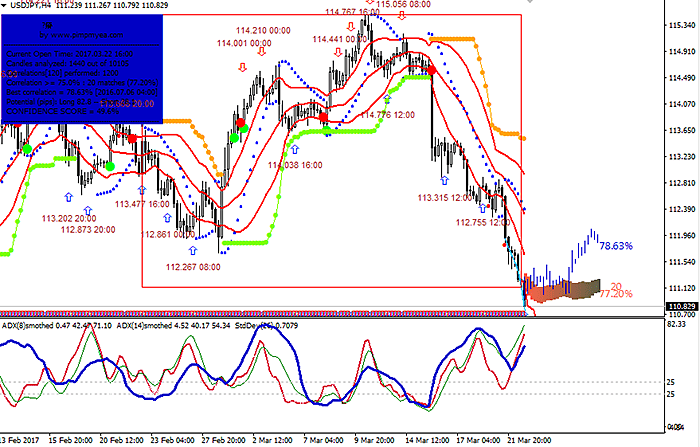

ドル/円(4時間足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

注: 赤枠内の動きと過去の相場パターンに相関がある場合(チャート左上が青色)は「予測値」を表示。相関がない場合(チャート左上が黒色)は「N/A」を表示。

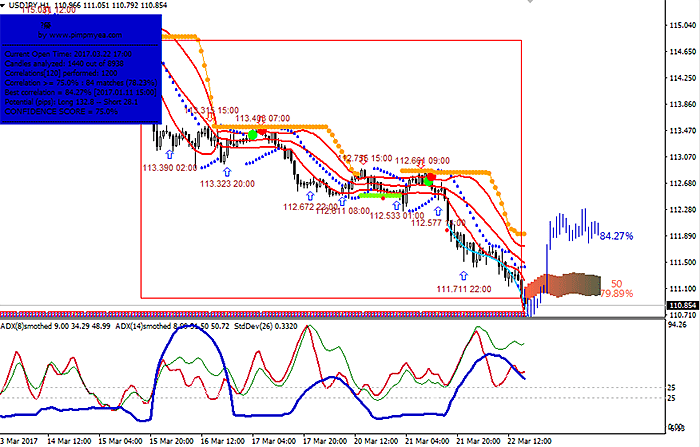

ドル/円(1時間足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

注: 赤枠内の動きと過去の相場パターンに相関がある場合(チャート左上が青色)は「予測値」を表示。相関がない場合(チャート左上が黒色)は「N/A」を表示。

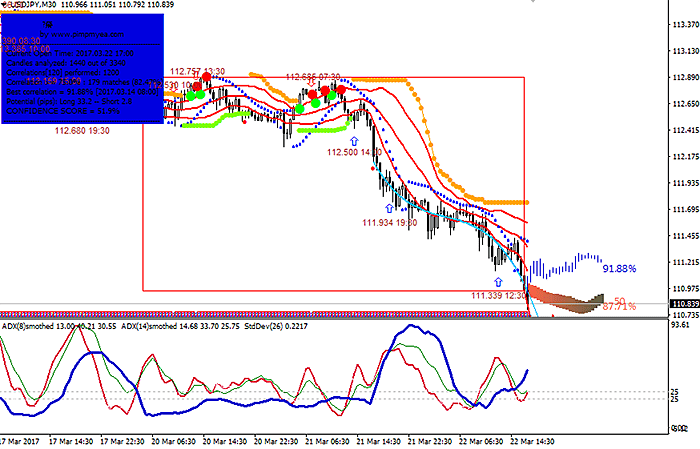

ドル/円(30分足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

注: 赤枠内の動きと過去の相場パターンに相関がある場合(チャート左上が青色)は「予測値」を表示。相関がない場合(チャート左上が黒色)は「N/A」を表示。

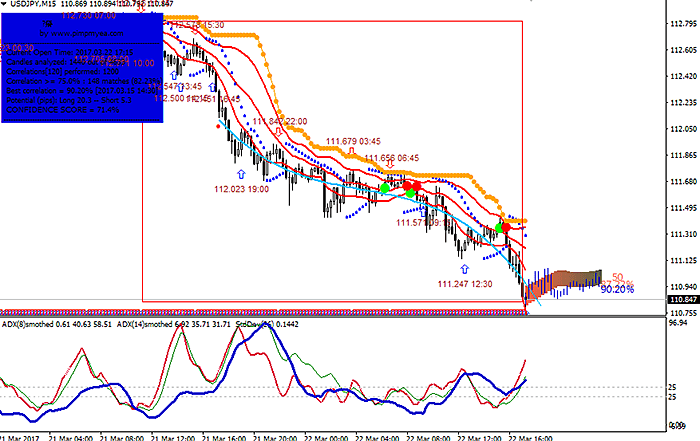

●ドル/円(15分足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

注: 赤枠内の動きと過去の相場パターンに相関がある場合(チャート左上が青色)は「予測値」を表示。相関がない場合(チャート左上が黒色)は「N/A」を表示。

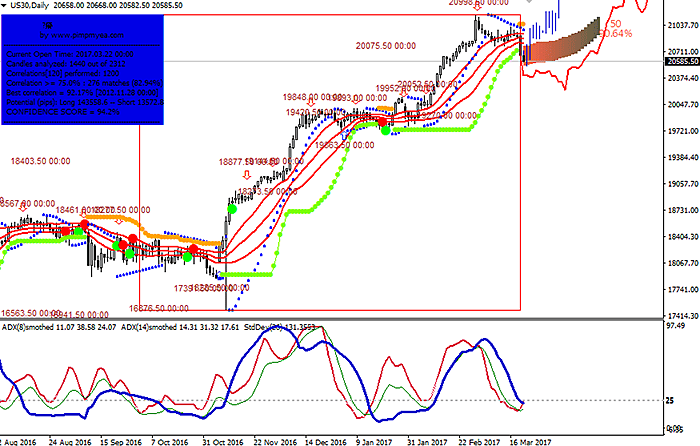

NYダウ先物(日足)

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

注: 赤枠内の動きと過去の相場パターンに相関がある場合(チャート左上が青色)は「予測値」を表示。相関がない場合(チャート左上が黒色)は「N/A」を表示。

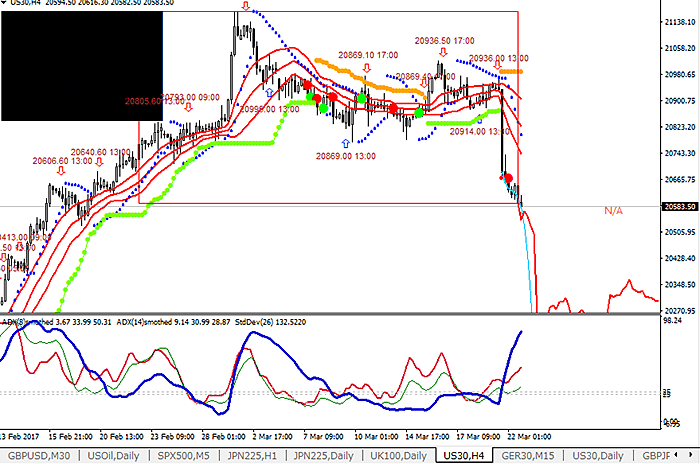

NYダウ先物(4時間足)

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

注: 赤枠内の動きと過去の相場パターンに相関がある場合(チャート左上が青色)は「予測値」を表示。相関がない場合(チャート左上が黒色)は「N/A」を表示。

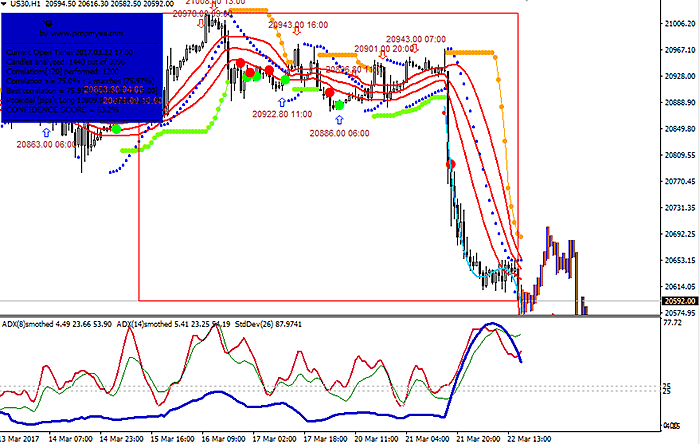

NYダウ先物(1時間足)

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

注: 赤枠内の動きと過去の相場パターンに相関がある場合(チャート左上が青色)は「予測値」を表示。相関がない場合(チャート左上が黒色)は「N/A」を表示。

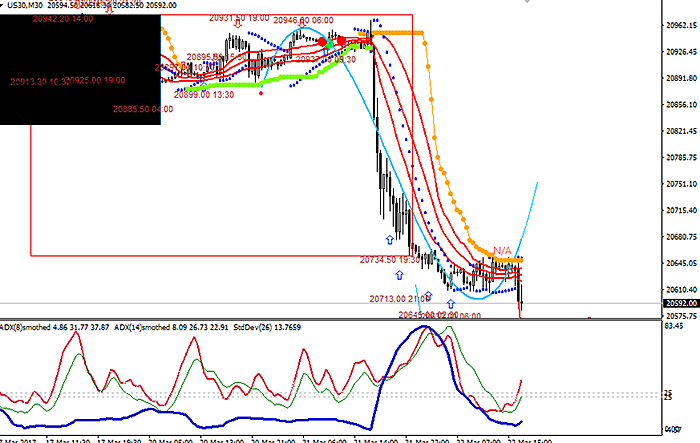

NYダウ先物(30分足)

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

注: 赤枠内の動きと過去の相場パターンに相関がある場合(チャート左上が青色)は「予測値」を表示。相関がない場合(チャート左上が黒色)は「N/A」を表示。

NYダウ先物(15分足)

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

注: 赤枠内の動きと過去の相場パターンに相関がある場合(チャート左上が青色)は「予測値」を表示。相関がない場合(チャート左上が黒色)は「N/A」を表示。

今年の相場はここまでNYダウの日足にはトレンドが発生しているが、日経平均やドル/円の日足にはトレンドが見当たらなかった。

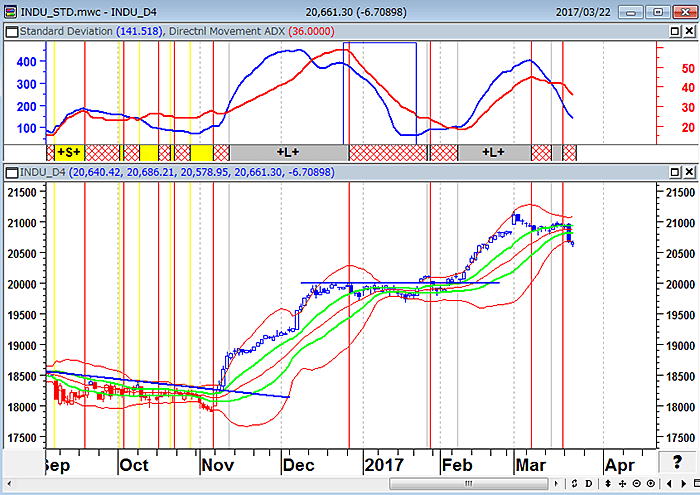

NYダウ(日足)

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

(出所:石原順)

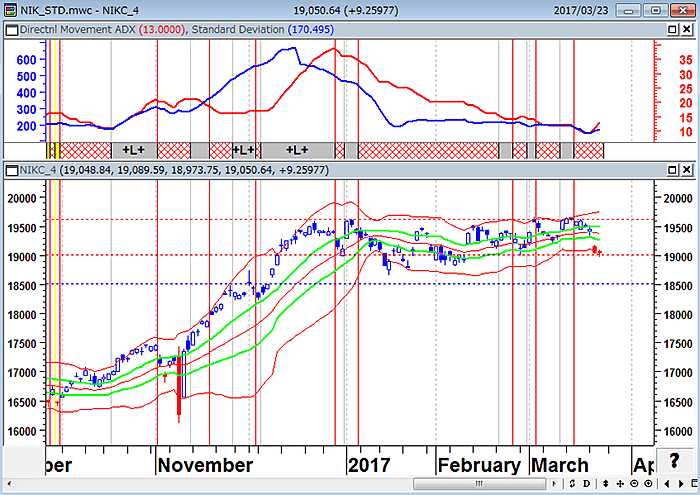

日経平均(日足)

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

(出所:石原順)

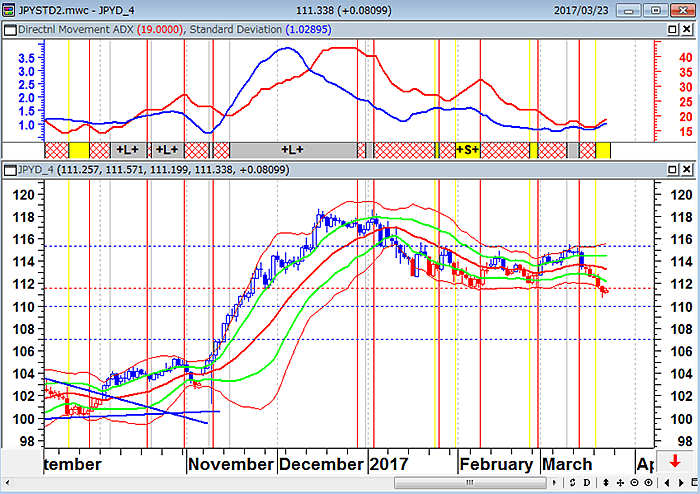

ドル/円(日足)

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

しかし、日経平均やドル円でも日足より短いタイムフレーム(時間枠)、即ち、4時間足・1時間足・30分足・15分足・5分足といった短期のタイムフレームでトレンドが頻繁に発生している。今年の相場では短いタイムフレームでトレンドにつくと大きな収益が得られることが多い。取引するタイムフレーム(時間枠)の分散させることが、今年の相場でパフォーマンス向上させる鍵になると思われる。

新しいDVD『相場で道をひらく7つの戦略-短期売買実践編』(石原順) が楽天ブックスで好評発売中です。

日々の相場動向についてはブログ『石原順の日々の泡』を参照されたい。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。