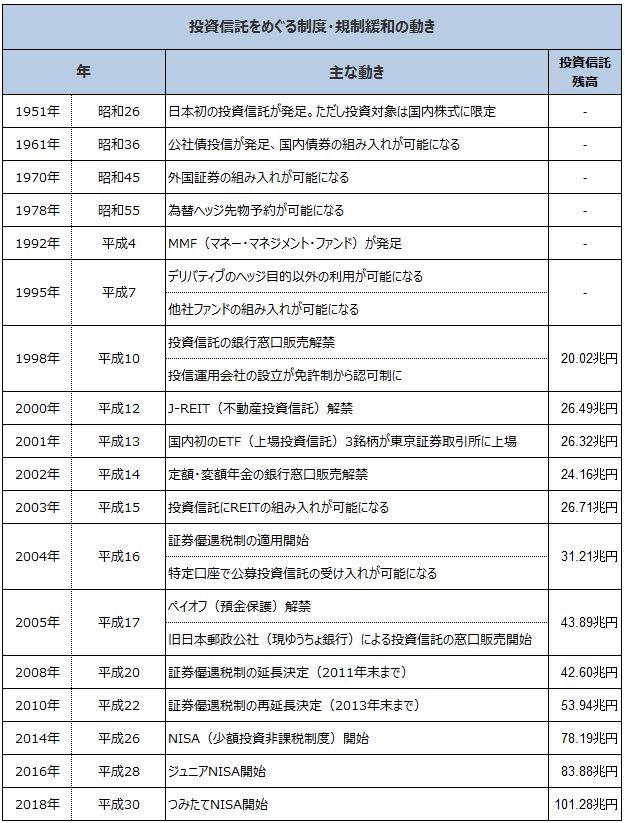

1951年、日本で最初に投資信託が誕生

日本で最初に投資信託が誕生したのは、昭和26(1951)年。証券投資信託法が制定され、当時の野村、大和、日興、山一の4大証券が国内株式ファンドの販売を開始したところまでさかのぼります。

1998年、銀行窓口での取り扱いスタート

元本保証のないリスク商品という特性上、投資信託の販売は長い間、証券会社に限定されてきました。しかし、バブル崩壊をきっかけに打ち出された金融ビッグバン構想の一角として、平成10(1998)年に銀行窓口での取り扱いが開始されると、次第にリスク性の金融商品になじみの薄かった投資家層にも、投資信託が浸透していきました。

ペイオフ(預金保護)が解禁された平成17(2005)年には当時の日本郵政公社(現ゆうちょ銀行)で投資信託の取り扱いが始まった他、ネット証券会社における取り扱いの拡充も相まって、順調に残高を積み上げてきました。

規制緩和で残高積み上がる

運用面における規制緩和も、投資信託の残高の積み上げに大きな貢献を果たしました。

投資信託に組み入れることができる資産は、国内株式から国内債券、外国証券と次第に拡大され、さらに為替変動リスク低減のための先物予約も行えるようになりました。

また、平成7(1995)年にはヘッジ目的以外のデリバティブ(金融派生商品)の利用も認められるようになり、投資信託の中で元本の何倍もの資金を運用することが可能となりました。今や定番のアセットクラスとなったREIT(リート:不動産投資信託)に投資を行うファンドも、平成15(2003)年の規制緩和を経て誕生したものです。

一連の規制緩和と、バブル崩壊後の株価の低迷、さらにはゼロ金利政策の影響もあり、投資信託の投資対象資産・地域は、次第に拡大していきました。同時に、個人の資産形成において自助努力が求められるようになり、平成16(2004)年には証券優遇税制の適用が開始。2度にわたって適用期間の延長がなされた後、平成25(2013)年末をもって正式に終了し、翌年からNISA(ニーサ:少額投資非課税制度)が始まりました。

そして平成最後の今年2018年は、新たにつみたてNISAの制度が導入されたことで一気に残高が増え、11月末現在の残高は101.28兆円と、2019年度の一般会計予算101兆円を超えています。

平成の30年間は投資信託業界の礎に

振り返ると、平成の30年間は、現在の投資信託業界の礎となるような動きが数多くありました。また近年は、「貯蓄から資産形成へ」の必要性が本格的に叫ばれるようになったと同時に、いわゆる団塊の世代向けのリスクを抑えた投資信託の設定も増えました。機関投資家の世界では、ビッグデータやAIの活用も着実に進んでいます。今後も、制度・サービス面と、運用面の双方で投資信託の進化に注目していただきたいと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。