平成時代の積み立て投資で日経平均は1.5倍超!

約30年続いた「平成」は2019年4月に終わり、5月には新しい年号がスタートします。

平成元(1989)年当時の日本経済はバブルのピークで、日経平均株価は平成元年12月に3万8,915円の最高値をつけました。その後、バブルは崩壊し、金融不況やデフレ不況で長期低迷相場入り。2012年末から回復傾向となりましたが、今年の日本株式は乱高下を余儀なくされました。

今年、個人投資家1,000人を対象に調査したところ、「平成30年間の日本株式相場を表す漢字一文字」の第1位は「乱」。次いで2位は「変」、3位は「低」となりました(※)。日本株式がいかに低パォーマンスで乱高下が多かったか、印象づける結果です。

※スパークスアセットマネジメント投信による個人投資家調査(2018年12月公表)。

こうした平成時代のような相場変動を乗り越える手法として期待されているのが、「貯めながら増やす」定時定額の積み立て投資です。

平成の日本株は失われた20年を引きずり下落

これを検証するために、平成元年を起点に積立投資を実践した場合を想定し、その投資成果を見てみましょう。

図表1が示す通り、日経平均は1989年初の水準と比較して、いまだ約3割下落しています。これによって「日本株式は長期投資にそぐわなかった」と言われてきました。

図表1:平成時代の「日経平均」積み立て実績(1989年初から毎月3万円)

積み立て投資では平成時代も成果あり

ただ、1989年初から毎月末に3万円ずつ日経平均に積み立て投資したと仮定すると、累計投資元本(簿価)が1,077万円であったのに対し、時価資産が1,645万円に膨らんできたことが分かります(2018年11月)。これは、ドルコスト平均法と複利運用の効果が功を奏し、積み上げてきた数量(口数)が投資成果に結びついてきたことを示しています。

平成時代の市場実績。意外な「勝者」は?

では、米国株式に目を向けてみましょう。図表2は、同じ平成時代における米国株式(S&P500株価指数/円)の積み立て実績を検証したものです。

現在のS&P500株価指数(円)は、1989年初時点より約8倍になっています。約30年のS&P500指数(円)のリターンを年率平均すると9.0%となり、リスク(リターンのブレ)に耐えた長期の投資家がリターンを享受してきたことが分かります。

日本株だけに投資するより、外国株(米国株)に分散投資したほうが有利だったことを示しています。

平成の勝者はナスダック100

「圧巻の勝者」として取り上げたいのがナスダック100指数(円)の市場実績です。

ナスダック100(円)は、平成元年から約35倍となりました。

リスクは高かったものの、期間中のリターンは年率平均で約16.5%と、米国市場平均(S&P500)より優勢だったことが分かります(図表3)。

ナスダック100指数(円)に3万円ずつ投資したと仮定すると、累計投資元本(簿価)が1,077万円に対し、時価総額は約8,771万円に膨らみました。成長期待が高かったからこその、長期リターンであったと言えるでしょう。

ナスダック100指数が反映するナスダック時価総額上位100銘柄は時代とともに入れ替わってきましたが、米国の経済や市場を喚起するイノベーション(技術革新)のリーダーを担ってきたことを示します。

図表2:平成の「S&P500(円)」積立実績(1989年初来から毎月3万円)

図表3:平成の「ナスダック100(円)」積立実績(1989年初来から毎月3万円)

新時代の積み立て投資と向き合うポイント

平成の次の新時代を見据え、これからの積み立て投資を検討するには、どのような点に注目したら良いでしょう。

新時代の有望な投資先は?

総人口が減少し続ける日本の人口動態は、「超少子高齢社会」の深刻化を示唆しています。グローバル・グロース(世界経済成長)に伴う外需拡大が成長を下支えることは期待できますが、内需の伸び悩みに直面する現状で、日本経済の先行きを楽観視することはできません。

図表4は、2030年と2050年に見込まれる主要国のGDP(国内総生産)規模ランキング(PPP=購買力平価ベースの予想)を一覧にしたものです。

残念ながら、日本経済は低成長が予想され、GDPでランキングを落としていく国(市場)と見込まれています。

そして、ランキングを伸ばしていく国は、中国、インド、インドネシアなどが挙げられています。

現在の先進国の中で唯一、米国は「ランキングの上位」を維持していくとみられています。とは言うものの、米国は経済面、政治面、軍事面での覇権争いを火種に、最近は中国との「新・冷戦」時代入りが不安視され、中国の野心にブレーキをかけ始めたと言われていることに注意が必要と言えます。

インド経済の成長規模見込みは400%超

一方、米国や日本に似て、政治的に民主主義で、経済では資本主義であるインドの経済規模は、2050年までに約5倍に拡大する(400%超の増加)と見込まれています。

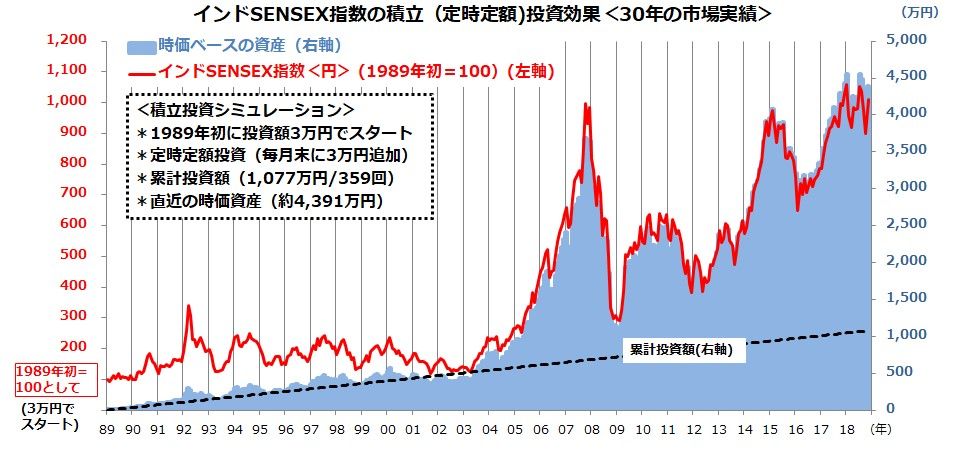

図表5では、インド株式を象徴するSENSEX指数(円)の平成時代の積み立て実績を検証しました。インド株式(円)は約30年で10倍となり、米国株式より優勢だったことが分かります。3万円ずつ投資した場合、累計投資元本(簿価)が1,077万円に対し、時価総額は約4,391万円に膨らんでいます。

米国の成長も引き続き注目

一方で、イノベーション(技術革新)の分野では、米国が主導権を握り続けるとみられ、今後はIT・ハイテク分野に加え、バイオテクノロジー分野の成長をも反映していくと考えられているナスダック100指数の成長期待にも、引き続き注目です。

積み立て投資を実践するにあたっては、日本株式に留まらず「成長期待をグローバルに分散していく」視点を改めて重視したいと思います。

図表4:2050年のGDPランキング(成長予想)

図表5:平成の「インド株式(円)」積み立て実績(1989年初来から毎月3万円)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。