「平成」という時代が区切りを迎えるまでの時間が短くなってきました。新しい元号が始まるのは2019年の5月1日からになりますが、平成はこれまでの元号の中で4番目の長さになります。約30年間も使われてきた元号だけに、最近は「平成を振り返る」というテーマをあらゆるところで目にすることが増えていますが、このコラムのテーマも「平成の株式市場をチャートでたどる」です。

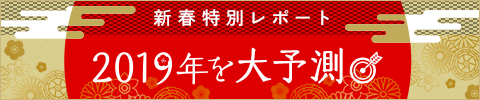

というわけで早速、日経平均の動きを見てみましょう。下の図1は月足の日経平均チャートです。

■図1:日経平均(月足)の動き 1989年(平成元年)1月~2018年(平成30年)12月10日

この30年間における株式市場は、(1)「バブルのピークと崩壊」、(2)「ITバブルと崩壊」、(3)「小泉相場」、(4)「リーマン・ショック」、そして(5)「アベノミクス相場」と、主に5つの局面に分けることができます。そして、それぞれの局面のあいだに、「金融機関破綻の連鎖不安」や「アジア通貨危機」、「ライブドア・ショック」、「チャイナ・ショック」などが入り込んでいく格好です。

ちなみに、図1には赤色の矢印が3つ示していますが、これは消費税実施のタイミングです。それぞれ、税率3%が導入された1989年4月、5%に引き上げられた1997年4月、8%に引き上げられた2014年4月を指しています。

つい先日になりますが、日経平均は2018年10月2日の取引時間中に2万4,448円まで株価が上昇し、約27年ぶりの高値をつけたことが話題となりましたが、実際に、27年前(1991年)の状況を確認してみると、バブル経済の崩壊とともに日経平均も大きく下落していた時期でした。その後もITバブルや小泉相場など株価が戻りを試す局面があったものの、株価を戻しきることができず、結局はリーマン・ショックを経て2008年10月に6,994円の安値をつけることになります。つまり、日経平均がこれまでの戻り高値を更新するまでに長い年月がかかったわけです。

株価の推移で具体的に追っていくと、日経平均は1989年12月につけた史上最高値である3万8,957円から、リーマン・ショック後の2008年10月につけた安値まで、約20年かけて3万1,963円下げ、まさに「失われた20年」でした。そして、その後の10年間で1万7,454円戻したわけですが、下げ幅に対する戻りの割合は54%ほどですので、ようやく「半値戻し」を達成した状況です。

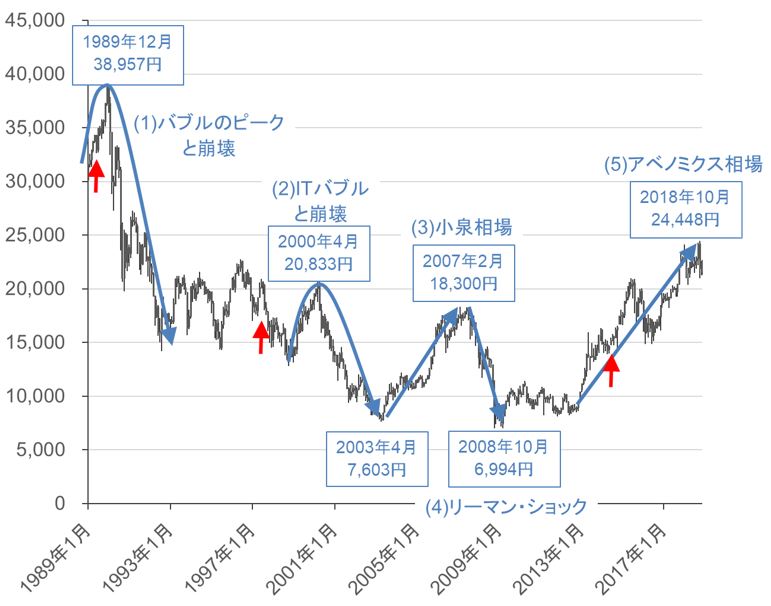

一方、同じ期間の海外市場はどうだったかについても見て行きます。下の図2は、1988年末を100としたNYダウと日経平均の推移です。

■図2:米中株価指数の推移(月足・1988年末を100)

この30年のあいだに、日米の株価指数の水準は大きく差が開いてしまっています。では、この両株価指数の差はどこにあるのでしょうか?次の図3は、東証1部の時価総額と日本の名目GDP額の推移です。

■図3:東証1部時価総額と名目GDP額の推移

株式市場には「バフェット指数」と呼ばれるものがあります。著名投資家のウォーレン・バフェット氏の名前にちなんだものですが、具体的には、ある国のGDP額と株式市場の時価総額を比較する指標です。これは、「株式市場の価値はその国の経済状況を反映している」という考え方に基づいていて、株式市場の価値がGDP額を大きく上回っていると買われ過ぎと判断するわけです。

あらためて上の図3を見ると、アベノミクス相場が始まった2012年以降、株式市場の時価総額がGDP額を上回っている状態、つまりバフェット指数が100%を超える状況が常態化しています。よって、バフェット指数的には日本株は割高と見ることができます。

とはいえ、足元の日本株は「米国株市場に比べて割安」という見方も多くあります。その根拠は「PER(株価収益率)」です。下の図4はアベノミクス相場が始まった2012年10月からの日経平均とPER(予想ベース)の推移です。

■図4:日経平均とPER(予想)の推移(2012年10月~)

2012年10月以降、日経平均が上昇基調なのに対してPERは低下傾向となっています。PERは「株価÷EPS(1株あたり利益)」で計算されるため、PERが低下するということは、株価が下落するか、EPSが増加するかのどちらかになりますが、日経平均は上昇しているため、PERの低下はEPSの増加によるものと判断できます。日本企業が稼いでいることの表れですので、確かにPERでは割安と言えます。

つまり、日本株はGDP比では割高、PERでは割安ということになりますが、これが意味しているのは、「日本企業は海外で稼いでいる」、「海外で稼いだ利益を国内の経済成長につなげられていない」、「日本の景気がイマイチでも、儲かっている日本企業の株価は上昇している」ことなどが挙げられます。

そのため、「ポスト平成」の日本株が今後も継続的に上昇していくには、世界景気の好調さが持続することと、国内の経済成長に対する具体的な政策と期待感が欠かせないと考えられます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。