執筆:香川睦

今日のポイント

・アノマリー(相場の季節性)によれば、日米株式は「株価調整の季節」に入った可能性がある。オプション市場の「ブラックスワン指数」は、株価の大幅下落を警戒する心理を示す。

・朝鮮半島の緊張だけでなく、9月に予定されている金融政策会合や政治イベントに注意。政策運営が混迷するトランプ政権は、9月の債務上限引き上げ問題を乗り越えられるか。

株価の上値を抑えやすい「季節的な記憶」

日経平均は2万円を割り込む軟調な展開となりました。業績見通し改善は下支え要因ですが、投資家が強気に転じることを躊躇させる諸要因があります。

具体的には、

(1)為替相場で円高(ドル安)警戒感がある

(2)国内政治を巡る不安が払拭できない

(3)朝鮮半島の緊張が高まってきた

(4)株価が調整しやすい季節に入ってきた

などが挙げられます。特に(4)に関しては、日米株式のアノマリー(季節性・習慣性)が警戒されるところとなっています。

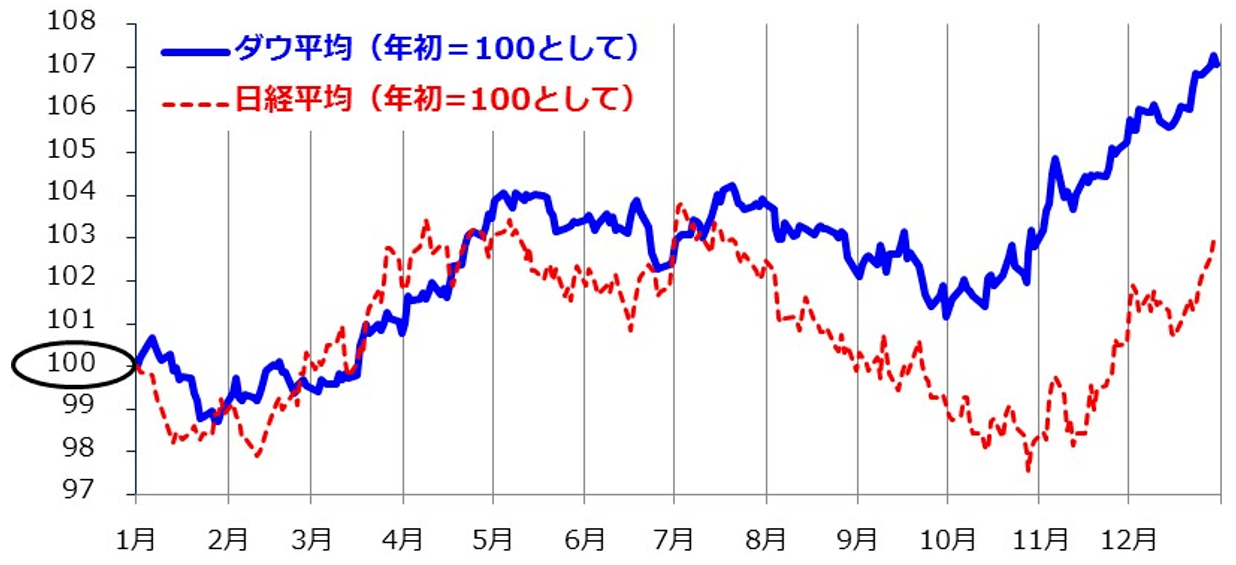

図1は、過去20年(1997年~16年)のダウ平均と日経平均のパフォーマンスを平均化し(年初=100)、年を通じた相場の好・不調を示したものです。特徴として、「7月に高値を付けた後、8月から9月にかけて調整局面に入ることが多かった」との傾向がわかります。

また、米国株の下落局面では、為替市場で「リスクオフ(回避)の円買い」も進みやすく、円高を嫌気する日本株が米国株より劣勢となった特徴もみてとれます。あくまで過去の平均的な動きではありますが、投資家心理が「真夏の夜の記憶(株価が下落する季節性)」に神経質となりやすい時期に入ったと言えそうです。

図1:過去20年のダウ平均と日経平均の推移(年初=100)

「ブラックスワン指数」の上昇は不吉な前兆?

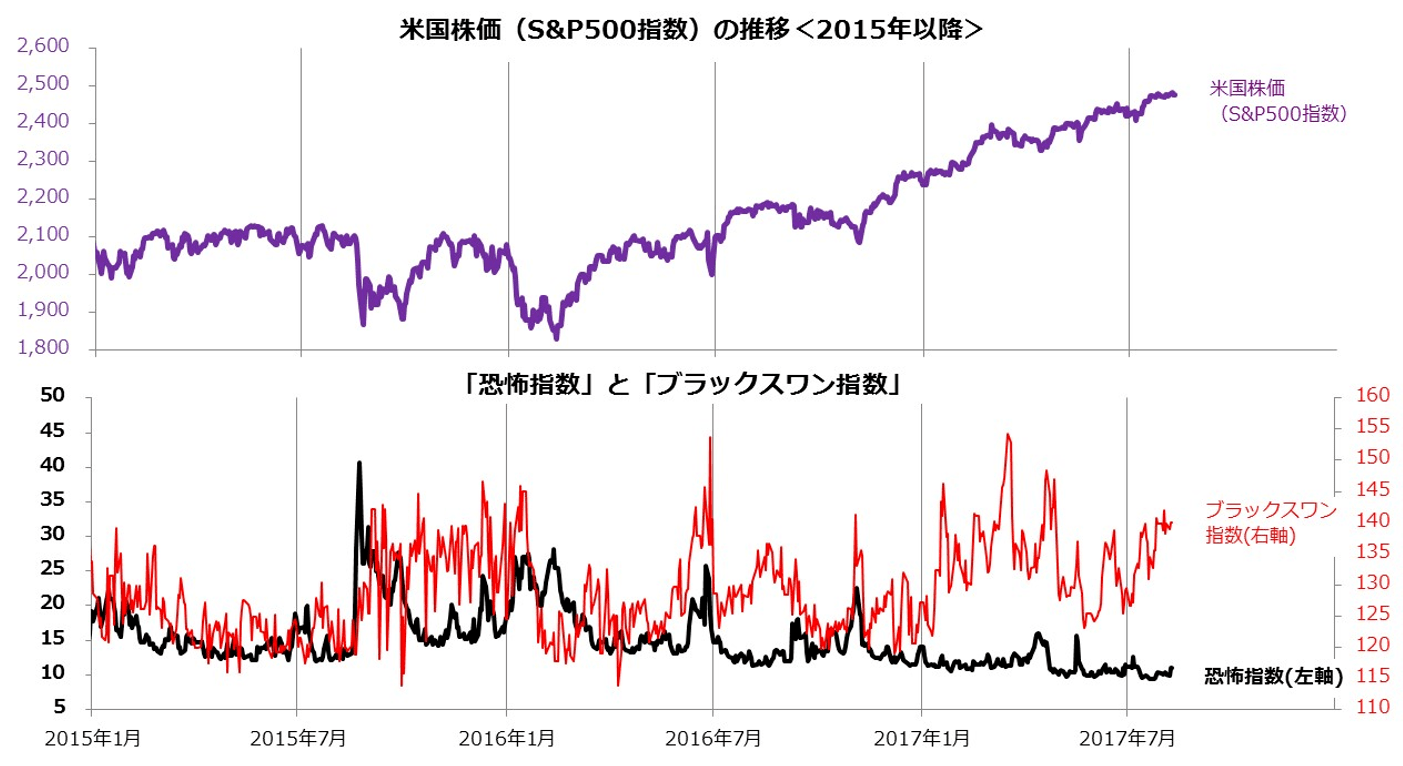

こうしたなか、市場内部で「株価の大幅下落リスク」に備える動きがみられていることにも警戒したいと思います。図2は、米国株価(S&P500指数)を上段に、オプション市場の「恐怖指数」と「ブラックスワン指数」(ともに通称)の推移を下段に示したものです。

恐怖指数(VIX Index)は、オプション市場で計算される、投資家の「予想変動率」を示したものです。低金利下での業績拡大を好材料にして株価が緩やかに最高値を更新してきたことで、恐怖指数が低位で安定してきた状況がわかります。

一方、ブラックスワン指数(SKEW Index)は、オプション市場での「株価が大幅に下落する確率÷株価が大幅に上昇する確率」を指数化したものです。したがって、ブラックスワン指数が上昇する局面は、「株価の大幅下落を警戒する投資家が増えている」状況を示します。

今年の春は、フランス大統領選挙を巡る不安に朝鮮半島情勢の緊張が重なり、投資家は「ブラックスワン(まさかの黒い白鳥)」が出現することを恐れた局面でした。当時も恐怖指数は比較的安定していましたが、ブラックスワン指数は投資家不安の高まりを示していました。そして7月以降、ブラックスワン指数が再び上昇しています。市場でリスクオフ(回避)姿勢が強まりやすい状況を示していると言えそうです。

図2:米国の「恐怖指数」と「ブラックスワン指数」

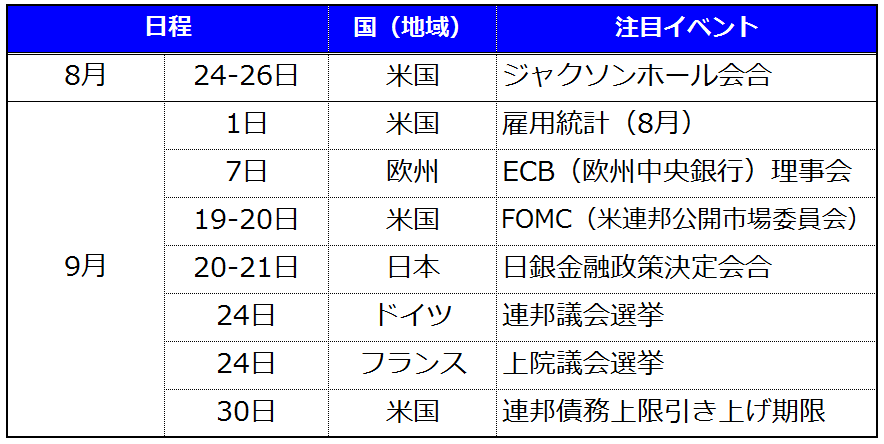

「ブラックスワン」を出現させる可能性がある当面のリスクイベントを図3にまとめました。8月24日から26日にワイオミング州で開催される「ジャクソンホール会合(年次シンポジウム)」では、過去にFRB(連邦準備制度理事会)など世界の金融当局幹部の発言が市場の動意に繋がったことがあります。

また、9月1日に発表される米国の雇用統計(8月分)の結果を踏まえ、米国の金融当局はFOMC(米連邦公開市場委員会)で金融政策の正常化(追加利上げや量的緩和の縮小)を進めると考えられています。

ただ、トランプ大統領の政権運営は、ロシアゲート疑惑、オバマケア改正法案の挫折、ホワイトハウスの幹部更迭などで混迷を極めています。

そして、9月には米連邦政府の公的債務引き上げ期限を迎えることになります。政府は、議会の承認を得て、連邦政府債務上限額(20兆ドル)を引き上げない限り、財務省は新たな国債を発行することができず、利払いが滞る可能性もあります。

その場合、一部の政府機関が閉鎖に追い込まれる混乱も起きそうです。オバマ政権下の2011年に同様の問題(「財政の崖(がけ)」)が深刻化し、米国株と米ドルが急落した記憶が新しいところです。

さらに、朝鮮半島情勢を巡る地政学リスクが一段と高まっています。トランプ大統領は8日、北朝鮮がICBM(大陸間弾道ミサイル)に搭載可能な小型核弾頭の生産に成功しているとの報道を受け、米国をおどし続けるなら「(北朝鮮は)炎と怒り、そして世界がこれまでに目にしたことがないようなパワーに見舞われることになるだろう」と警告しました。

これに対して北朝鮮は9日、「(米軍基地がある)グアム島一帯への攻撃を検討している」との声明を発表しました。市場が波乱含みとなれば、FRBは「金融政策の正常化」をいったん見送る可能性があります。そうした事態では、ドル円に一段の下方(円高)圧力がかかり、日本株が売られる事態が懸念されます。

図3:8-9月のイベント予定(一覧)

株価下落時は「ファンダメンタルズ」を冷静に見極める

とは言っても、上記した「サプライズ売り」や「恐怖売り」で株価が下落する場面では、ファンダメンタルズ(経済の基礎的条件)がどの程度影響を受けるかを見極める必要があると思います。換言すれば、回復基調をたどっている内外景気や業績見通しへの影響が限定的であるなら、冷静な投資行動が得策と考えられます。

国内株式の大勢を示すとされるTOPIX(東証株価指数)は、先週に続き今週も年初来高値を更新しました(8月7日)。内外景気が堅調を維持するなか、4-6月期の決算発表は総じて好調に推移し、業績見通しはおおむね改善傾向です。

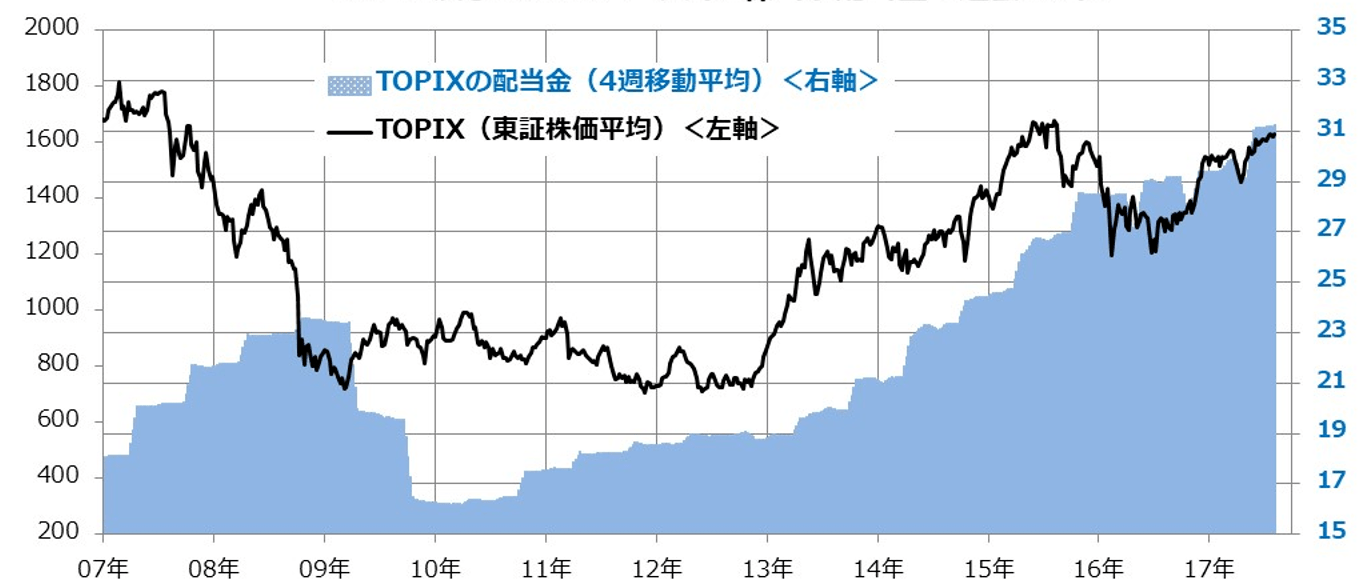

図4は、TOPIX及びTOPIXベースの実績DPS(1株当り配当金)の12カ月累計額の推移を示したものです。市場全体で増収増益が続くなか、配当金は5年連続の増配を達成する見込みで、配当水準も史上最高額を更新している状況です。

専門家予想平均によると、2017年のTOPIXベースの予想DPSは33.26と前年比6.2%の増配で、予想配当利回りは約2%となっています。長期金利(10年国債利回り)は0.06%に留まっていますので、イールドスプレッド(配当利回り-長期金利)は1.9%と高く、業績改善(増配)見通しを加味した割安感は否めません。

ファンダメンタルズに大きな変化がない限り、「ブラックスワン」への恐れで株価が下落する局面では「買い方」に分がありそうです。日経平均では、1万9,500円前後まで株価が下落する段階では個人投資家の参戦が見込めそうです。

図4:国内株式と1株当り配当金実績の動向

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。