10月相場の振り返り

10月のマーケットは激しい相場となりました。

特に株式市場の変動は大きく、日経平均株価は10月2日に約27年ぶりの高値をつけたと思いきや、わずか3週間で3,000円近く値を下げました。NY株の下げに引っ張られて日本株も下げましたが、NY株急落の背景は、米長期金利の上昇によって企業の利払い負担が増え、業績が悪化するという警戒感が広がったことや、「中国リスク」が意識され始めたことが要因として挙げられます。

「中国リスク」とは中国経済の減速によるグローバル企業への影響や、米中貿易戦争の拡大による関税コストの増大で、この中国リスクに、これまで鈍感だった投資家も敏感になり始めてきました。

また、米中間選挙までいよいよ1週間を切ったこともあり、選挙結果に対する不透明感を避けるため、ポジションの手仕舞いも増えています。

高まる欧州リスク

また、金利上昇や中国リスク以外にも、欧州の不透明感が高まってきたことも10月の大変動の背景にあります。イタリアの財政問題は難航し、Brexit(ブレグジット:英国のEU[欧州連合]離脱)交渉は進展していません。

イタリアの財政問題は、欧州委員会がイタリアの予算案を差し戻し、イタリアが予算案の修正を拒否したことから一気に不透明感が高まりました。欧州委員会は3週間以内(11月13日頃)の再提出を求めています。

さらに、ドイツの政情不安も高まってきました。メルケル首相率いる与党が10月の州議会選で連敗し、メルケル首相は党首を退任する意向を明らかにしました。2021年の任期満了まで首相職は続行の意向を示しましたが、求心力の低下は避けられず、政局によっては途中辞任となる可能性もあります。欧州景気が鈍化しつつある中、メルケルなき後のEUの先行き不透明感は高まってくるでしょう。

そして、米国に投資していた欧州マネーは、足元の不透明感が高まっていることから、欧州に戻す動きもみられるようです。その自国回帰の動き(レパトリエーション※)が米国株の下落に影響を与えていることは想像できます。

※レパトリエーション ( Repatriation ) とは

「海外に投資していた資金を自国内に戻す」という資金還流のこと。 レパトリとも呼ばれ、日本では毎年2月から3月初旬にかけて機関投資家などがレパトリを行う傾向がある。

以上のように10月の株下落の背景をまとめると、次のようになります。

(1)米長期金利上昇による利払い負担増から企業業績悪化への警戒感の広がり

(2)これまで鈍感だった中国リスクに敏感に反応。中国リスクとは、中国経済の減速によるグローバル企業への影響や、米中貿易戦争の拡大によって関税コストが増大し、企業や個人への負担が増えること

(3)欧州の不透明感の高まり → イタリア財政問題やBrexit交渉の難航、ドイツ政情不安と欧州景気鈍化

株価動向より抑制的だった10月のドル/円

このような株下落の中で、ドル/円はどのような動きをしたのでしょうか。

ドル/円は、10月4日に114.55円の当月高値をつけた後は、株安による円高で、10日にNY株が800ドル超の急落となった日、既に111円台後半まで下落しています。その後112円台後半まで戻していますが、世界的に株の下落が止まらなかったことに加え、以下の要因が、円高あるいはドル安の動きを後押しし、10月26日には111.38円まで下落しました。

ただ、株の大幅下落に比べるとドル/円の下落幅は約3円と抑制的な動きとなっています。

・ 米財務長官が日米通商協議で「為替条項」を求めると表明し、「為替報告書」でも「為替条項」導入を指摘

・トランプ米大統領が「FRB(米連邦準備制度理事会)は最大の脅威」と利上げを批判

米中間選挙の結果がマーケットに与える影響

米中間選挙まであと1週間となりました。米中間選挙という不透明要因があるため、10月は波乱相場となりましたが、米中間選挙が終われば不透明感がなくなり、相場は正常な動きになると言えるのでしょうか。

過去の動きでは、株もドルも中間選挙までは売られ、中間選挙後は上昇とのパターンといわれていますが、今回も当てはまるのでしょうか。

10月初めまで株はぐんぐんと上がっていたことから、例年とは違うパターンかと思いましたが、その後、急落。例年と同じパターンになるのでしょうか。

しかし、仮に例年と同じパターンで株やドルが上昇したとしても中国リスクは残りそうです。

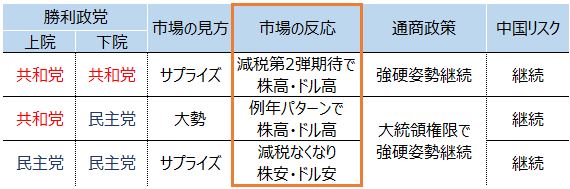

米中間選挙の結果は、上院が共和党、下院が民主党勝利との見方が大勢ですが、共和党が追い上げてきている状況となっています。もし、上下院とも共和党が勝利すれば、減税第2弾を歓迎し、株高、ドル高が予想されますが、通商政策の強硬姿勢は継続され、中国リスクは残るため、マーケットに対しては半身構えで臨む必要がありそうです。

また、もし民主党が上下院とも勝利した場合はどうでしょうか。

減税第2弾の可能性はなくなり、株安、ドル安が予想されますが、通商政策については大統領権限で強硬姿勢を続ける可能性があります。また、中国に対する安全保障上の問題は、民主党も賛同する部分が多いことから、やはり中国リスクは続きそうです。米中間選挙がどんな結果で終っても中国リスクはなくならない可能性があり、警戒心は持ち続けておいた方がよさそうです。

米中間選挙の結果が相場に与える影響

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。