トランプ米大統領の貿易戦争による企業業績の悪化が始まった

ウォール街の昨年の平均給与は約4,700万円となり、金融危機以降で最高を記録した。トランプ政権になってからボルカールールが事実上撤廃されており、運用者は巨額のボーナスというインセンティブがある以上、実際に景気指標や企業業績が悪くなるまでは、「買って買って買いまくる」方針なのである。こうしたマイオピック(近視眼的)な期待だけで動いているのが今のウォール街だ。

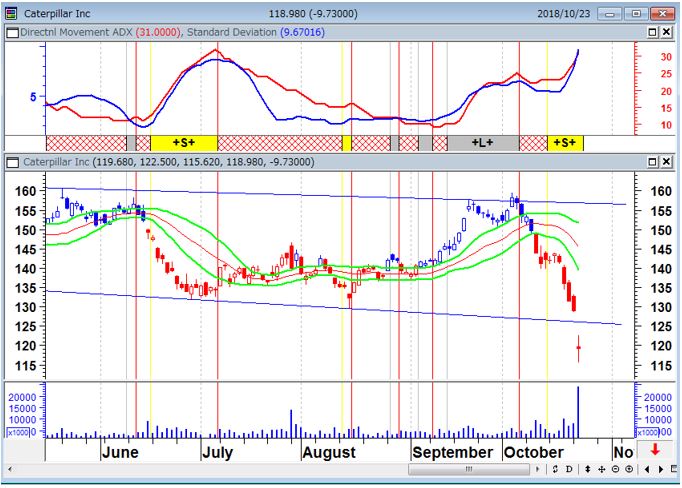

ウォール街は「トランプ大統領の貿易戦争でも世界経済の見通しは安泰だ」と高をくくっていた。しかし、10月23日にNYダウ採用銘柄の重機大手のキャタピラーが発表した第3四半期の決算は、トランプ政権の鉄鋼とアルミニウムに対する高率関税がコストプッシュしてキャタピラーの業績を圧迫した。アナリストらはキャタピラーの2018年見通しの上方修正を期待していたため、落胆が拡がった。同じくNYダウ採用銘柄の化学大手3Mの決算の数字も悪かった。ついにトランプ大統領の貿易戦争による企業業績の悪化が始まったようだ。

キャタピラー(日足)標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±0.6シグマ(緑)

出所:石原順

10月24日に発表された米9月新築住宅販売件数は、市場予想の予想62.5万件に対して55.3万件と予想を大きく下回る結果であった。これまで述べてきたように米国の住宅株は今年の1月でピークアウトしている。

KBホーム(月足)標準偏差ボラティリティトレードモデルとNYダウ

下段:21日ボリンジャーバンド±0.6シグマ(緑)

出所:石原順

米国の住宅株が2018年1月に天井を付けたと仮定すると、米国は来年から景気後退局期にはいる可能性が高くなっているといえるだろう。ちなみに、NYダウは住宅株に遅れて天井を打つ。住宅株はアナリストより優秀な景気の先行ウォッチャーなのである。

この一両日の相場で、「企業業績はほとんどのセクターで天井を打ったのではないか…」という疑念が広がり、昨日10月24日のNYダウは608ドル安の2万4,583ドルと7月上旬以来の安値となった。これで、年初からの上げ幅を全部失ったことになる。

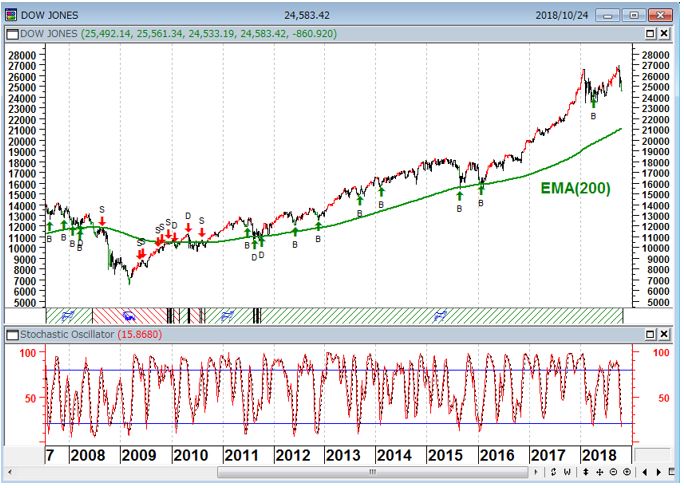

NYダウの200日移動平均割れとインデックス投資ブームという大量破壊兵器

ダウの輸送株指数、ラッセル2000、S&P500、ナスダックのいずれも終値ベースで200日移動平均線を割り込んでいたなか、最後の砦となっていたNYダウも昨日の相場で200日移動平均線を割り込んだ。日足チャートが200日移動平均線の下に相場があるとき、筆者は押し目買いをしない。急落や暴落に巻き込まれる可能性が高くなるからである。

NYダウ(日足)フィルター付逆張り売買シグナル

下段:ストキャスティクス5.3.3

出所:石原順

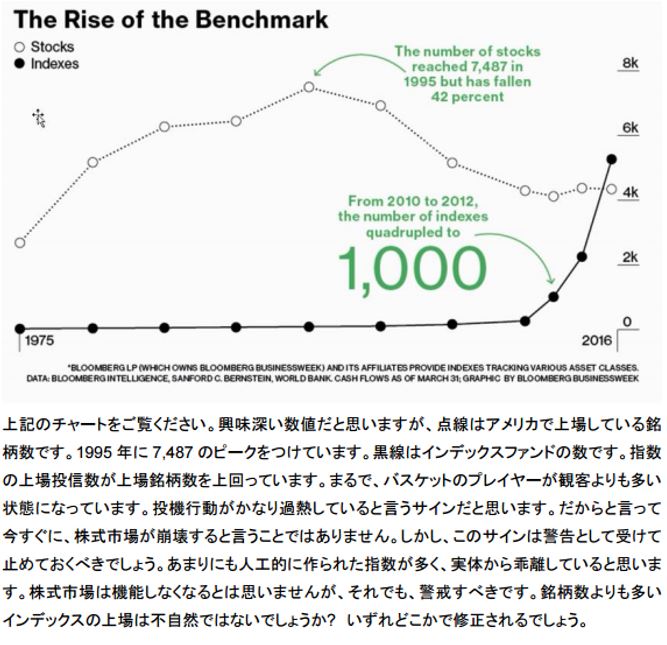

現在の市場の特徴はETF(上場投信)に代表される株価指数というインデックスバブルだ。筆者も株式投資は「インデックスに勝てない」と20年以上述べてきたが、インデックス投資の優位性が広まるにつれて、最近では猫もしゃくしもインデックス運用やインデックスETFに投資するというインデックス投資ブームが到来している。インデックス投資に関しては、米著名投資家ラリー・ウィリアムズが2017年から以下のような警鐘を鳴らしている。

米国の上場銘柄数とインデックスファンドの数

このインデックス投資ブームが促しているのがボラティリティの低下と市場の総楽観だ。JPモルガン・チェースは、「株式相場に次の大幅下落局面が訪れたときは、パッシブ運用(インデックス運用)の投資家に気を付けた方がいい。運用資産7兆4,000億ドル(約830兆円)規模に上る世界のパッシブファンドが、次のリセッション(景気後退)期に起こり得る大幅な株安を増幅する」(10月25日ブルームバーグ 『次の大幅な株安局面、パッシブファンドの売りが増幅-JPモルガン』)との見方を示したという。

こうした状況の中、慎重に行くなら次の逆張りポイントとしてNYダウ週足の逆張り買いシグナルを待つべきであろう。ただし、ストップロス注文を置かないとこのフェーズ(位相)での逆張りは大変危険ではある。

NYダウ(週足)フィルター付逆張り売買シグナル

下段:ストキャスティクス5.3.3

出所:石原順

10月23日~24日の相場では、ネットフリックス、アマゾン、グーグルなどのIT関連株も大幅下落となった。24日の取引ではナスダックが329ポイント安と4.43%の大幅な下げに見舞われた。SOX指数や半導体関連株も大幅安している。米国株はFAANGやテクノロジー株が上がらないと上値は望めない。

ナスダック総合指数(日足)標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±0.6シグマ(緑)

出所:石原順

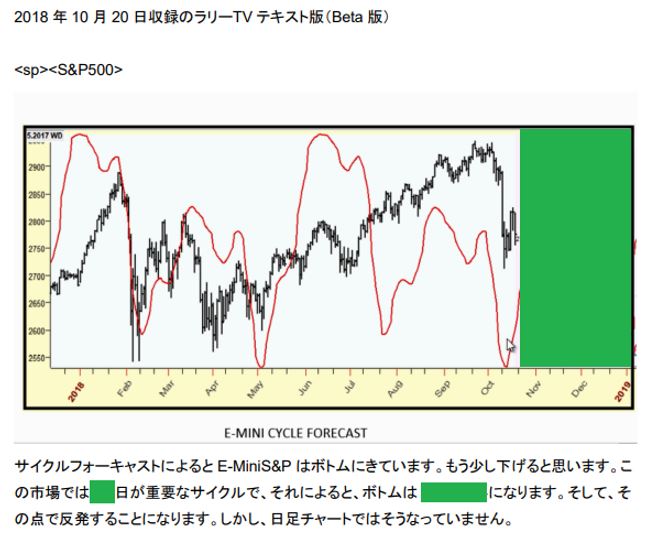

ラリー・ウィリアムズの米国株式市場予測

下のチャートはNYダウの過去20年間のシーズナルサイクルである。季節要因からいえば、毎年10月は<半年間投資>の買い場である。

NYダウの過去20年間のシーズナルサイクル

しかし、米著名投資家のラリー・ウィリアムズは、先週末の時点で「ロジカルな反発時点は10月末だが、フォーキャストラインはマーケットが更に下げると示唆しており、騰落線のADラインも反発していない」とコメントし、現在の株式市場には慎重な姿勢を取っている。

ラリー・ウィリアムズのS&P500サイクル分析

株の大幅安にも関わらず動かない為替市場、いったい何が起きているのだろうか?

10月10日、11日、24日と米国株は急落に見舞われた。ここで<リスクオフの円高>という現象が起きるのが普通であるが、為替相場の動きは鈍く、直近の通貨の動きは非常に分かりづらいという声が多い。いったい、何が起きているのだろうか?

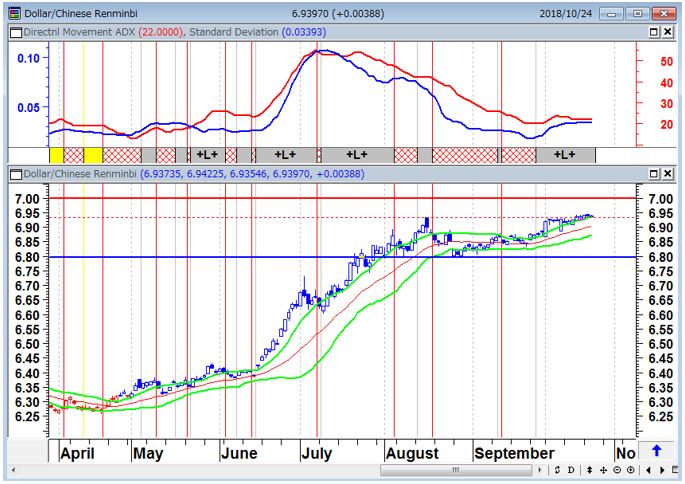

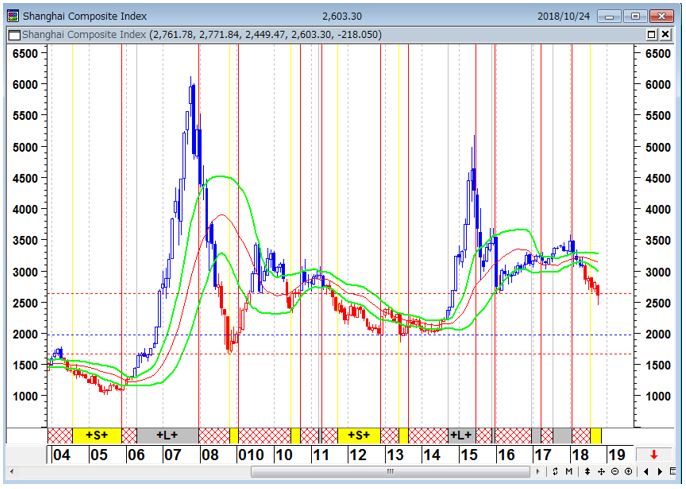

ドル/人民元が7を超えてくると、もう一段の新興国市場安が噂されているが、そうした観測がドル高を促している。米国への資金還流のドル高が、株価の下落でもドルの下支えをしているのだ。

複数の為替ブローカーによれば、ドル/人民元の相場が人民元安に振れていることで、米国への資金回帰が強まっているのだという。人民元安により、米国発の投資資金が新興国から米国に里帰りし、米国ではドル余り、米国以外の国ではドル不足という現象が起きている。

中国としてはトランプ大統領の貿易戦争(関税)による損失を人民元安で埋めようという戦略だ。一方、米国としては、米国への資金還流によるドル余り(カネ余り)は株や債券バブルの延命につながるので悪い話ではない。人民元安傾向が止まらない限り、ドル安にはなりにくい構造が続くのである。

ドル/人民元(日足)標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

上海総合指数(月足)

円相場の<週足>の逆張り取引で収益を狙う

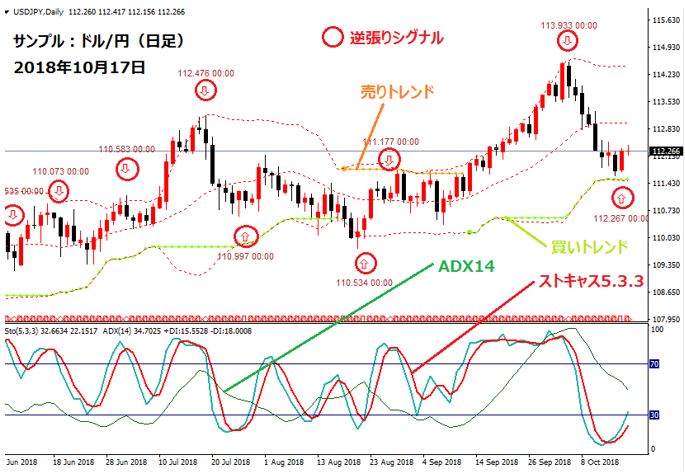

先週のレポートで、円相場日足の逆張りトレードを取り上げたが、今週は週足の逆張りシグナルも掲載しておく。日足と同様に、2018年の相場ではまずまずの逆張りの循環が続いている。

逆張り取引が有効となるかどうかは、ストップロス注文の有無にかかっている。これが一番重要なポイントだ。

逆張りは相場に逆らってポジションをとる売買手法であり、ストップロスを置かないと大きな損失を被る可能性がある。それらに十分留意したうえで、トレードしていただきたい。逆張り取引は、あらかじめストップ注文を置いておくか、最悪でも「間違ったと思ったら直ちに損切りすること」が重要である。

ドル/円(日足)ストキャスティクスの逆張りシグナル

下段:ストキャスティクス5.3.3・ADX(14)

出所:楽天MT4・石原順インジケーター

ドル/円(週足)ストキャスティクスの逆張りシグナル

下段:ストキャスティクス5.3.3・ADX(14)

出所:楽天MT4・石原順インジケーター

ユーロ/円(日足)ストキャスティクスの逆張りシグナル

下段:ストキャスティクス5.3.3・ADX(14)

出所:楽天MT4・石原順インジケーター

ユーロ/円(週足)ストキャスティクスの逆張りシグナル

下段:ストキャスティクス5.3.3・ADX(14)

出所:楽天MT4・石原順インジケーター

ポンド/円(日足)ストキャスティクスの逆張りシグナル

下段:ストキャスティクス5.3.3・ADX(14)

出所:楽天MT4・石原順インジケーター

ポンド/円(週足)ストキャスティクスの逆張りシグナル

下段:ストキャスティクス5.3.3・ADX(14)

出所:楽天MT4・石原順インジケーター

豪ドル/円(日足)ストキャスティクスの逆張りシグナル

下段:ストキャスティクス5.3.3・ADX(14)

出所:楽天MT4・石原順インジケーター

豪ドル/円(週足)ストキャスティクスの逆張りシグナル

下段:ストキャスティクス5.3.3・ADX(14)

出所:楽天MT4・石原順インジケーター

NZドル/円(日足)ストキャスティクスの逆張りシグナル

下段:ストキャスティクス5.3.3・ADX(14)

出所:楽天MT4・石原順インジケーター

NZドル/円(週足)ストキャスティクスの逆張りシグナル

下段:ストキャスティクス5.3.3・ADX(14)

出所:楽天MT4・石原順インジケーター

*11月3日に大阪で開催される「投資戦略フェア2018大阪」で、【石原順講演参加者特典】として楽天MT4版「逆張り売買シグナルのインジケーター」を“逆張り取引のサンプルモデル”として配布します。上のチャートと同じ逆張りのインジケーターです。興味のある方は、ぜひ、ご来場ください。

投資戦略フェア大阪2018 楽天証券提供石原順講演参加者特典

楽天MT4版インジケーター「逆張り売買シグナル」 の見方

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。