米国経済ひとり勝ちはまだ続いている?

春以降の世界のマーケットを見ると、景気に陰りが見える国への投資を減らし、まだ勢いが衰えていない国へと投資資金をシフトする投資戦略がファンドマネージャーの間でポピュラーでした。

それはつまり米国に世界のおカネが集まるということを意味しました。

この考え方は現在でも有効なのでしょうか?

製造業購買担当者指数は引き続き米国がリード

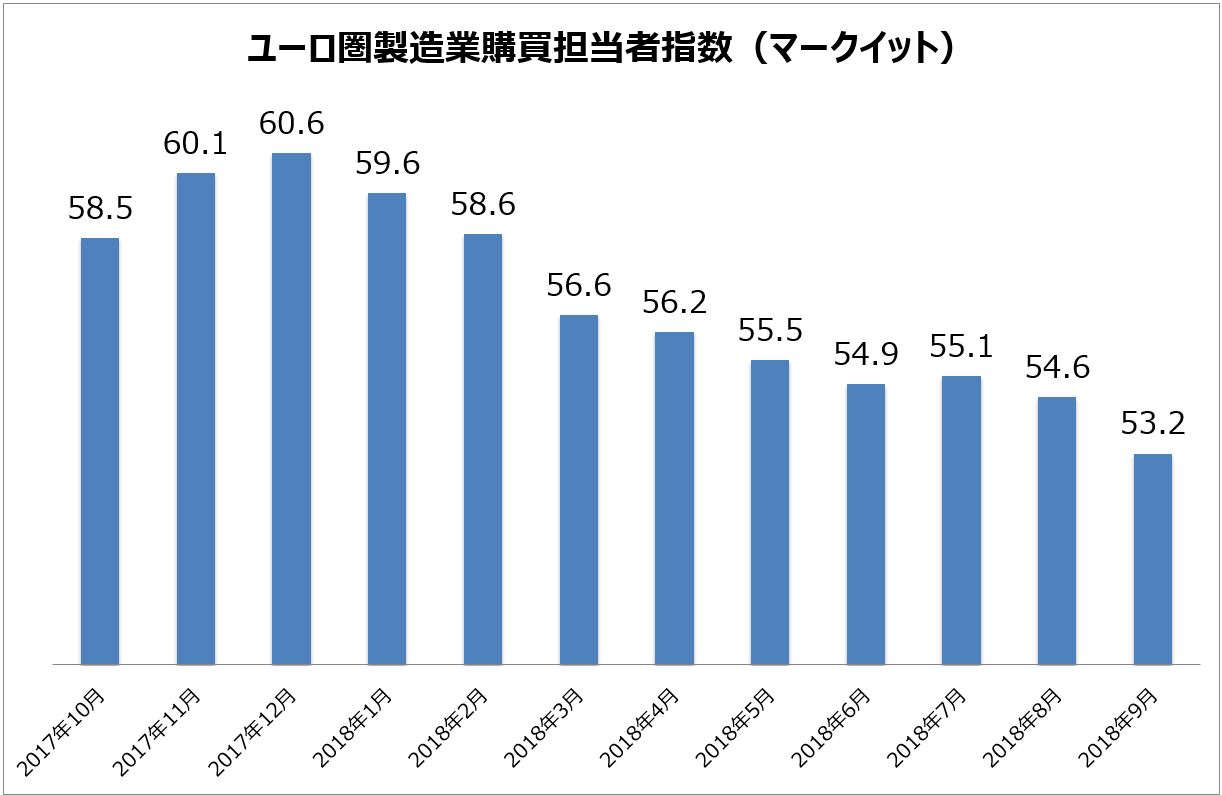

検証するため、各国の製造業購買担当者指数を見ます。まず欧州です。

景気拡大の勢いには衰えが見られます。次に中国です。

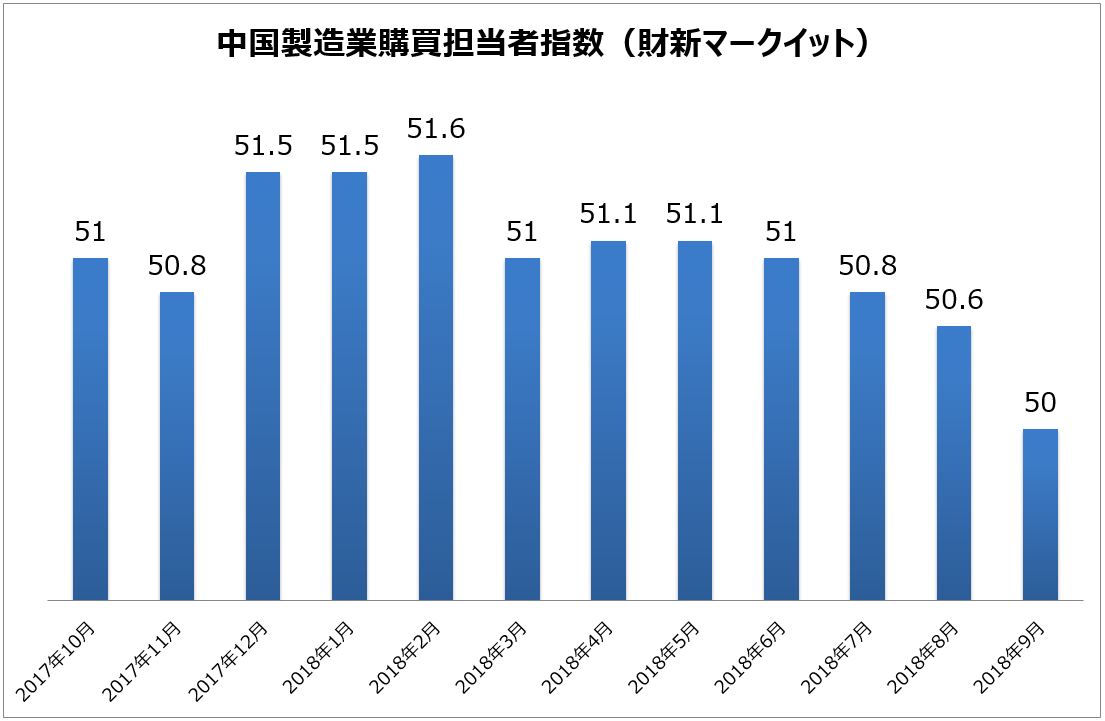

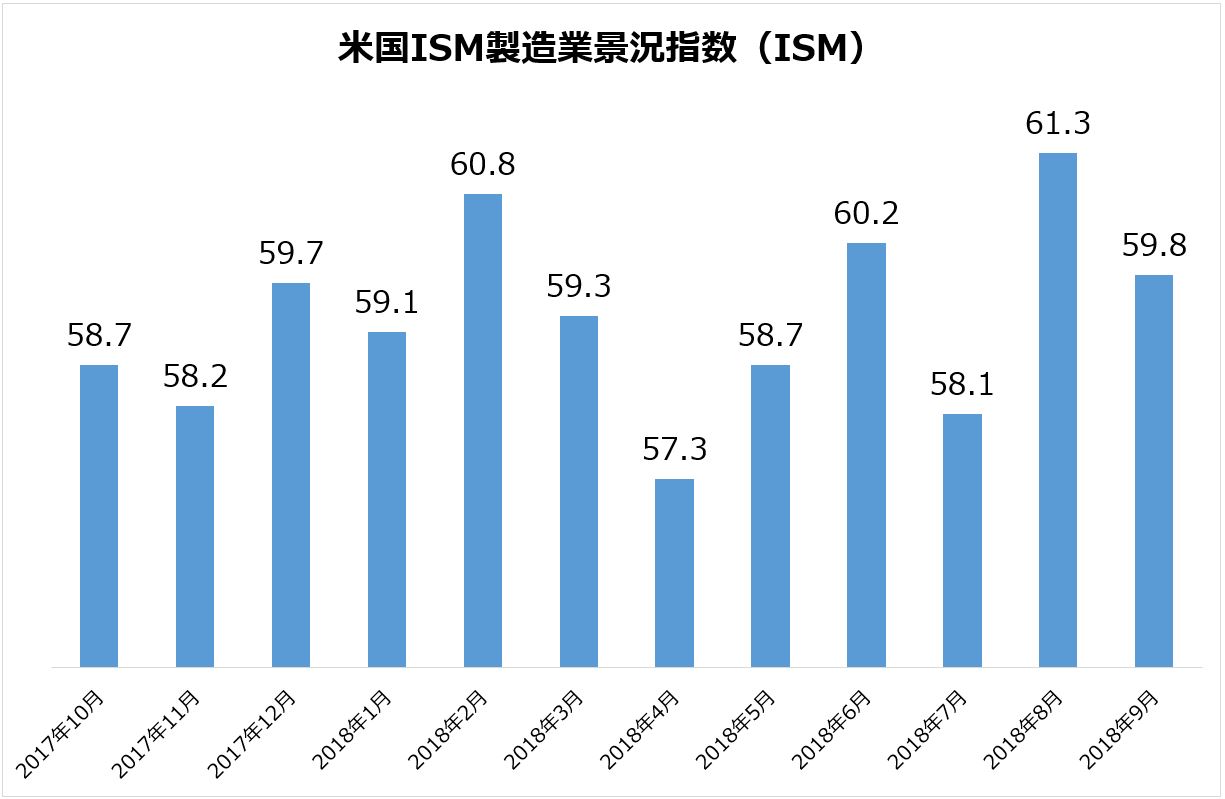

こちらも冴えません。一方米国のISM製造業景況指数を見ると、

8月よりは勢いが衰えたものの、まだまだしっかりしていることが読み取れます。

つまり米国経済ひとり勝ちの状態は未だ続いています。

しかし、これまでの米国の株高を支えてきた要因は崩れ始めています。

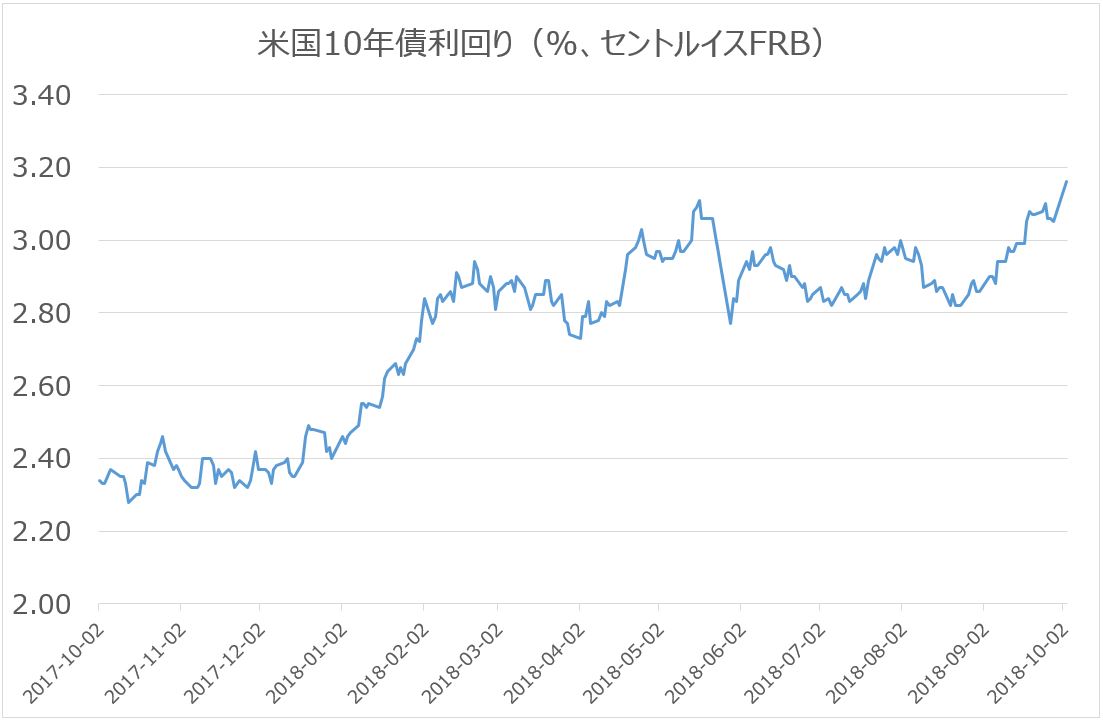

金利上昇

まず米国10年債利回りはこのところ3%を超え急伸しています。

一般に債券利回りと株式のバリュエーションは競争関係にあります。その意味するところは債券利回りの上昇は株式にとって良くないということです。

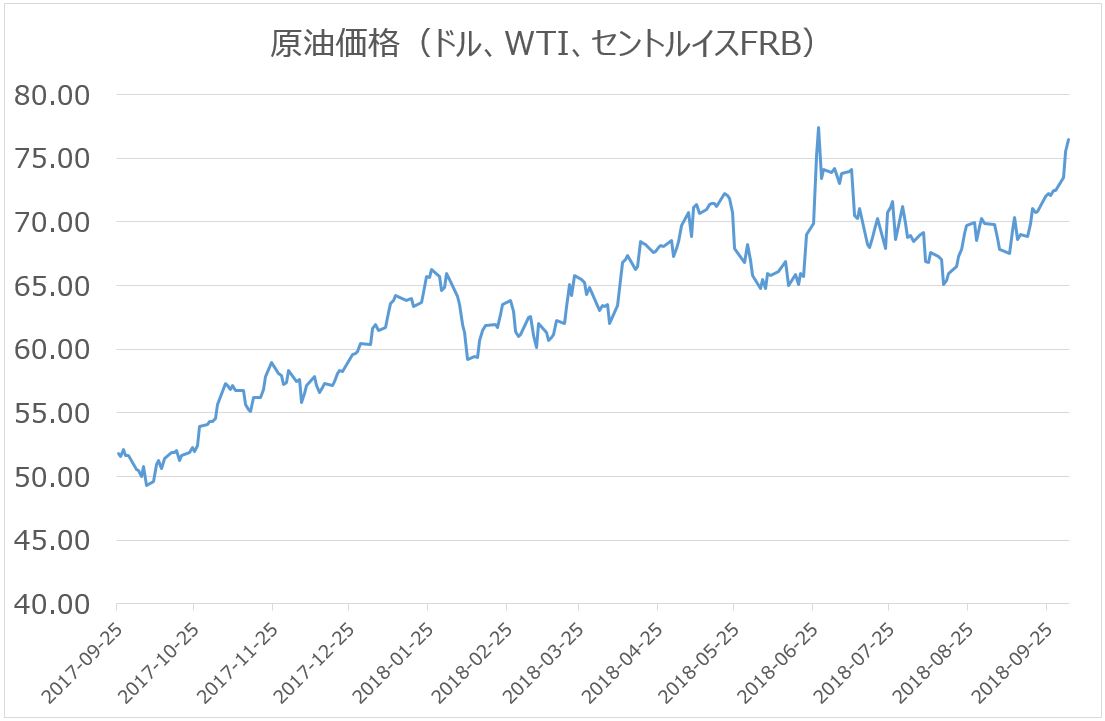

このところの突然の長期金利は原油価格の上昇によって引き起こされています。

米国は11月から再びイランへの経済制裁を発動します。このため世界の原油需給がタイトになるのではないか? と市場関係者は懸念しています。

先週末、世界経済にとって不透明要因のひとつだったカナダと米国の間の貿易交渉が土壇場でまとまりました。

これによりNAFTA(北米貿易協定)はカナダ、米国、メキシコの三国が「USMCA(米国・メキシコ・カナダ協定)」という新協定を締結することでリニューアルされます。USMCAは各国の議会の承認を経て、来年から実施されることになると思います。

市場関係者はこの不確実要因が除去されたことは景気にとってプラスであり、ひいてはインフレを誘発しやすいと解釈しています。

物色の矛先が変わる?

もうひとつインフレ面で注目されたニュースはアマゾン(AMZN)が最低賃金を15ドルに引き上げると発表したことです。

これによりアマゾンだけでなく、ウォルマート(WMT)、ターゲット(TGT)、ユナイテッド・パーセル・サービス(UPS)、フェデックス(FDX)などの企業が相次いで時給を引き上げる可能性が出てきました。

インフレが加速し、債券利回りが上昇するような局面ではFAANG(=フェイスブック、アマゾン、アップル、ネットフリックス、アルファベットの総称)のようなグロース株は売られやすいです。

フェイスブック

フェイスブック(FB)はFAANGの中でも特に険しい見通しです。同社の顧客、ケンブリッジ・アナリティカがフェイスブックのユーザーのデータを悪用したスキャンダルで同社の経営幹部は議会の公聴会でしぼられました。

さらに欧州で導入された新ルール、GDPR(一般データ保護規則)によりユーザー・アクティビティーが鈍化しました。

これらのことから同社は第3四半期ならびに第4四半期の売上高成長率がさらに鈍化すると前回の決算カンファレンスコールで説明しました。

同社はユーザーのプライバシーならびにデータの管理を強化していますが、その一環としてオプトアウトなどの選択肢をユーザーに与えているため広告収入が減ります。さらに利用できるデータが一部変わるので広告主のターゲティングの仕方に変化が出ます。

これらに加えてフェイスブックはつい最近も大量の顧客データが社外に流出した可能性があると発表しており、上に述べたGDPRの規定によりEU(欧州連合)に罰金を払うことになりそうです。

アマゾン

アマゾン(ティッカーシンボル:AMZN)は民主党のバーニー・サンダース議員から「アマゾンは不当に低い賃金で労働者を雇っている」と強く非難されてきました。このままでは同社のイメージを毀損すると判断したジェフ・ベゾスCEOはクリスマス商戦を前に最低賃金を15ドルに引き上げると発表しました。このレートはアマゾンの米国の従業員ならびにクリスマス商戦期間だけ雇われる臨時社員に適用されます。

この賃上げは同社の利益を圧迫すると思われます。

これとは別にアマゾンは中国の拠点で働いている社員が顧客のデータを社外の業者に販売したのではないか? という疑惑が出ており、調査に乗り出しています。具体的にはアマゾン・レビューに買い物したユーザーがレビューを書きこんだ場合、そのレビューアーのメールアドレスをこっそりアマゾンの社員がその商品を売っている企業に売り渡した疑惑があるのです。

企業はネガティブなレビューを書いたユーザーに直接メールを送り、そのレビューを取り下げるよう説得することもできるわけです。

こうした問題は、そもそもアマゾンで働く社員が薄給なので収入補助のためにやっているのだという説明もされています。いずれにせよ、これが事実なら安心してレビューに書き込みができなくなるわけで、これがもし事実だとしたら深刻です。

さらにEUは、アマゾンが自社で商品を販売する際、マーケットプレースに出品するマーチャンツよりも顧客データ面で詳しいインサイト(洞察)を利用でき、したがって不公平な競争をマーチャンツに強いているのではないか? という疑義がかけられています。

つまりアマゾンもフェイスブック同様、いろいろ風当たりが強いのです。

アップル

アップル(ティッカーシンボル:AAPL)は先月、一連の新製品を発表しました。ひとことで言えばiPhoneを「より大型化し、より高価格化する」ことで売上高やマージンをテコ入れする商法と形容することができます。しかし、イノベーションという点では新鮮味に乏しく、インスピレーションを感じさせませんでした。

アップルは「ハードウェアを売る会社」から「サービスをサブスクリプション(購読型)で売る会社」に移行中です。つまりアプリストアに代表されるようなソフトウェアの重要度が増しているということです。

これを反映して四半期決算でもサービス収入を別の項目として明示し、ハイライトしています。ちなみに第3四半期(6月期)のサービス収入は95.5億ドルでした。これは同社の第3四半期の売上高533億ドルに比べるとまだわずかな金額に過ぎませんが、その性格からしてとても利幅が大きいビジネスです。

ネットフリックス

ネットフリックス(ティッカーシンボル:NFLX)は前回の決算発表で売上高が予想を下回っただけでなく新規加入者数でも予想を大きく下回りました。これの責任を取るカタチでCFOが辞めています。

この悪い決算が出たとき、会社側は下半期のTVドラマ・シリーズは強力なラインナップになっているので再び新規加入者数はテコ入れされると説明していました。

その説明通りにカムバックできるかどうかが見所だと思います。

アルファベット

アルファベット(ティッカーシンボル:GOOGL)の第2四半期決算は良い内容でした。FAANGの中ではもっとも安心感のある決算だったという風にも言えると思います。

しかし、同社は7月18日にEC(欧州委員会)から43.4億ユーロ(50.7億ドル)の罰金を科せられた関係で、罰金を含んだ完全希釈化後EPS(1株当たり利益)はわずか$4.54でした。

同社は今後も規制面で様々な制約を受けます。FAANGの中では最もリーガル・リスクが高い銘柄のひとつだと言えるでしょう。

まとめ

FAANGはここ数年に渡って米国の株式市場を強力にけん引してきました。しかし1)金利面で逆風になる、2)規制の面で逆風になる、という二つのアゲンストの風を受けています。したがって、今後はこれまでのようなアウトパフォーマンスは期待しにくいと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。