9月の為替相場振り返り

9月のドル/円は、9月6日に発したトランプ米大統領の対日貿易への不満を材料に110.38円まで売られました。しかし、その後は日米通商協議の実質先送りや、日米首脳会談も無難に終わったことから円安の動きとなりました。

9月は、110円台、111円台、112円台、113円台と大台が4つも変わる相場でした。

この円安の動きは、次に挙げるこれまでの円高要因が一気に減退したことが影響したようです。

(A)対中追加関税第3弾は発動されたが、市場に相当織り込まれており、関税率も10%と低かった

(B)北朝鮮問題も第2回目の米朝首脳会談の実現の可能性が高まってきた

(C)9月初めに不満を表したトランプ大統領も、実際の日米首脳会談では対日貿易赤字を激しく批判しなかった

(D)FOMC(米連邦公開市場委員会)の政策金利見通しは、今年、来年と前回見通しが維持され、金利上昇が確認されたこと

米中貿易戦争の舌戦で円高の動きに、上記の減退した円高要因、米株の高値更新や米長期金利の3%台定着を背景に、実需の月末ドル買いが加わって一段高となり、1月に付けた年初来高値(113.40円)を更新。113.71円の高値引けで9月を終えました。

10月の為替相場予測。115円をブレイクするか

10月のドル/円も、米中貿易摩擦懸念はあるものの米株高、米長期金利の高止まりを受けて堅調な展開が予想されます。

当面の目標は2017年11月の高値114.73円となりますが、115円の心理的節目を抜け切れるかどうかが注目されます。ここを抜け切っても115円台のチャートポイントである115.51円が待ち構えています。このポイントを抜けると118円台がターゲットということになりますが、長らく続けてきた110~115円のレンジを果たして抜けきれるでしょうか。

これらの要因の中で最も気になるのが、米国の景気と利上げペースです。

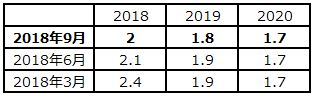

9月25~26日のFOMCで公表された経済見通しでは、2018年、2019年のGDP(国内総生産)成長率は上方修正されています。2019年後半以降は大型減税の効果が薄れるとして2020年、2021年と緩やかな減速を予測しているものの、貿易摩擦の影響は考慮していないようです(表1参照)。

一方のECB(欧州中央銀行)が9月に公表した経済見通しでは、世界的な貿易摩擦の影響を受けるとして2018年、2019年と下方修正しています。

表1:FRB成長率見通し(中間予想値)

表2:ECBスタッフによる成長率見通し(中間値)

さらに、前回に紹介したIMF(国際通貨基金)の見通しでは貿易戦争の影響で米国は最大0.9%成長力を下押しすると分析しています。そして、IMFのラガルド専務理事は10月1日の講演会で、米国と中国などとの貿易摩擦を背景に、「見通しはそれほど明るくない」と世界経済の減速を示唆しました。米国の景気回復は10年目に入っており、反転する恐れがあるほか、ユーロ圏や日本に減速の兆しが見られるとも指摘しています。加えて中国の成長ペースも緩やかになるとの見方を示しています。

FRB(米連邦準備制度理事会)は、景気の減速は減税効果が剥落(はくらく)する2019年後半以降としていますが、貿易戦争の影響を加味していません。IMFの分析を考慮すると、貿易戦争の影響によって減税効果が相殺され、米国の景気減速が前倒しになるかもしれないというシナリオを除外するわけにはいきません。

この場合、FRBの利上げペースが遅くなることが予想されます。早ければ年内の12月の利上げや、また来年3回の利上げ回数が減ってくるかもしれません。株にとってはプラス材料かもしれませんが、ドルにとってはドル売り材料となります。

ドル/円チャートポイント115円のブレイク要因

ドル/円が115円を抜け切れるかどうか、下記の4点も注意しておく必要があります。

(1)日米通商協議は審議継続となりましたが、難航が予想されます。NAFTA(北米自由貿易協定)再交渉の合意結果を見ると、自動車の数量規制に加え、通貨安を牽制(けんせい)する条項も導入されてくるかもしれません。

これが日本に当てはまってくると、日本の輸出が慎重になることや日銀の金融緩和政策が円安誘導との指摘が強まる可能性があります。これらは、すべて円高要因となります。

(2)また、11月6日の中間選挙を前に選挙結果のリスクを避けるために株や債券、為替でポジションを手仕舞う動きが予想されます。ポジションを手仕舞うことは、これまでの反対売買となりますから、10月後半には株売り、債券買い、ドル売りの売買が増えるかもしれません。

ドル/円で言えば、心理的節目の115円をブレイクしてさらに円安を狙うためにポジションを増やすよりも、115円という水準の手前、中間選挙というタイミングの前にポジションを閉めてくるかもしれません。

(3)欧州では、イタリアの財政政策が悪材料として浮上してきており、また、Brexit(ブレグジット:英国のEU[欧州連合]離脱)の交渉も暗雲が漂っていることからユーロやポンドが売られやすい地合いとなっています。ユーロ/円売り、ポンド/円売りはドル/円の円安抑制要因となる可能性があります。

(4)10月中旬には米財務省が半期に一度議会に提出する「為替報告書」が予定されています。選挙公約である中国を為替操作国に認定するかどうかが注目されます。認定されれば、制裁発動となりますが、既に追加関税引き上げを発動していることから、認定そのものは材料になりにくいかもしれません。むしろ監視対象国である日本に対して、日米通商交渉の駆け引きとしてどのように指摘されるかを注目する必要があります。

米中間選挙直前、瀬戸際のトランプ大統領

米中間選挙まで後1カ月強となってきましたが、トランプ米大統領は中国が中間選挙に介入していると批判するほど苦戦を強いられているのかもしれません。

さらにトランプ大統領の脱税の疑い報道や、トランプ大統領宛の猛毒が混入された郵便物が届くなど、トランプ大統領への攻撃が激しくなってきています。残り1カ月強の間、トランプ大統領もなり振り構わない行動に出てくることも予想されるため、トランプリスクを引き続き警戒する必要がありそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。