2008年9月15日(月)__この日、資産規模米国証券第4位のリーマン・ブラザーズが破綻しました。同社名を冠した金融危機を表す「リーマンショック」は広く知れわたっています。また、同社の破綻だけでなく、財務悪化によって投資銀行のメリルリンチがバンク・オブ・アメリカに買収された日でもあります。米国で金融業界が歴史的な節目を迎えた日と言えます。

リーマン・ブラザーズの破綻もメリルリンチ買収も、2007年の米住宅バブル崩壊に端を発した、低所得者向けローン(サブプライムローン)などの大量の焦げ付きが原因でした。

当時、米国史上最大の企業倒産と言われたリーマン・ブラザーズの破綻、メリルリンチの買収を機に、米国経済への不安が急拡大し、そのふくれ上がった不安が世界規模の未曽有の金融危機に発展していきました。

リスクや危機と関わりの深い金相場は、当時、リーマンショックの荒波に飲み込まれ、一時急落。これを乗り越えて、推移していきました。

そして、リーマンショック発生から3年目の2011年には歴史的な高値である1トロイオンスあたり1,800ドル台に達し、「安全資産」「代替通貨」として世界中から注目を集めました。

しかし、1,800ドル台をつけて以降、輝きがあせていくかのように、金価格は下落。2015年にいったんの底を打ったかっこうとなりましたが、その後は1,200ドルから1,300ドル近辺で推移し、「最近の金相場は動かない」とまで揶揄(やゆ)されるようになりました。

リーマンショック後、繁栄と衰退の両方を味わった金相場。そこで今回は、この経緯を深堀りし、今後、再び金相場に注目が集まる日が来るかどうかについて、考えていきます。

リーマンショックから10年、繁栄と衰退の両方を味わった金相場

戦争、政情不安、金融破綻といった「危機」が発生すると、相対的に安全資産と言われる金価格の上昇を連想する方も多いと思います。とは言え、大規模な金融危機に見舞われ、リスク資産から一斉に資金が引き上げられる事態になると、金さえも下落することもあります。

金(ドル建て)価格は、ショックが起きた翌月(2008年10月)に1トロイオンスあたり716.8ドルまで下落。しかしその後、同年12月には883.6ドルまで反発。ショック直前(同年8月)の829.3ドルを上回り、ショックから回復しました。

一方、主要な株式指数の一つであるS&P500指数はリーマンショックが起きた2008年9月以降、下落の一途をたどり、ショック前の水準まで回復したのは、およそ2年半後の2011年1月でした。

リーマンショックから数カ月で回復した金(ドル建て)と、2年半も時間がかかった米株(S&P500)。明暗がはっきりと分かれ、金の強さを印象付けた出来事でした。

さらに2009年初旬から本格的に始まった米国の金融緩和(ドル安施策)を背景に、金価格は急上昇していきました。

情報がマーケットに与える影響度が低下した

しかしその後、順調に上昇してきた金(ドル建て)価格でしたが、その動向に転機が訪れます。

2011年8月に1,800ドル台、その後、一時下落するも反発。2012年9月に1,700ドル台後半をつけましたが、2013年に入ると、金価格上昇の大きな立役者だった米国の金融緩和が終了するアナウンスがなされると、下落を始めました。また同じ時期に、信用不安にあえいでいた欧州諸国の一部で、保有していた金を売却する動きが見られたことも、下落に拍車をかけました。

その後も、堅調に上昇し続ける米株およびドルの動きに押され、徐々に下落、2015年後半に下落は止まりました。その後、北朝鮮情勢の激化などで反発する場面は見られたものの、大きな上昇トレンドに発展することはなく、ここ数年間はおおむね1,200ドルから1,300ドルあたりで横ばいです。

この10年を振り返ってみれば、2013年が金(ドル建て)相場の転換点だったと言えます。大局的には、この年に米国の金融政策が緩和から引き締めに転じたことが、金相場の方向性を大きく変える要因になったのだと思います。

以前に掲載したレポート「トロフィーの値段は2,000万円!?13年で3倍、その変化から金相場を探ろう」や、動画「金(ゴールド)相場の歴史」 で触れたとおり、金市場では「材料の多層化」が進行し、上昇要因と下落要因が混在する状況が続いています。そのため、金価格はなかなか思い切って上値を目指す展開になれない状況にあるとみています。

筆者はこの「材料の多層化」の他、この10年間に起きた社会情勢の変化として、情報がマーケットに与える影響度が低下した可能性があり、金相場もまた、その影響を受けていると考えています。

強弱の材料が混在している点に加え、情報がマーケットに与える影響が低下した点もまた「金相場は動かない」理由になっている可能性があるということです。

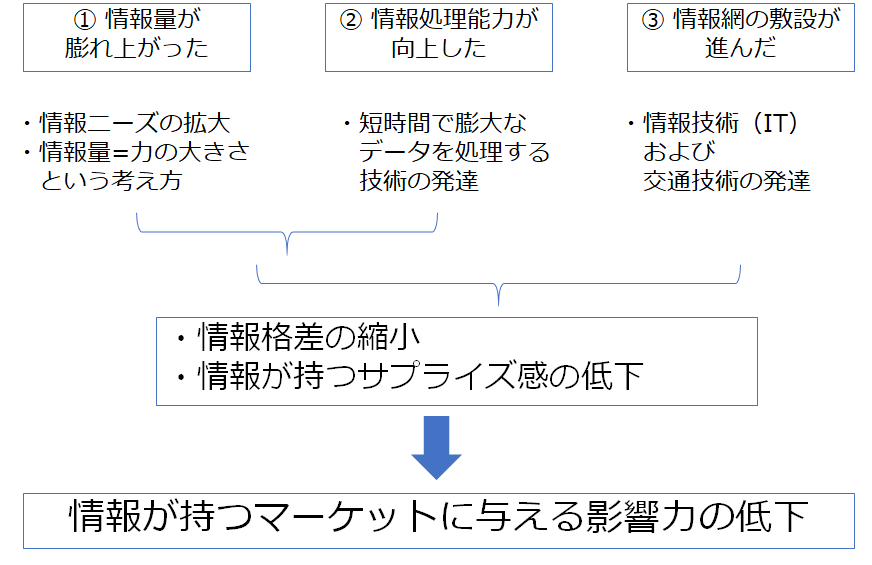

図1:およそ10年間で起きた情報をとりまく環境の変化とマーケットへの影響(イメージ)

この10年間で起きた最も大きな変化は、IT(情報技術)の急速な進歩だと筆者は考えています。

そのITに関わる変化を3つに分類してみます。

(1)情報量がふくれ上がった

人々はいかなる場面でも情報を欲します。「多くの人が知らない情報」には価値があり、その情報を利用すれば、有利に立つことができると考えています。希少性がある情報は金銭的な価値を生むこともあります。「情報量=力」という風潮があり、人々は情報を求め、その要求に応じ通信社は多くの情報を配信し、世界中には情報があふれています。

ITの進歩が促した、携帯電話、スマートフォン(スマホ)、パソコンなどの電子機器が急速に発展、普及したことにより、現代社会に生きる私たちは毎日、情報の雨に打たれているようです。政治やビジネスだけではなく、友人、知人とのコミュニケーションにおいても情報量が求められます。誰でも情報を得ることができるようになったこの10年で、「知らないことはリスク」になったと筆者は感じています。

(2)情報処理能力が向上した

私たちの身のまわりや世界中に膨大な情報が存在し、増加し続ける環境になり、それらの情報を処理する術として、コンピューターが進歩しました。ビッグデータと呼ばれる膨大な量の情報を短時間で処理するコンピューターが登場、さらにはコンピューターに物事を判断させるAI(人工知能)が本格的に稼働し始めました。

最近、「情報銀行」なるものが登場し、個人の氏名や住所や氏名などの単純な文字情報に加え、スマホや各所に設置されている防犯カメラの情報などによる位置情報、スマートスピーカーが収集する音声情報までも一括して保存、処理される仕組みができつつあります。高い情報処理能力は、膨大な情報が行き交う現在社会になくてはならないものであり、それもまた、ITの進歩がもたらした技術と言えます。

(3)情報網の敷設が進んだ

増え続ける情報、情報を処理する技術の進歩、そして情報を世界中に行き渡らせる情報網の敷設が進んでいます。ケーブル、電波の発信、中継基地などのインフラ施設が世界中いたるところに敷設されました。このようなインフラ設備にも高度なITが用いられています。

また、地球上で未開拓の地が見当たらなくなるほど開発が進んでいることに加え、交通技術、金融工学が発達して人・モノ・カネが縦横無尽に行き来できる環境になりました。情報もそれらと同じように世界を行き来できるようになりました。

このような、情報に関わる大きな変化は、「情報格差の縮小」「情報が持つサプライズ感の低下」の要因となったと筆者は考えています。

ここで思い起こしたいのは、マーケットは何をきっかけとして動いているのかということです。マーケットは大衆の心の動きを反映すると言われます。それでは、大衆の心を動かすのは何でしょうか。

大衆の心を動かすのは「情報が持つサプライズ感」であり、そのサプライズ感の大きさは、「情報格差」に左右されると筆者は考えています。

・サプライズ感とマーケットについて

例えば、インターネットが普及する以前の日本の商社や証券会社では、早朝出勤したスタッフが、夜に行われた海外市場の価格推移や値動きの要因のトピックを紙で社員に配る、あるいは当番制で一人のスタッフが朝礼で大きな声で述べ、情報共有したと言います。また、ある会社の営業フロアでは、壁に大きなスピーカーが設置されており、そこから通信社が配信する情報が逐一流れていたといいます。

当番のスタッフが配る紙、発言、スピーカーから流れてくる通信社の情報が、その場にいた人たちの貴重な情報源だったということです。この情報はその場にいた人たちを一喜一憂させた、そしてその場の人たちはその情報に信頼を寄せていた、と考えられます。

一喜一憂したり、ある意味盲目的に信頼したりすることは、入手できる情報源が限られ、かつ入手できる情報量が少ない環境で起きます。このような環境は、情報にサプライズ感をもたらします。

商社や証券会社の社員の一喜一憂は、取引先にサプライズ感を伴って拡散し、やがてそれがマーケットを動かす種火となったと考えられます。

・情報格差とマーケットについて

ジョン・ランディス監督の映画「大逆転」では、まだITが発達する前、USDA(米農務省)が公表する冷凍オレンジジュースの統計を主人公が違法な手段で入手し、それを元手に取引をして他のトレーダーを出し抜こうとします。統計のレポート(紙)が入ったアタッシェケースを人気のないところでこっそり開けるシーンが印象的です。

また、筆者のトレーダーの知り合いが興味深いことを言っていました。7~8年前、まだ日本では珍しかったコモディティのCFD取引(FXと同様、レバレッジをかけて金や原油の取引ができる差金決済取引のこと)が、個人投資家の間に広がり始めたことのことです。

彼に、個人投資家が携帯電話(スマホではない)で海外市場の「リアルタイムの価格推移」を確認できるようになると伝えたところ、「これで僕らと一般人が同じ(立場)になりましたよ」と言っていました。情報の格差がなくなった、トレーダーに情報の優位性がなくなったことを彼は言っていたのだと思います。

ごく一部の人間が知る、価格動向に大きな影響をあたえる情報を事前に入手できれば、相場で勝てる時代があったのです。たった十数ページの紙、一般人が入手できないリアルタイムの価格情報が莫大な富を生んでいた時代です。情報を知るひと握りの者と知らざる数多の者、両方の存在がいて成り立っていました。ただこのような格差もITの進歩によって、ほとんどなくなったと筆者は感じています。

このような例を見て思うのは、おおむねこの10年間で、時代が要請したITの進歩が、情報格差を縮小させ、情報が持つサプライズ感を低下させたということです。そしてこのような変化が、情報とマーケットのつながりを緩めた、つまり情報が持つマーケットに与える影響力が低下した、という変化につながったのではないか、と筆者は考えています。

リスク関連情報が金相場に与える影響度が低下した

情報がマーケットに与える影響度が低下した点について述べましたが、今後は視点を絞って、リスク関連情報と金相場という点で考えてみたいと思います。

しばしば話題になる「有事でも金相場が上がらない」という問いに対するヒントを導き出したいのです。

なぜ、「有事=金価格上昇」というすっきりとした事象が発生しないのでしょうか。昨年、ミサイルや核兵器への脅威が高まりましたが、金価格は明確な上昇トレンドとなりませんでした。

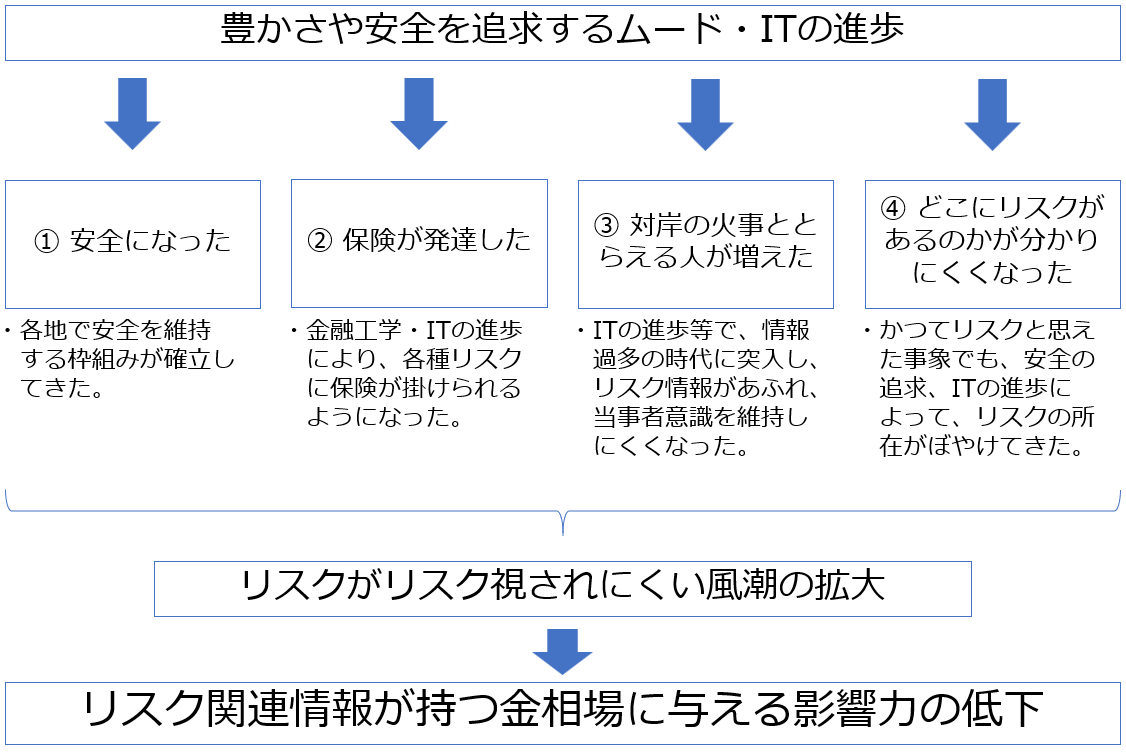

先述の「多層化」の件に加え、大衆のリスク感応度が低下している可能性があると筆者は考えています。つまり、大衆の間でリスクがリスク視されにくくなった可能性があるということです。

図2:リスク関連情報の金相場への影響力について(イメージ)

図2のとおり、豊かさや安全を追求するムードとITの進歩が、リスクに対する大衆の意識を変化させたと筆者は考えています。このようなの変化が、リスクがリスク視されにくい風潮を生み、その結果、リスク関連情報が持つ金相場に与える影響力が低下したのだと考えられます。

「豊かさの追求」「安全の追求」は先述の技術革新と同様、現代社会においてほとんど否定されることはありません。現在社会において、人間の多くは豊かになりたい、安全でありたいと思っているからです。

戦争やテロは強く否定され、そのような行為がおきないようなルールや枠組みが生まれます。それにより、以前のような大戦は起きなくなりました。そうした中、筆者が最も気にしているは、図2の「4.どこにリスクがあるのかが分かりにくくなった」点です。

さまざまな出来事が起き、情報が氾濫する中、リスクはどこにあるのかが見えにくくなっているのではないかということです。

金価格の変動要因となる?「新たなリスク」とは?

現代社会は、人間が人間と生活する社会である以上、リスクがなくなることはないと思います。こうした中において、どこにどのようなリスクがあるかという目安を持っておくことは重要であると思います。

筆者が考えるのは、大規模なサイバーテロや電磁パルスなどによる広範囲におよぶ電子機器への攻撃です。現代社会の生命線とも言える電子機器、そしてそれらをつなぐネットワークを無効化する、あるいはネットワーク上から価値のある情報を大量に盗み出すなどの攻撃は、技術革新が進む現代社会ならではの脅威と言えます。

かつてない新たなリスクが発生した場合、サプライズ感を伴いその情報は世界中を駆け巡ると思われます。

リスクとは武器を用いた行動だけを指すものではありません。今後、このようなこれまでにない「新たなリスク」が発生し、世界的に実物へ回帰するムードが強まれば、共同幻想が増大し、金への注目度が高まる可能性があると筆者は考えています。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。