<今日のキーワード>

米連邦準備制度理事会(FRB)は、商業銀行の融資担当責任者を対象に、銀行の『融資基準』や借手の資金需要の動向に関するヒアリング調査を四半期ごとに実施しています。人間に例えれば血液に相当する資金が、経済の中を正常に循環しているかどうかを検査するのが目的です。最新の調査は2018年6月25日から7月9日にかけて実施されました。それによれば、商業銀行は引き続き緩和的な融資姿勢をとっています。

【ポイント1】『融資基準』は緩和傾向

FRBは利上げを進めているが、そのペースは緩やか

直近の調査結果によれば、「『融資基準』を強化」との回答比率から「『融資基準』を緩和」との回答比率を差し引いた融資基準総合DI(※)は▲5.0となりました。『融資基準』を緩めた銀行の数が、厳しくした銀行の数を上回ったことを示しています。

FRBは、2015年12月に金融緩和の解除に踏み切りました。それに遅れて融資基準総合DIも16年4月調査でプラス(基準強化)になりましたが、17年7月調査で再びマイナス(基準緩和)に転換しました。その後も、5四半期連続でマイナスとなっています。FRBは継続的に利上げを実施していますが、その速度が緩やかなこともあり、金融環境は依然として緩和的であることを示唆しています。

【ポイント2】商工業向けや住宅ローン等の『融資基準』は緩やか

商業銀行に対する借り入れ需要は減退

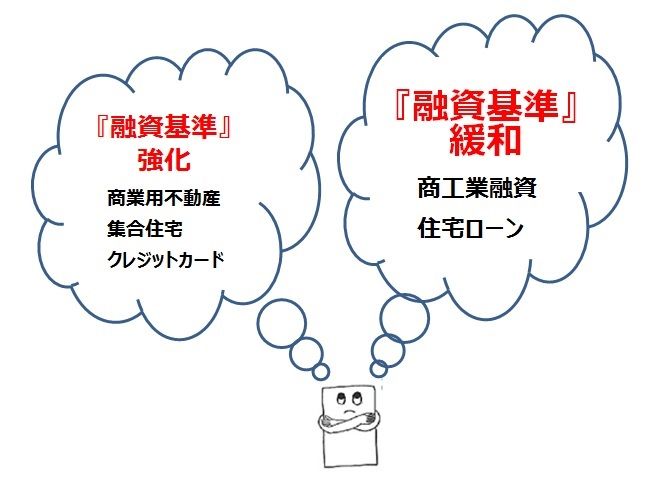

融資先別では、商工業や、住宅ローンの審査基準が緩和されたのに対し、商業用不動産、集合住宅、消費者ローンのうちのクレジットカード等の『融資基準』は厳しくなりました。

一方、「資金需要が拡大」から「資金需要は減退」との回答比率を引いた資金需要総合DI(※)は▲1.8でした。前回4月調査の▲9.9に比べ幅こそ縮小したものの、8四半期連続のマイナスとなりました。特に不動産関連の資金需要減が顕著です。

【今後の展開】融資基準総合DIは緩やかな経済成長を示唆

融資基準総合DIと、前年比で測った実質GDP成長率との間には、逆相関、つまりDIが低下し、『融資基準』が緩くなれば、成長率は高まるという関係が認められます。しかも融資基準総合DIが、成長率に2四半期ほど先行しています。

この関係から試算すると、18年後半の米国の実質GDP成長率は+2%~+3%程度となる見込みです。概ね潜在成長率並み、あるいは若干上回るペースであり、インフレの加速、従ってFRBによる利上げの加速には至らないと予想されます。

※融資基準総合DIと資金需要総合DIは、商工業、商業用不動産、住宅、消費者向け融資の各融資基準DIおよび資金需要DIを、融資量全体に占める各融資量の割合をもとに加重平均した指数で、FRBのデータを基に三井住友アセットマネジメントが算出しました。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。