トルコ通貨危機後の動き

8月に入ってからのトルコリラ急落は、米中貿易摩擦緩和への期待と相殺されたことから、先週の為替市場では前週ほどの下落は続きませんでした。

米格付け大手2社、S&P グローバル・レーティングとムーディーズ・インベスターズ・サービスがトルコの信用格付けを下げたものの、すでに予想されていたので、マーケットにはほとんど影響を与えていません。

トルコリラ急落の余波で売られたユーロも、一段安とはなりませんでした。ユーロ/円で見ると、重要ポイントの125円も一時的に割れはしましたが長続きせず、125円で押し戻されている状況となっています。

そしてドル/円は、先週時点では110円割れには至らず、安定した動きとなっていました。

しかし今週に入って、トランプ米大統領が再び、FRB(米連邦準備制度理事会)の「利上げは気に入らない」という発言を受けてドル安となり、ドル/円はあっさりと110円を割りました。

ユーロもこのドル安を受けて、先週の下落の反動も加わり、ユーロ/ドル1.13ドル台から1.15ドル台へと大きく回復しました。ユーロ/円も125円台から127円台に回復しました。

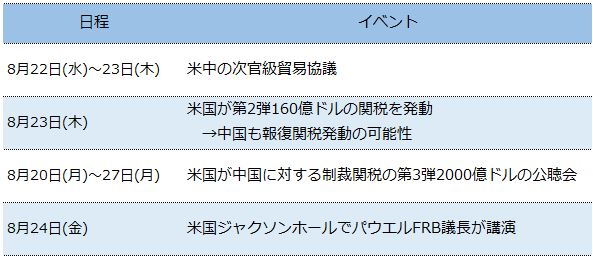

急落から反発へと動いた要因は、(1)トルコリラ動向、(2)米中貿易摩擦、(3)FRBの利上げが挙げられます。そして今週はこれらに関わるイベントが集中し、再び上下に大きく動く可能性があり、注意が必要です。今週のイベントとは、トルコ市場の休場と、米中貿易協議、ジャクソンホール会合です。

今週のトルコ市場は犠牲祭で休場

一つめの注目イベントは、今週トルコ市場が休場になることです。

トルコは今週、犠牲祭(イスラムの宗教行事)があります。そのため8月21(火)~24日(金)は祝日で、トルコ市場は休場となります。今のところ、「トルコショック」というほどの反応にはなっていないようですが、事態は何も改善されていません。

トルコリラ急落の要因となった米国人牧師は解放されておらず、トルコも米国へ報復関税を課すなど対抗策を講じていますが、通貨防衛策は何一つ取っていません。

この状況で長期休場となれば市場は空白状態になり、投機筋に狙われやすい可能性があります。ちょうど日本のゴールデン・ウィークやお盆休みのときに市場が大荒れになるようなことがあるかもしれません。

この祝日期間にトルコリラが急落した場合、通貨防衛のために利上げや資本規制を行うとしても、対応は後手後手となりそうな気がします。祝日を返上して臨戦態勢に入っていれば別ですが、犠牲祭は非常に重要な宗教行事であるため、態勢が整っている可能性は低いと思われます。

そのため、トルコ通貨危機が去ったとは言えない状況だということを再認識しておく必要があります。

トルコリラが急落すると、ユーロが売られ、ユーロ/円が売られ、ドル/円が若干売られる―このパターンが再び起こるかもしれません。

米中貿易協議をめぐり楽観的か

第2の注目イベントは米中貿易摩擦に関わるイベントが今週に集中していることです。

先週は、米中貿易協議再開のニュースでトルコリラ急落を吸収し、米中緊張緩和という楽観ムードから株も上昇しました。

公式の米中貿易協議が前回開かれたのは6月上旬でしたが、今回は次官級協議のため公式の協議ではありません。そのため合意達成の可能性は低いとの見方も多いようです。むしろ目的は11月の米中首脳会談の開催を模索する打ち合わせではないかと言われています。

また、8月23日の第2弾制裁関税発動の前に日程を入れてきたことも、実際23日に制裁発動となると、両国間の隔たりは依然大きいことだけを印象付ける結果になるかもしれません。

第1弾の制裁関税(500億ドルのうち、340億ドルは7月6日に発動)、第2弾の制裁関税(残りの160億ドル分、8月23日に発動予定)は、いずれも公聴会を開きましたが、産業界からの反対意見は聞き入れずに発動した品目も多く、不満が広がっていました。

第3弾の2,000億ドルは約6,000品目が対象で消費者向け製品を多く含んでいます。そのため、関税を課せば一般消費者への影響が大きいと言われており、既に批判が噴出している状況です。

これらの公聴会を受けて、トランプ大統領が方針を変えるのかどうか注目されますが、23日の制裁発動日には間に合わないでしょう。23日の制裁発動と中国の報復発動によって、市場の見方が楽観から悲観に変わるのかどうか注目です。

ジャクソンホール会合の注目点は新興国通貨への影響

第3の注目イベントは、8月23日(木)~24日(金)に米国のジャクソンホールで開催される経済シンポジウムです。

毎年開催されますが、FRB議長の講演は年後半の金融政策について、メッセージを与えるのではないかとの期待から注目度が高い講演です。

今年は8月24日(金)にパウエル議長が講演します(日本時間24日午後11時)。

ここでパウエル議長がトランプ大統領の意向を忖度(そんたく)して利下げペースを緩める(例えば、9月の利上げはせず、中間選挙が終ってから12月に利上げ)などの発言をするとは思えませんが、利上げによる新興国経済への影響をどのように認識しているかについては、注目する必要があります。

年後半の金融政策について、深刻と考えている演説内容であればハト派に転じたと捉えられ、ドル安要因になる可能性があります。米国10年債先物のショートポジションが最高水準で積み上がっていることもあり(長期金利の上昇を狙うポジション)、金利低下のきっかけになるシナリオも想定されます。

暑い夏はまだまだ続きそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。