執筆:窪田真之

今日のポイント

- ドル円を動かす3大要因は、日米金利差・政治不安・政治圧力である。一番重要なのは、日米金利差。

- 米FRBが金融引き締めを続け、米国の金利が上昇すれば円安(ドル高)が見込まれる。ただし、米国の長期金利が上がらなくなると、円高が進む可能性もある。

ドル円を動かす3大要素、一番重要なのは「日米金利差」

為替を動かす要因は無数にありますが、今ホットな話題で重要度の高いものに絞れば、3つあります。

●日米金利差

米国の金利が上昇して、日米金利差が拡大すると、円安(ドル高)になります。

米国の金利が低下して、日米金利差が縮小すると、円高(ドル安)になります。

●政治不安

世界に政治不安が広がると、安全資産として円が買われ、円高(ドル安)となります。

政治不安が解消し、政治が安定すると、円が売られ、円安(ドル高)となります。

●政治圧力

米国政府筋から、円安を非難する発言が増えると、円高(ドル安)が進みます。

米国政府が、円安を容認している間は、円安(ドル高)が進みやすくなります。

中でも一番重要なのが、日米金利差です。米国FRB(連邦準備制度理事会)は、利上げを続け、金融引き締めを継続しています。一方、日銀は、大規模金融緩和を長期的に継続する方針です。日本と米国の中央銀行が言っていることを、そのまま素直に受けとめれば、米国の金利はさらに上がり、日米金利差が開き、円安(ドル高)が進むことになります。

ただし、金融市場は、FRBがこのまま金融引き締めを続けられるか、やや疑問を持ち始めています。イエレンFRB議長は、最近の議会証言でやや複雑なメッセージを出しました。以下の通り、タカ派(金融引き締めに積極的)・ハト派(金融引き締めに消極的)2つのメッセージを出しています。

●タカ派メッセージ

FRBが保有資産(米国債)を縮小し、長期金利を引き上げることを示唆。早ければ9月に決め、10月に開始と示唆。

●ハト派メッセージ

米国のインフレ率が低下していることから、今後の利上げペースは、ゆるやかになると示唆。

市場は、今のところ、ハト派メッセージに反応し、タカ派メッセージは無視した形です。米長期金利は上がらず、日米金利差が開かないので、じりじりと円高(ドル安)が進んでいます。

日米金利差(2年金利)で動く、ドル円レート

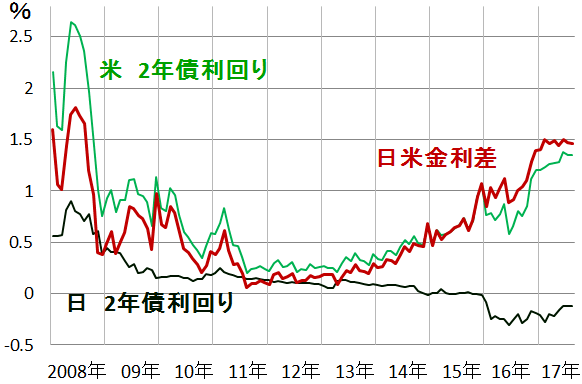

それでは、過去10年間、2年金利で見た日米金利差と、ドル円レートがどのように動いてきたかを、見てみましょう。まず、日米金利差ですが、以下のようになっています。

日米の2年金利(残存2年の国債利回り)と日米金利差推移:2008年1月―17年8月2日

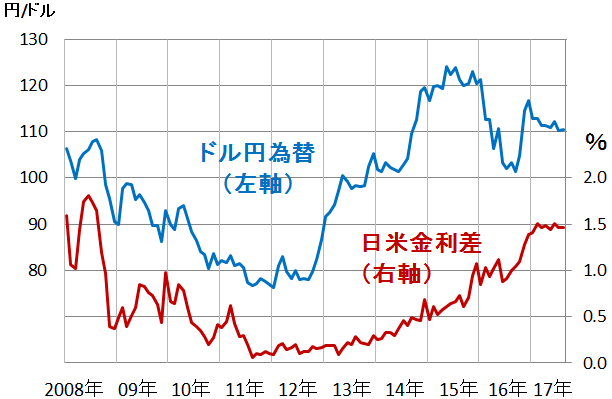

次に、ドル円の動きと日米金利差を比較します。

ドル円為替レートと、日米2年債利回りの差:2008年1月―17年8月2日

過去10年を見ると、おおむね日米金利差と、ドル円は連動していることがわかります。ただ、厳密にいうと、以下のように、細かい相違があります。

●2008-11年

日米金利差の縮小にしたがって、円高(ドル安)が進みました。

●2012-15年

日米金利差が少ししか拡大していないのに、大幅な円安が進みました。2年金利の差では説明できないほど、円安の進行が大きかったということです。

●2016-17年

日米金利差が拡大する中で、円高が進みました。行き過ぎた円安に修正が起こったと見ることもできます。ただし、この調整で、日米金利差から見て、ドル円は、適正値に近づいてきたと考えることもできます。

2008年、金利差1.5%のころは、1ドル100-105円でした。今、金利差が1.5%で、1ドル110円です。一時に比べ、ドル円が2年金利差でも説明しやすくなってきました。

近年、政治が為替を動かす重要な要因となりつつある

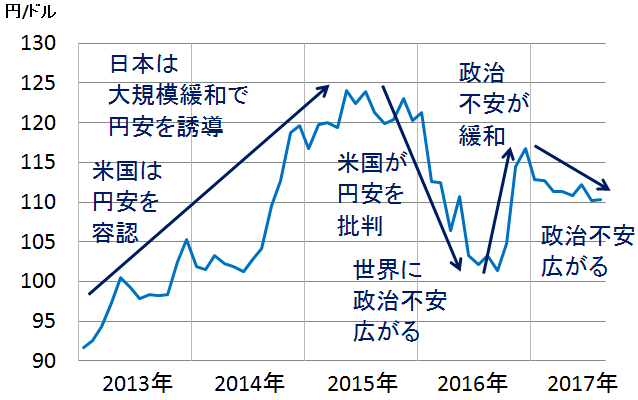

アベノミクス開始以来、ドル円は政治要因に振り回されるようになっています。ごく大雑把にドル円に与えた政治要因を振り返ると、以下の通りです。

政治要因に振り回されるドル円レート:2013年1月―2017年8月2日

為替は今後、円高・円安どちらへ進むか

円高・円安どちらに進むことも、考えられます。2つのシナリオが考えられます。

●円安シナリオ

FRBが金融引き締めを続け、米国の金利が上昇、日米金利差が拡大することで、円安が進みます。今、世界に広がっている政治不安が、徐々に緩和し、高金利通貨が買われやすくなり、金利の低い円は売られます。

●円高シナリオ

米景気が減速、FRBは利上げを継続できなくなります。日米金利差が開かなくなり、円高が進みます。世界の政治不安もどんどん深刻化し、「安全資産」として円が買われやすくなります。

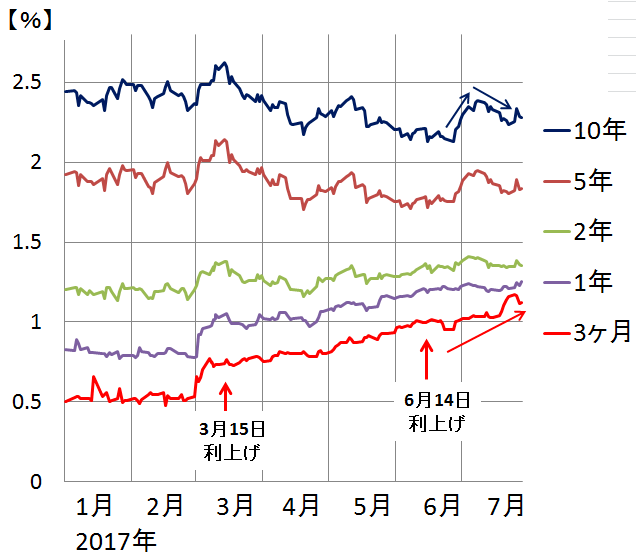

今後の動きを当てることはとても難しいことです。一番重要なのは、やはり米国の金利です。今、利上げによって短期金利は上昇していますが、長期金利は逆に下がっています。米国の長期金利が上昇するか否かが、ドル円の方向を決めるもっとも重要な要素になると思います。

米国の長短金利の動き:2017年1-7月

30年前の思い出

「適正水準?そんなの誰にもわからないよ。適正水準よりプラスマイナス20円以上離れて動くのがフツーだから」。30年前に聞いたあの言葉を、私は今でもよく覚えています。30年前、私は日本株ファンドマネージャーになるための研修を受けていました。研修の一環で、ニューヨークで腕利きの為替ディーラーに話を聞いたのですが、その時の私の質問「ドル円レートの適正水準はいくらですか?」に対する答えがそれだったのです。

まだ相場と取り組んだ経験のなかった私に、とても印象に残る言葉でした。そのとき、聞いた言葉が、その後、私が為替を考える基本になりました。私はそれから日本株のファンドマネージャーを25年やりましたが、為替を予測することは、日本株の売買をやる上で、とても重要でした。今もそうです。円高になると日本株が売られ、円安になると買われる日々が続いています。

とはいえ、ドル円為替レートに適正水準は確かにあります。ただし、日々の為替レートは、適正水準から大きく離れて動くことが普通です。日々の材料に反応して、適正水準からどんどん離れていくこともあるし、適正水準に近づいていくこともあります。

私は、今の適正レートは、1ドル100-110円あたりと見ています。詳しい説明は割愛しますが、日米金利差と購買力平価(企業物価ベース)を両方、勘案しています。長期的に見れば、今よりも円高が進む可能性があると見ているわけです。

ただし、短期的には、さまざまな材料に反応して、円安にも円高にもどちらにも動く可能性があると、考えるしかありません。

以上

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。