REIT(不動産投資信託)の仕組みとメリット

REIT(リート)とは、「不動産投資信託(Real Estate Investment Trust)」の略称で、多くの投資家から集めた資金で商業用不動産(オフィスビル、商業施設、賃貸住宅、物流施設、ホテルなど)へ投資し、そこで得られた利益(賃貸収入や売買益)を、投資家に分配する仕組みの投資信託(ファンド)です。

REITは、1960年代に米国で誕生(US-REIT)し、1970年代に豪州(A-REIT)、2001年には日本でも導入され、東京証券取引所(東証)では現在59銘柄が上場しています(J-REIT:ジェイ-リート)。

REITは証券取引所で売買されているため、株式と同様に価格変動リスク(値動き)はありますが、投資先が不動産のため、株式と比較すると、インカム(定期収入=分配金)が安定しているのが特徴です。

さらに、REITは利益の9割以上を分配金として投資家に還元することで、株式会社の利益に課税される法人税が非課税となる特徴があります。

このため、REITの分配金利回りは株式や債券の利回りよりも比較的高い(好利回りである)ことも特徴で、「インカム重視型投資商品」とも呼ばれています。

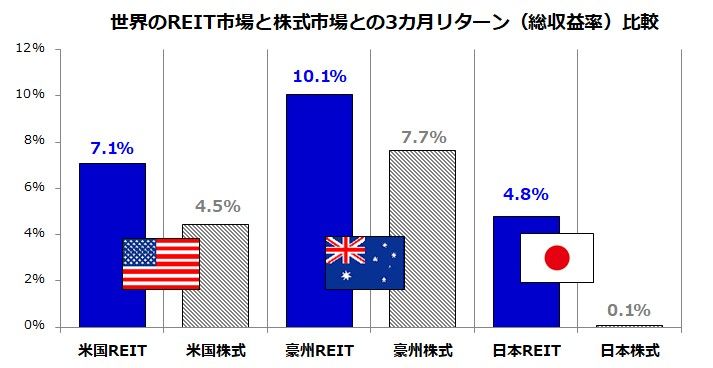

図表1のとおり、最近3カ月では世界市場(例:米国、豪州、日本)でREITの総収益(トータルリターン)が、株式より優勢となっています。

地政学リスクや貿易摩擦不安が株式の変動要因となってきた一方、REITは外部環境の影響を受けにくい内需型特徴があります。

株式や債券と異なるリスク・リターン特性を持つ「オルタナティブ」(代替投資対象)として注目されています。

図表1:REITリターンのグローバル比較(3カ月総収益率)

J-REITの好分配金利回りに注目

REITが利回り面で相対的な魅力が高いことをJ-REIT(東証REIT指数)を事例に確認します。

図表2は、J-REITの平均分配金利回りと、国内債券金利(国債利回り)を比較したものです。

国内では、預金金利や債券金利がほぼ「ゼロ」である一方、REITの分配金利回りは約3.86%と相対的に高いことが分かります。

東証REIT指数ベースのイールドスプレッドスプレッド(利回り差=東証REIT指数の平均分配金利回り-日本10年国債利回り)は3.82%と、2013年以降の同スプレッド平均(3.14%)を上回っています(7月19日)。

東証で売買されていることで価格変動性はありますが、長期投資を前提にすれば、株式や債券と比較して安定的かつ高い分配金を見込むことができます。

次に、REITの市場金利や金利見通しに対する逆相関性にも注目したいと思います。過去の市場実績を振り返ると、(1)金利の低位安定が見込まれる局面では利回り面で見たREITの魅力が相対的に高まりやすく、(2)REITの資金調達コストや負債返済額が低減する可能性が好感されてきた経緯があります。

最近、J-REITが底堅い動きとなっている背景として、日銀による大規模金融緩和策の長期化が見込まれていることも一因とされています。

図表2:J-REITの平均分配金利回り推移

J-REITの「リスク分散効果」とREIT連動型ETF

REITの「リスク分散効果」にも注目します。

東証REIT指数は6月下旬に、約1年3カ月ぶりの高値をつける堅調となりました。同指数の年初来騰落率は+6.7%となっており、TOPIX(東証株価指数)の年初来騰落率(▲3.4%)を上回っています(7月19日)。

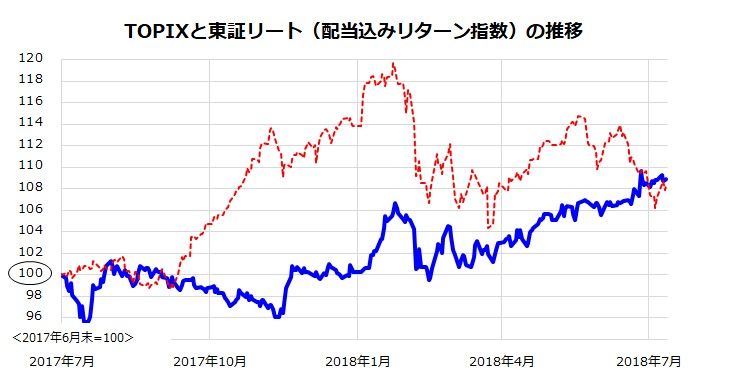

REITがインカム重視型投資商品であることを加味し、「分配金込み東証REIT指数」と、株価指数である「TOPIXの配当金込み」のパフォーマンスを、過去1年の総収益で比較すると、J-REITのトータルリターン(総収益)が、株式より安定して堅調でした(図表3)。投資環境次第で、REITが株式とのリスク分散効果(分散投資効果)を示すことが注目されています。

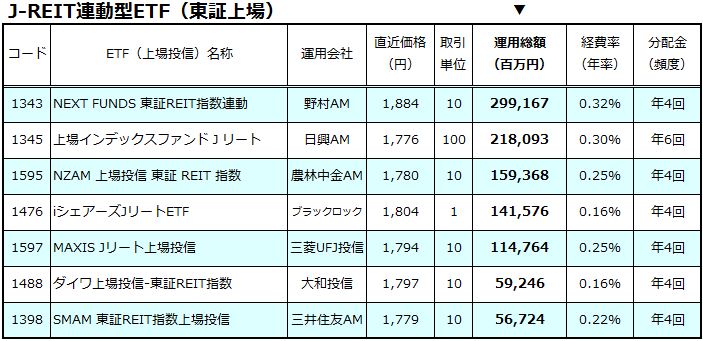

個人投資家や法人投資家(金融機関や機関投資家)の投資ニーズに応えるように、J-REITに分散投資する東証上場のREIT連動型ETF(上場投資信託)の品揃えが増えています。2014年3月時点では3銘柄だったREIT連動型ETFの本数が、現在は7本に増えました(図表4)。

ETFや追加型公募投信を利用してJ-REITに分散投資する意義は、(1)投資対象としてオフィス、商業施設、住宅(居住物件)、物流倉庫、ホテルなどに広く分散投資し、業種(REIT内セクター)リスクを抑制できる、(2)不動産物件所在地を首都圏、関西圏、九州圏に広く分散できる、(3)J-REITへの分散投資を比較的少額から手軽に実現できる、などが挙げられます。

資産形成におけるリスク分散を期待するなら、REITは検討に値するオルタナティブ(代替投資資産)の一種と考えています。

図表3:J-REITのリスク分散効果

図表4:J-REITに分散投資できるETF一覧

注:参考情報であり、個別のETF投資を推奨する目的のものではありません

出所:Bloombergのデータをもとに楽天証券経済研究所作成(2018年7月23日)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。