7月相場入りとなった先週の国内株市場ですが、週末6日(金)の日経平均は2万1,778円で取引を終えました。前週末終値比では526円安、週足ベースでは3週続落となりました。米国の通商政策への警戒感が国内外の金融市場を覆った格好です。

何はともあれ、早速下の図1で足元の相場状況を確認します。

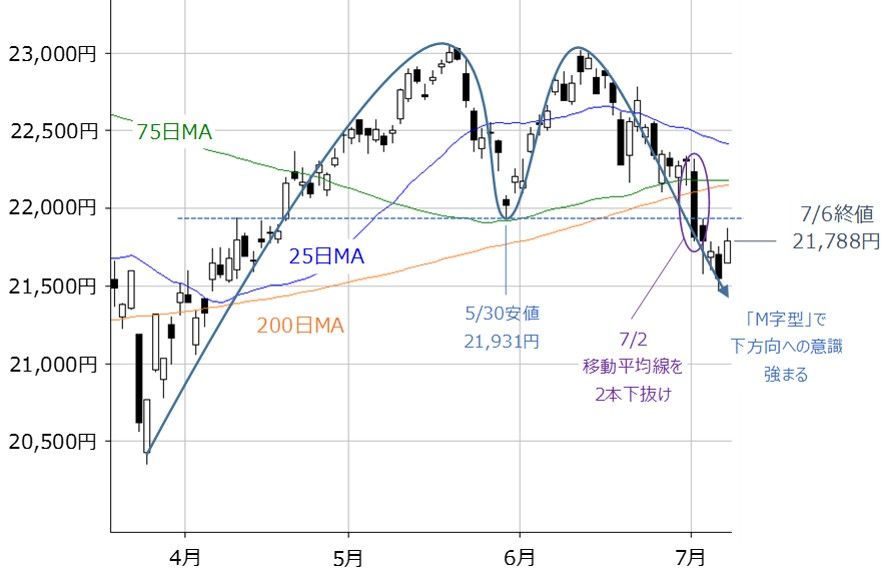

■(図1)日経平均(日足)の動き(2018年7月6日取引終了時点)

まずは週間の値動きを見ていきます。日経平均は週初となる2日(月)の取引でいきなり492円の大幅安を見せ、「2日新甫(しんぽ)は荒れる」という相場格言を想い起こさせるようなスタートとなりました。

そして、この日の下落によって、節目の2万2,000円だけでなく、75日移動平均線や200日移動平均線を下抜けてしまいました。ローソク足が2本の移動平均線を跨いで下落する形は「2本抜け」と呼ばれ、あまり良くない形とされています。

さらに、直近安値(5月30日の2万1,931円)をも更新してしまいました。これにより、以前から注視してきた「M字型」パターンの形成へ一気に舵を切ったような格好となり、チャートの形では下方向への意識が強まった印象になっています。残念ながら、前回期待していた「ガマンしながらもみ合いを続けてM字型シナリオを回避」とはなりませんでした。

実際に、その後の日経平均は2日(月)の取引も含めて4日続落となり、5日(木)には2万1,500円を下回る場面もありましたが、週末の6日(金)になってようやく反発しています。ちなみに、先週は米株市場が独立記念日の関係で3日(火)が半日取引、4日(水)が休場だったこともあって、日経平均の下落は中国株安や人民元安に連動する場面が目立ちました。

ポイントになるのは週末6日(金)の反発です。この日はついに米国が中国からの輸入品(340億ドル)に対する制裁関税の第一弾を発動しました。対する中国も、すかさず同規模の報復関税の発効を発表しましたが、株式市場の反応は上昇を崩すことはありませんでした。

株価は制裁関税が発動されるまでにすでに下落していたため、実際に発動されたタイミングに際しては「来るべきものが来たか」という感じで、イベント通過もしくは折り込み済みと見做された可能性があります。もちろん、制裁関税第二弾の発動に向けた動きなど、今後の米中両国の新たな動向次第では、さらに株価が下落していく展開も有り得ますが、6日(金)の反発をきっかけに相場の雰囲気が切り替わって、戻りを試すシナリオも想定しておく必要があるかもしれません。

そのため、今週は株価の下げ止まりを確認し、戻りを試す展開にできるかが焦点になります。「たら・れば」になってしまうのは承知の上で、下げ止まりの確認についてポイントを挙げてみたいと思います。

まずはお馴染みの平均足とMACDの動きでトレンドの動向を見てみます。

■(図2)日経平均の平均足とMACD(2018年7月6日取引終了時点)

平均足は6日(金)の上昇によって微妙に陽転となっているほか、MACDも下向きの角度が緩やかになりつつあるように見えますが、現時点ではトレンドの転換を判断できる状況にありません。

そこで、別のテクニカル指標でもチェックしてみます。下の図3は日経平均のボリンジャーバンドです。

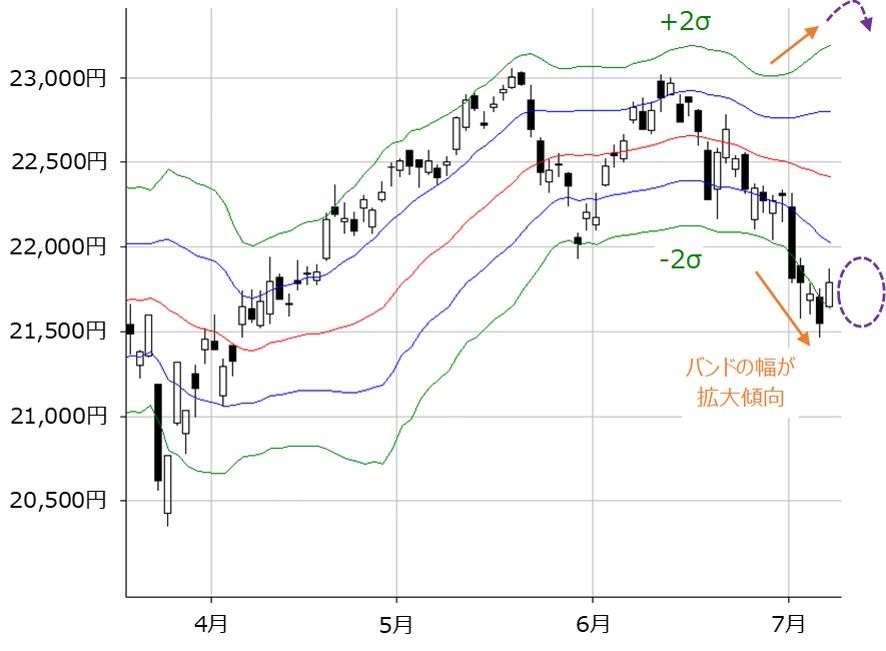

■(図3)日経平均のボリンジャーバンド(25日)(2018年7月6日取引終了時点)

日経平均の動きをボリンジャーバンドで捉えると、先週の株価下落に伴ってバンドの幅が拡大し始めていて、図3からも下落トレンドの発生を感じとることができます。

ボリンジャーバンドでは、トレンドが発生している際に、反対側のバンドの傾きに注目するという見方があり、反対側のバンドがクィっと向きを変えると、そのトレンドが一服する事が多いとされています。今回の場合、+2σ(シグマ)の線が反対側のバンドに相当します。

現在、+2σと-2σが上下に広がる形で、お互いに反対の方向に向いていますが、+2σの向きが方向転換したタイミングが下落一服となるわけです。ただし、あくまでも一服ですので、その後の株価が反発するか、再び下落するかまでは判断できませんが、目先の下げ止まりの目安として利用することはできます。

そして、仮に日経平均がこのまま反発局面になった場合、「どこまで戻すことができるのか」が次のポイントになります。株化水準的には、各種移動平均線(200日や75日)や節目(2万2,000円や2万2,500円、2万3,000円)などが目標となりますが、ここでは株価水準以外で判断材料となりそうなものを探っていきます。

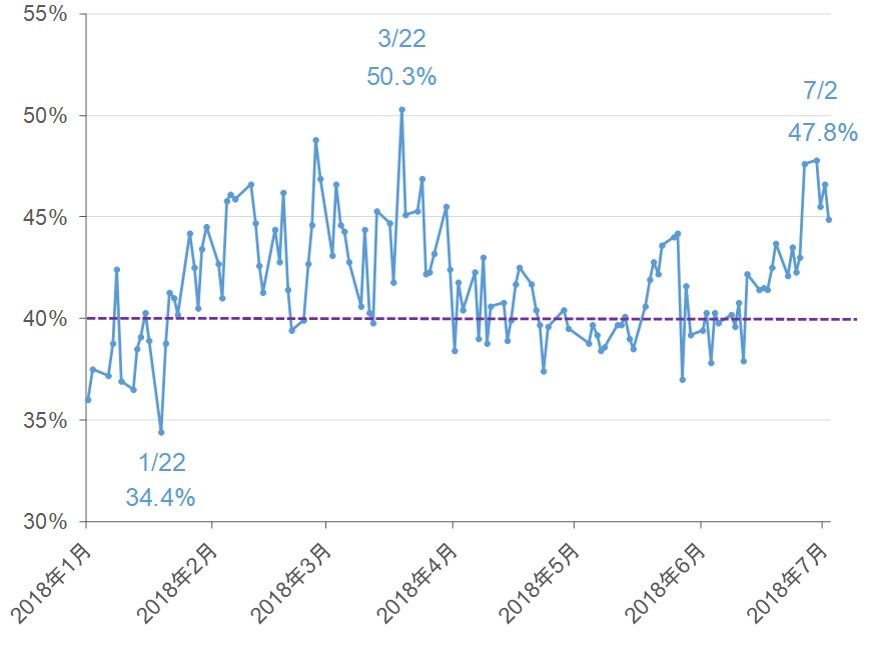

下の図4は今年に入ってからの「空売り比率(集計)」の推移を示したものです。

■(図4)空売り比率(集計)の推移(2018年7月6日取引終了時点)

空売り比率(集計)とは、取引所が公表しているデータです。取引所で成立した取引のうち、空売り注文による売買代金を集計したものです。言葉は似ていますが、いわゆる「売り残」と呼ばれる信用取引の需給とは少し性格が異なります。

実際に図4を見ると、足元の空売り比率は47%台の高水準をつけていましたが、過去に遡ると、3月下旬に50%台に乗せる場面がありました。当時も米中の通商をめぐる軋轢(あつれき)が懸念されていた時期ですので、足元と状況が似ていることや、その後の日経平均が2万3,000円台までの戻り基調をたどったことを踏まえると、今回もそろそろ反発しそうな雰囲気を感じさせます。

また、空売り比率が40%水準を下回っている場面と日経平均の動きを比べると、相場が堅調な時期と重なります。日経平均が反発した際には、空売り比率も低下していきますが、40%割れぐらいまでは見込めそうです。株価水準以外に空売り比率の推移もウォッチしておくと良いかもしれません。

以上、楽観シナリオを前提に見てきましたが、相場の重しとなっている米中関係は持久戦モードに突入した可能性があり、まだまだ油断はできません。持久戦はガマン比べでもあり、その怖いところは、相手を早くギブアップさせようと、お互いにプレッシャーを与え続けて、エスカレートする事態になってしまいかねない点です。

しばらくは、株価の戻りは試せても、上値のトライまでにはまだ時間がかかりそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。