ボーナス投資は投資信託で2年以上、コツコツと

投資信託(ファンド)を活用した資産形成で重要なのは、今後上がりそうなマーケットを予想することではありません。いくつかの種類のファンドを保有し、中長期にわたってリターンを積み上げていくことです。NISA(ニーサ:少額投資非課税制度)やiDeCo(イデコ:個人型確定拠出年金)といった税制優遇メリットのある制度を利用し、さらに投信積み立てを活用するなど、買い方を工夫することも重要です。

そして積み立てを行う場合は、すぐに結果を出そうとせず、最低でも2年は続けてください。毎月コツコツと積み立てていけば、マーケットの上げ下げに振り回されることなく、着実に資産を増やすことができます。

ファンドの選び方は?

実際にファンドを選ぶときは、国内株式、海外株式などの資産タイプをどう分散させるかに加えて、インデックス型とアクティブ型の使い分けも重要になります。なぜなら、インデックス型とアクティブ型には、それぞれ資産タイプ別に特徴があるからです。

国内株式や国内REIT(リート)といった、投資ユニバース(組み入れ銘柄の候補群)が狭い資産タイプほど、優良なアクティブファンドが多く存在します。意外だと思われるかもしれませんが、国内株式のアクティブファンドには、頭1つ2つ飛び抜けた「超優良」ファンドが何本もあります。

一方、投資ユニバースが広く、さらに為替リスクも伴う海外資産(株式、債券、リート)は、総じて優良なアクティブファンドが少ないカテゴリーです。

特に、先進国債券とリートについては、運用効率の悪い毎月分配型が多く含まれるため、無理にアクティブ型を取り入れる必要はなく、低コストのインデックス型でも十分です。

今回は、こうした投資信託の特徴を前提として、合計10本のファンドを選定しました。

投資信託は金額を指定し、1銘柄100円から購入できますので、まずは少額から始めて、頃合いをみて後から増額してもいいでしょう。

予算3万円で買いたい投資信託

投資初心者だけど将来のためにお金を増やしたいなら

初心者でも、「増やしたい」という明確な目標があるなら、過度にリスク回避的にならず、しっかり増やすための「筋肉質」なポートフォリオを作るよう心がけましょう。バランス型をクッション代わりに組み入れ、新興国債券は為替ヘッジを付けることで金利収入部分だけを取りにいくなど、ポートフォリオ全体のリスク水準が大きくなりすぎないよう配慮しましょう。

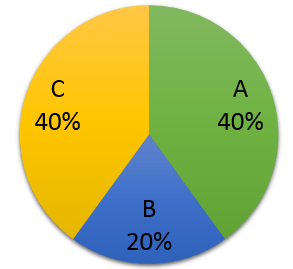

A.楽天・全世界株式インデックス・ファンド:40%

B.エマージング・ソブリン・オープン(資産成長型)為替ヘッジあり:20%

C.投資のソムリエ:40%

まとまったお金をとにかく減らしたくないなら

退職金や相続など、まとまった資金を減らしたくない場合は、守りの要素が強いバランス型で預金+アルファ程度の堅実にリターンを獲得しましょう。60歳以降もキャッシュフローがあるなら、退職金以外の部分は積み立てで株式型に投資し、引き続き増やすことに注力してもいいでしょう。

「減らさない」ための投資信託

・AMC/ステート・ストリート・リスクバジェット型バランス・オープン(ステイブル)

すでに株式投資をしているなら

国内中小型・新興市場銘柄に投資するタイプ、海外株式のテーマ型、ニッチ市場に投資するタイプ……と、投資信託だからこそ投資可能な資産や地域に特化したファンドを、サテライト資産として取り入れてみてください。

現物株投資をしている方なら、例えば大型株、配当・優待目当ての銘柄は現物株で保有し、個別銘柄の発掘が難しい中小型・新興市場銘柄は投信……と使い分けるのもいいでしょう。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。