スーパーストア業界は、ネット通販やコンビニ、衣料品専門店に売り上げを奪われ、苦戦してきました。

しかし、この状況から脱却するため、業界1位のイオン(8267)は、収益構造の抜本的な改革に乗り出しています。当面はこの取り組みの影響で特別損失が計上されやすい状況になるものの、効果が現れるにつれ、イオン再評価の機運が株価にも反映されていくことが期待されます。

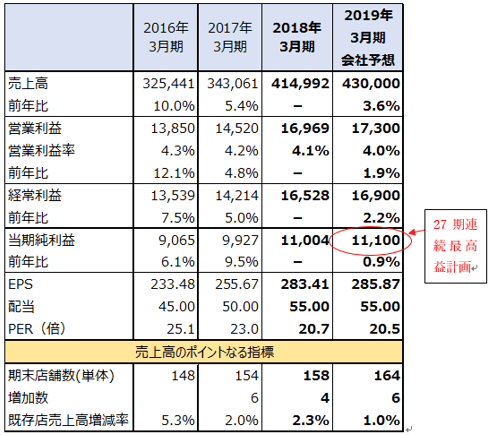

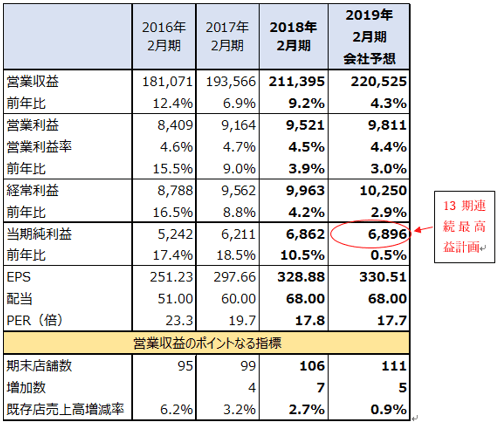

また、中規模スーパーのヤオコー(8279)とベルク(9974)は、以前から業界内では収益性の高さを誇りますが、今期決算ではヤオコーが27期、ベルクが13期連続で純利益の最高益を更新する見通しとなっています。業績堅調でこれからも拡大が期待できます。なお、長期保有すれば、株主優待も楽しめます。

そこで、復調過渡期にあるイオンのほか、ヤオコー、ベルクを例に、スーパーストア業界の注目点をレポートします。

【参考】イオン、ヤオコー、ベルク3社の株主優待

イオンの構造改革に注目

まず、スーパーストア業界の今後を占うという観点から注目したい企業がイオン(8267)です。

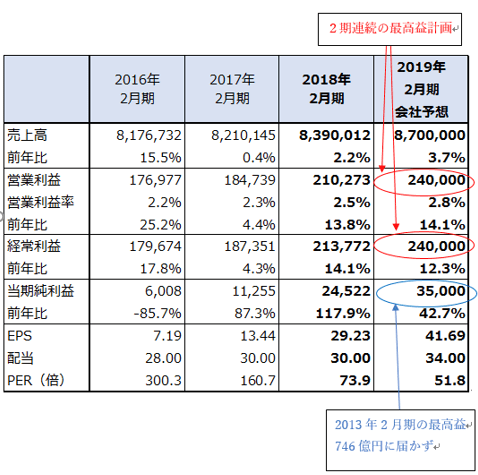

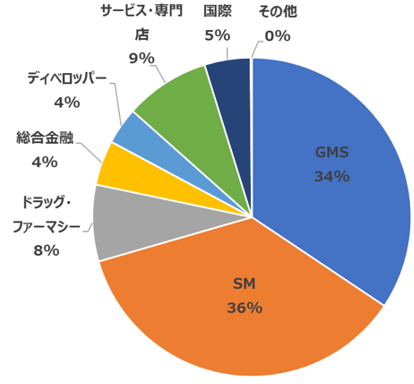

イオンは図1の通り、連結営業収益が8兆円超の巨大企業です。スーパーマーケット(以下、SM)と総合スーパー(以下、GMS)が、同社の営業収益構成の約7割を占めています(図2)。

図1 イオンの連結業績推移

単位:百万円、円

出所:会社資料より楽天証券作成

図2 2018年2月期連結営業収益の事業別構成比(調整前)

出所:会社資料より楽天証券作成

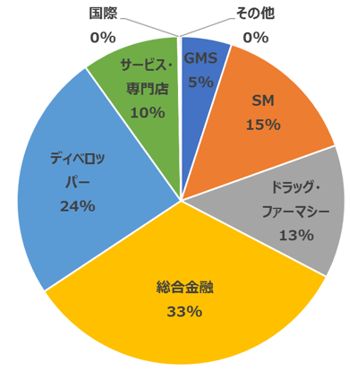

一方で図3を見ると、イオンフィナンシャルサービス(8570)など総合金融事業や、ディベロッパーのイオンモール(8905)が営業利益の寄与度は高く、SM、GMSの存在感が希薄です。

図3 2018年2月期連結営業利益の事業別構成比(調整前)

出所:会社資料より楽天証券作成

しかし、変化の兆しも見えています。

イオンは2018年2月期決算で6年ぶりに営業利益最高益を更新。増益にはイオンモールや、ドラッグ・ファーマシー事業傘下のウエルシアHD(3141)などのほか、事業の効率化を図ったGMSも寄与しました。

イオンは2017年12月、2020年に向けた中長期的改革を発表後、SM、GMSの構造変革を進めています。これはSM、GMSのビジネスモデル変革を柱にすえ、イオンが小売業としての強さを取り戻すための基盤になると考えられます。

当面は、不採算店舗整理に伴う人員削減などにより、特別損失が発生しやすい局面になるとみられますが、長期的に成長性が見られれば、株価はこれらをポジティブに織り込んでいくでしょう。

では次に、イオンの構造改革の中身について、注目点3つを取り上げます。

イオン改革、3つの注目ポイント

(1)SMとGMSの食品部門を統合

イオンは昨年12月、2020年までに全国のSMとGMSの食品部門の統合を図る計画を発表。北海道エリアでは、SMの「マックスバリュ北海道」(店舗数89店舗:2018年2月末時点)と、GMSである「イオン北海道」(店舗数74店舗:2018年2月末時点)の食品部門を再編・統合し、分社化させる予定です。

SM業界では店舗数が多いほど仕入量が増えるため、価格交渉力は高まるとされ、食品部門の再編・統合が予定通り全国で実施されれば、仕入れ集約化で粗利益率向上に寄与することになるでしょう。

ここで店舗数と粗利益率の関係について参考にしたいのが、イオン傘下で「マルエツ」「カスミ」「マックスバリュ関東」を展開するユナイテッド・スーパーマーケット(3222)です。同社は規模の優位性を活かした商品改革やコスト構造改革を進め、2018年2月期の売上高に対する粗利益率(売上高に対する粗利益の比率)は28.4%と、傘下で高収益を誇るベルク(9974)の25.9%を大きく上回ります。

他にSMの傘下には、マックスバリュ西日本(8287)など各地域のマックスバリュやダイエー、さらに、持分法適用会社としていなげや(8182)とも資本関係があります。GMSの傘下にはイオン北海道(7512)、イオン九州(2653)、イオンリテールなどがあります。

イオンの2018年2月期における営業収益でSMは約3兆340億円(SMセグメントに含まれているミニストップの営業収益は除外)、同GMSは約3兆843億円。ただ先に指摘したように、イオンのSM、GMSの収益性は現段階では低い状況です。

(2)GMSのカテゴリ別に専業会社化

またイオンはGMSの販売シェア拡大につなげるものとして、GMSの衣料品、住居・余暇関連などの各販売カテゴリ別に専業会社化を計画。これが実現すれば、収益構造を専業会社別に明確化し、それぞれが主体的、かつ迅速に販売戦略を決断できるものと考えられます。

(3)ECマーケットプレイス運営で需要創出

イオンは独自のEC(電子商取引)マーケットプレイス(インターネット上に存在する物の売り手と買い手が自由に参加できる取引市場)の運営に参入する方針も示しています。

その詳細はまだ不明ですが、イオンが全国に持つ店舗網(SM=8,624店、GMS=1,905店)がインターネットに結びつけば、面白い需要が創出できそうです。

例えば、ECマーケットプレイスで注文した商品をイオングループの店舗で受け取れることになれば、既存の宅配サービスにはない付加価値が提供できることになるでしょう。

既存の宅配サービスは利便性が高いものの、配達されるまでのタイムラグや段ボールなど梱包材の処分を負担に思う消費者もいます。

その点、週に1回以上、食料品購入のためにSMやGMSに出向く層が、買い物中にEC注文した商品を受け取れるようになることは消費者にとってメリットと言えます。EC注文品を取りにきたついでに店舗で追加買いをしてもらえれば、シナジー効果も生まれるでしょう。

一方、ECマーケットプレイスの競合には、スーパーストア部門の販売で業界2位のセブン&アイHLDGS(3382)の「Omni(オムニ)モール」があります。

しかし後発ながら、イオンは生鮮食品販売という点で優位に立てる可能性があります。生鮮食品は新鮮さが求められるほか、その日食べるものはその日に決めるという性質上、通常の宅配ビジネスにはあまり適合しない分野です。そのため、消費者がEC注文した生鮮食品をイオングループの店舗で受け取る、またはイオングループの店舗から即日デリバリーされれば、生鮮食品をEC注文する消費者が増えると考えられます。

海外に目を転じれば、米国のアマゾン・ドット・コム(以下、アマゾン)の先行事例があります。

アマゾンは高級スーパーマーケットのホールフーズ・マーケット(以下、ホールフーズ)を買収。一部都市のプライムメンバーを対象に、ホールフーズの商品を2時間以内に無料で届けるサービス(35ドル以上の注文、約3,500円)をスタート。加えて、ホールフーズに設置したロッカーで、アマゾンの商品を受け取れる仕組みも作っています。

セブン&アイHLDGの構造改革

傘下にイトーヨーカドーのほか、ヨークベニマルなどを持つセブン&アイHLDGは、2018年2月期のスーパーストアの営業収益が約1兆9,012億円で、営業利益は増加しましたが、営業利益率は1.1%にとどまっています。

そのような中、セブン&アイHLDGもイオン同様、改革を行っています。

イトーヨーカドーなどの構造改革では、不採算の衣料売り場の縮小や食品売り場の強化に取り組んでいます。ただ、短期的に効果の出やすい効率化に重きが置かれている点で、より長期的な成長戦略に取り組むイオンの構造改革に注目したいと思います。

高い収益性を発揮する埼玉地盤の食品スーパー

大手2社が収益力を高めるため構造改革を実施する中、既に高い営業利益率を達成しているスーパーがあります。

その代表が、埼玉県を基盤に主に食品スーパーを展開するヤオコー(8279)と、ベルク(9974)です。両社とも営業利益率は4%台と、SM業界の中では高水準です。

この2社の共通点はベースが埼玉県であること。ここに好調のヒミツがありそうです。

埼玉県の平均年収は他より相対的に高く、また、全国1位の平均年収を誇る東京都のベッドタウン的役割を果たしていることから、他県よりも消費環境は有利とみられます。

さらに、両社の展開店舗数が100店舗台と比較的大規模な点も強みになっていると考えられます。

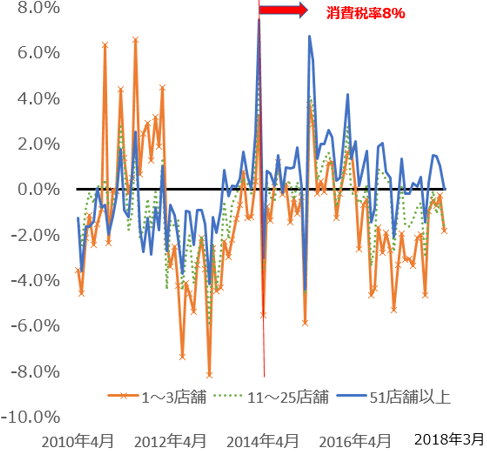

図4の食品スーパーの既存店売上高の推移を見ると、消費税率が上昇して以降、店舗数が少ない企業は未だに落ち込みを回復できないでいるのに対し、51店舗以上を展開する企業はしっかりと推移している状況です。多数店舗を展開する体力のある企業が消費税率上昇による混乱を切り抜けていると考えられ、来年に再び消費税率が引き上げられれば、この差はさらに顕著になるでしょう。

図4 事業規模別食品スーパーマーケットの既存店売上高推移(前年同月比)

出所:「販売統計調査」(統計・データでみるスーパーマーケット)より楽天証券が加工して作成

商品提案力が高いヤオコー

ヤオコーは2018年3月期をもって29期連続で増収を達成し(単体ベース)、2019年3月期の当期純利益は最高益を更新する見込みです。

同社の独自の強みは、高品質でバラエティーに富むお惣菜といった「商品提案力」にあると考えられます。

そして、同社は消費者にセグメント別でアプローチしています。

例えば、セグメントの一つである「テリョーリ型」は、家族のために手料理をする消費者で、2018年3月期は野菜の購入増をターゲットに、野菜の鮮度や品質を向上させる取り組みを行っています(図5)。

図5 ヤオコーの連結業績推移

単位:百万円、円

注:2016年3月期、2017年3月期の業績および売上高のポイントとなる指標は単体ベース

出所:会社資料より楽天証券作成

買い物の快適さを提供するベルク

ベルクは2018年2月期に27期連続の増収を達成し、2019年3月期の当期純利益は最高益を更新する見通しです。

同社の強みは、どの店舗も駐車場に入りやすく、店内は整然としていて、効率的に買い物ができる点です。また、真摯(しんし)にチェーンストア理論(※)を追求し、出店からマーケティング戦略に至るまで本部主導で動く一方、店舗側は店のオペレーションに集中する体制を築いています。店舗がオペレーションに集中できることで、清潔さや商品棚の効率的な管理ができていると言えるでしょう。店舗内の設備更新などにかける予算も確保し、顧客に対して、買い物の快適さを提供することを追求していると言えます(図6)。

図6 ベルクの連結業績推移

単位:百万円、円

出所:会社資料より楽天証券作成

長らく低迷が続いていたスーパーストア業界ですが、イオンは消費環境の変化に対応すべく大規模な構造改革を行い、長期的に復活の兆しが出ています。また、顧客満足度を追求し続けているヤオコーやベルクといった企業が、業界全体の回復基調を牽引するものと、期待されます。

※チェーンストア理論

米国で生まれた経営手法。企業活動を本部へ集中させて、店舗ではオペレーションに専念することで経営効率を上げることを狙う。日本でチェーンストア理論を実現している企業としてニトリ(9843)などが挙げられる。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。