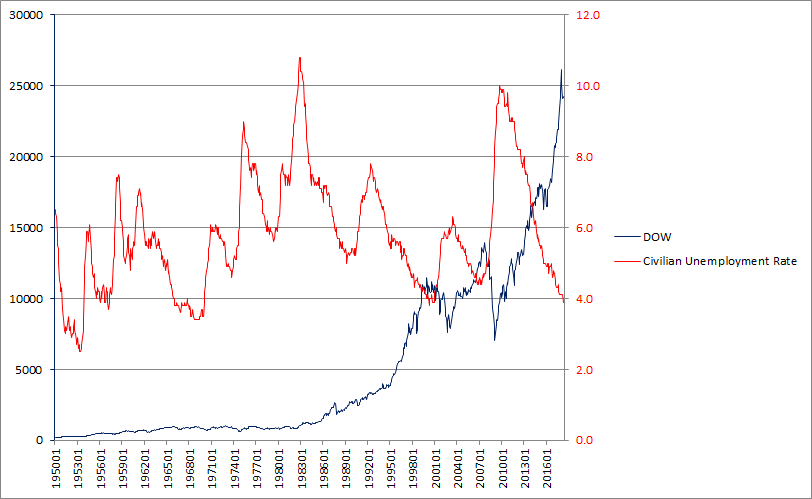

失業率が低下中に株は大暴落しない

ウォール街には、「失業率が低下中に株は大暴落しない」という強気の意見が多い。4月の米雇用統計では失業率が3.9%に低下した。失業率の改善は低賃金労働者の増加と失業率にカウントされない人が増えた結果だと言われている。それでも、過去の経験則から、失業率の低下は株式市場の上昇はまだ終わっていないという根拠とされているようだ。

米失業率とNYダウの推移(1950年~2018年)

失業率の低下中に米国株は大暴落しない!?

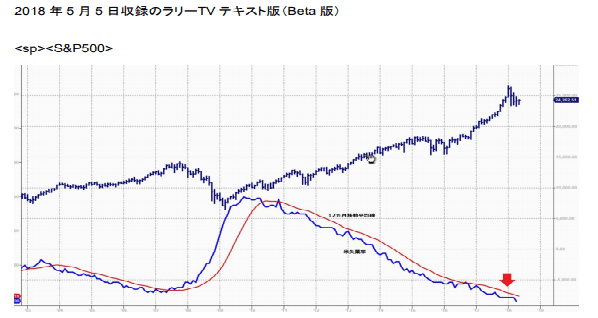

著名投資家のラリー・ウィリアムズも「青線の米国の失業率は下降中です。12カ月平均を超えてくると、米株市場はベアマーケットに突入して、その後、米国は不況に陥ります。しかし、リセッションにはほど遠い状態で、米株式市場は強気を維持するでしょう」と、述べている。

米失業率とS&P500の推移

盤石に見える米国景気だが、水面下で事態は悪化している

盤石に見える米国景気だが、水面下で事態は悪化している。以下はドクター・ドゥーム(陰鬱博士)と呼ばれる運用者マーク・ファーバーのレポート「The Gloom, Boom & Doom」2018年5月号からの引用である。

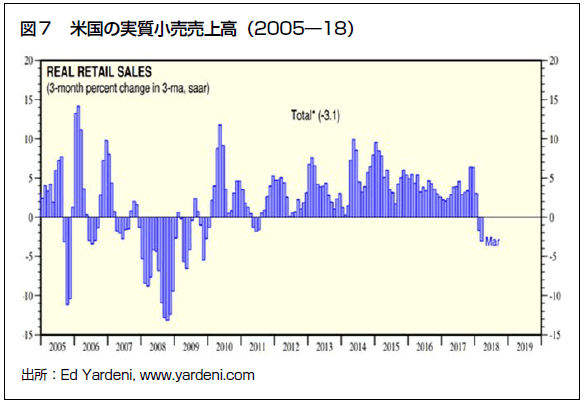

「エド・ヤルディーニが最近、投資家驚愕のグラフを発表した。彼の作成するグラフは、最も冗長な研究論文よりも経済状況について、はるかに多くのことを教えてくれる。」

米国の実質小売売上高(2005―18)

グラフから分かるように3月の実質小売売上高が急落している。確かに、2005 年だけでなく2006 年、2007年にも実質小売売上高は急落した。そして、現在よりもはるかにひどかったにもかかわらず、米国経済は景気後退局面に入らなかった。とはいえ、古代ローマの歴史家、ワレリウス・マクシムスが約2000年前に指摘したように「神の怒りで下される天罰は確かに遅い。だが、その遅れはその厳しさで補われる」。かくして、2007~08年の金融危機とともに大規模な景気後退に見舞われたのだ。

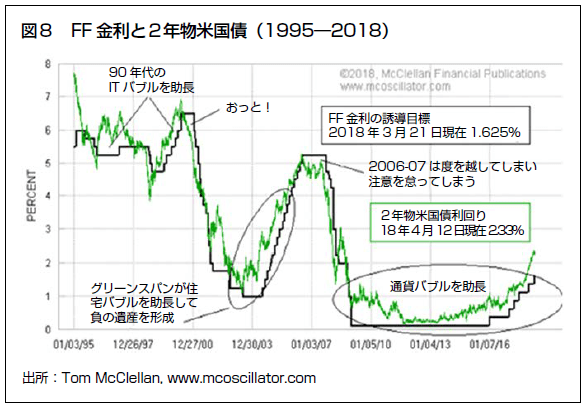

ただし、2018年に直面している課題は2007年と様相が異なる。2006年8月にFRB(米連邦準備制度理事会)は住宅市場が弱くなる兆しをみせ始めたのを受けてFF金利引き上げのサイクルを完了させた。現在、FRBを信じられるならば(それは私には難しいが)、FF金利のさらなる引き上げが目前にある。

FF 金利と2年物米国債(1995―2018)

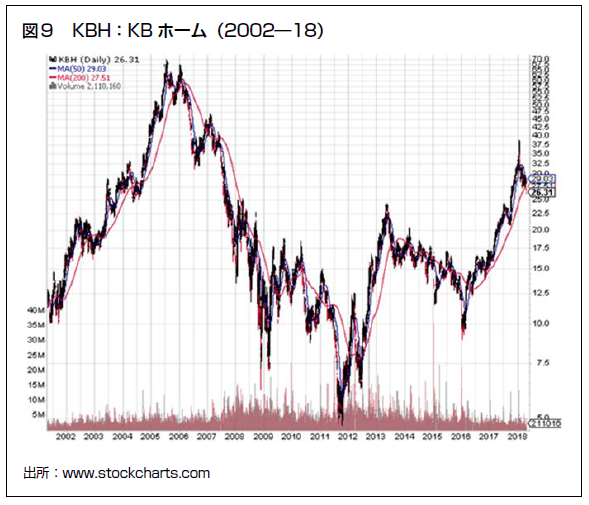

2003年に2年物米国債の利回りは1%をわずかに超えたところで底入れした。その後、2006年に5%を少し超えるまで上昇した。つまり約5倍に増えたわけだ。この金利上昇が住宅市場に悪影響をもたらした。もっとも、一流であらせられるFRB当局者もエコノミストも、それにはお気づきになられなかった。はっきりと気づいていたのは株式市場である。2005年7月には住宅建設株がすでに天井を打っていたのだ。 2007年10月11日にS&P500が1,576を付けて米国株が絶頂に達したときには、すでにKB ホーム(KBH)は2005年7月天井から72%下げていた。2011年後半に付けた最安値は実に94%安である。

KBH:KB ホーム(2002―18)

さて、話を今回に飛ばそう。2011年に0.1%周辺で底入れした2年物米国債の利回りは、現在2.4%にまで上昇している。つまり、短期金利は最低水準から20倍を超える上昇となったわけだ。確かに、2011年に付けた0.1%の利回りは外れ値であると主張する向きもあるだろう。統計的に分析するには2011年末から2013年にかけての約0.2~0.3%のほうが最低水準として適当かもしれない。

しかし、そうであっても2年債利回りは約10倍に上昇したことになる。つまり、長期にわたる低金利のあとでそうなれば、経済・金融に甚大な被害をもたらす可能性が高いのだ。金利がさらに上昇して、例えば3%周辺になれば、なおさらである。

少なくとも住宅建設株や半導体株は、こうしたメッセージを伝えているようにみえる。KBホームは2018年1月高値から33%安、トール・ブラザーズ(TOL)は22%安、レナー・コーポレーション(LEN)は25%安、ビーザー・ホームズ(BZH)は2017年11月高値から36%安である。

資産価格がもはや上げなくなれば、ましてや下げるようなことがあれば、米国経済は縮小し始める可能性があると主張した。そうなったら何が起こるだろうか。FRB は2018 年中にFF 金利をさらに3回引き上げる計画を放棄する可能性が高い。しかも、トランプ政権からの圧力を受けてQE縮小策を撤回し、資産購入プログラムを復活させて脆弱な経済・金融システムに流動性を注入するだろう。

しかし、今回ばかりは金融緩和策で資産価格を実質的に押し上げられないとみている。なぜか。さらなる通貨インフレは、可処分所得よりも、消費者物価インフレを「はるかに大きく」押し上げる可能性が高いからだ。そうなれば、米国経済の70%以上を占める消費が低迷し、2011年よりもはるかに高い金利とあいまって、経済活動は低下するだろう。

最近の経済ニュース(少なくとも大本営メディアと政府が報じるニュース)が楽観的であることを考えると、住宅建設株の軟化は非常に興味深い。アナリストやストラテジスト、CNBCに出演している応援団長たちよりも株式市場が伝えるメッセージのほうが、はるかに聞く耳を持てる。なお、CNBC応援団長のひとりが現在ホワイトハウスにいる(訳注:今年4月米国家経済会議委員長に就任したラリー・クドローのことを指していると思われる)。全能の神よ、このさらなる難題から私たちをお守りください。それは間違いなく、さらなる経済的大混乱を引き起こすだろう。

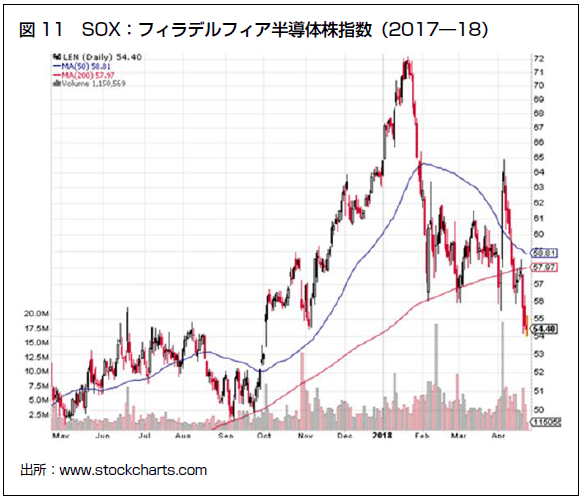

さて、フィラデルフィア半導体株指数(SOX)が住宅建設株と似たようなメッセージを伝えている。2018年3月13日の天井から15%安となった。

SOX:フィラデルフィア半導体株指数(2017―18)

確かに、この下げでは、まだ決定的といえない。SOX は2008 年11 月安値から2018年3月高値まで、ほぼ800%の上昇をみせているからだ。しかも、半導体産業はもはや循環株ではなく、永久に成長し続けると豪語するアナリストたちさえいる…。

「それでも私は、米国の主要循環株が最近は世界経済の同時好況説を支持するような成績をみせていないと指摘しておきたい。まったくの逆である。最近みられる循環株の成績低迷、米国株全体における低迷は、米国の景気が失速しており、後退に転じる可能性が高いと示唆しているのだ」(The Gloom, Boom & Doom 「マーク・ファーバー博士の月刊マーケットレポート」2018年5月号)

年内もしくは2019年初旬に逆イールドとなるリスクがある

マーク・ファーバーが<超現実主義経済>と呼んだ昨年までの相場は、

- 賃金は上がらずインフレにならず資産価格だけが青天井

- 中央銀行の爆買いという自作自演

- 超現実主義経済の特徴は低ボラティリティ

- 低ボラ=株は一本調子に上げて行く

という特徴を持っていた。

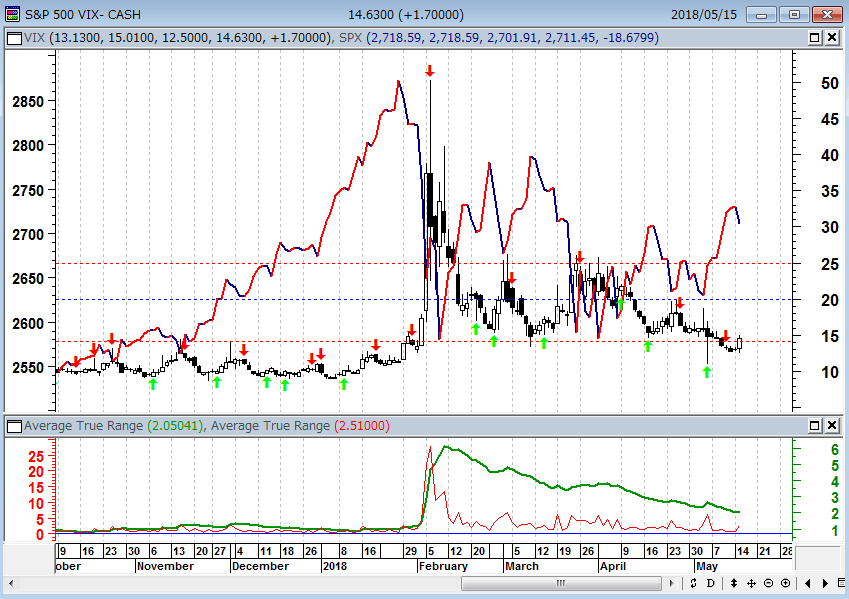

2018年の相場はこれらの特徴の反動から2月以降は荒れ模様(ボラティリティ・ジャンプ)となっているが、筆者はそれでも「短期的にはバブルが延命する可能性は否定できない」と、考えている。

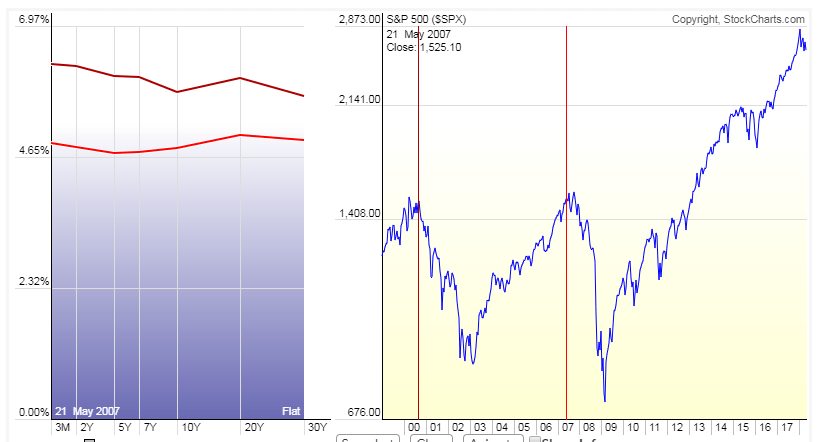

ブラード米セントルイス地区連銀総裁は5月14日、「年内もしくは2019年初旬に逆イールドとなるリスクがある」とし、「実際に逆イールドが起きれば、米経済にマイナスのシグナルを送ることになる」と語っている。逆イールドのリスクを踏まえ、FRBは短期金利の引き上げペースを速める必要はないとし、「私見では、FRBはさほど積極的になる必要はない。インフレが安定した状況下において不必要だ」と語ったという。

米国のイールドカーブ 2000年と2008年

逆イールドは相場急落の前の予兆か?

天の声の代弁者と言われ、米国債市場への影響力ナンバー1の米セントルイス地区連銀総裁の発言を聞いて、今の市場は逆イールドのリスクはスルーして、「ああ、利上げは後ずれするな…」と解釈したという。現在の中央銀行バブルの終わりはインフレだが、逆にインフレが安定している現状では、カネ余りが市場を制してしてしまうのだ。

マーク・ファーバーは、

「レーガンがホワイトハウスを離れたとき2兆ドルをわずかに上回るぐらいだった米政府の債務が、現在は21兆ドルを超えている。しかも、膨らむ一方の年金の積立不足分は計上されていない。ところが、米政府は近年まれにみる最悪な経済政策を実行しようとしている。トランプが掲げる貿易戦争だ。「米国を再び偉大に」するためだという(エドワード・ヒースいわく「保護主義は経済を失敗させる制度である」)。輸入関税が米国の消費者物価を引き上げ、そうなれば経済成長の重要な原動力である消費支出が抑制されるだろう(ちなみに最近までその原動力は資産インフレだった)とは別に天才でなくても理解できる(ちなみにトランプは自分がそうだと信じている)。また、相手国から報復があり、そうなれば世界貿易が損なわれるだろうと理解するのも特に難しくはない」(The Gloom, Boom & Doom Report マーク・ファーバー博士の月刊マーケットレポート2018年5月号)

と述べているが、米経済指標もインフレが加速されるといった兆候は見られず、逆にトランプ減税等の経済効果でバブルが延命してもおかしくない。

日足相場がリスクオン(楽観相場)に転換したと認識するシグナルは?

上記のように強弱感の入り混じる米国市場だが、短期的にはゴルディロックス相場が復活していると言ってよいだろう。しかし、金利の上昇で株価の現在価値が割り引かれているので、好決算でも昨年のような大幅上昇は期待できないであろう。

日足相場がリスクオン(楽観相場)に転換したと認識するシグナルが、筆者がVIX指数に点灯させている赤のシグナルだ。このシグナルはファンドとの規約上、計算式を公開することはできないが、レポートではこれから折に触れて紹介していきたい。

S&P500とVIX指数現物の推移(日足)

楽観相場への転換シグナル(赤)が点灯

下段:1日ATR(赤)と14日ATR(緑)

出所:石原順

米ドル高は一時的か?

「一方、貿易戦争の脅威から恩恵を「一時的に」受ける可能性が高い資産クラスもある。米ドルだ。もっとも、貿易戦争で貿易赤字を是正しようという米国のような国にとってドル高は、まさに逆効果といえる。米国の愚かな経済政策による、もうひとつの意図せぬ結果だ。それでも、突発的なドル反発は大口・小口投機家が望んでいたことではないだろう。そして、そのきっかけとなったのが貿易戦争の議論であったかもしれない」(The Gloom, Boom & Doom Report マーク・ファーバー博士の月刊マーケットレポート2018年5月号)

というのが、マーク・ファーバーのドルに対する見方である。

ドルインデックス先物(日足)

下段:21週ボリンジャーバンド±1シグマ(緑)

出所:石原順

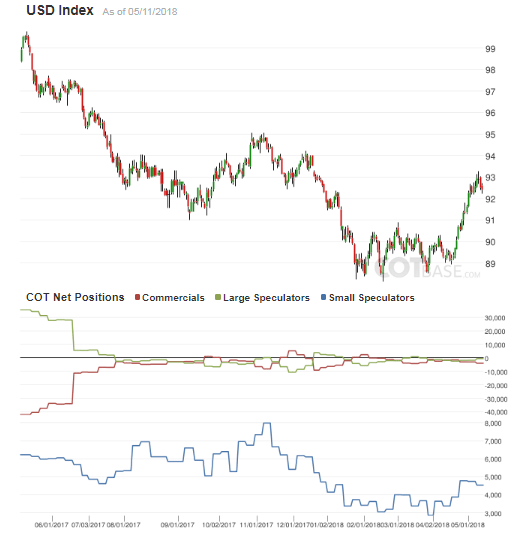

COTレポートでドル相場を読む

COTレポートを見ればわかるが、4月半ばからのドル(インデックス)の上昇は、ドルを売っていた投機筋がドルを買い戻し(ここ数週間で損切りやポジション解消)、ポジションを中立にしたことにより起こった現象である。小口投機筋のポジションが積みあがっても回転が効いているうちは問題ないが、相場が逆方向に動くとポジションの投げや踏みが出て大きく動く。

COTレポート ドルインデックス

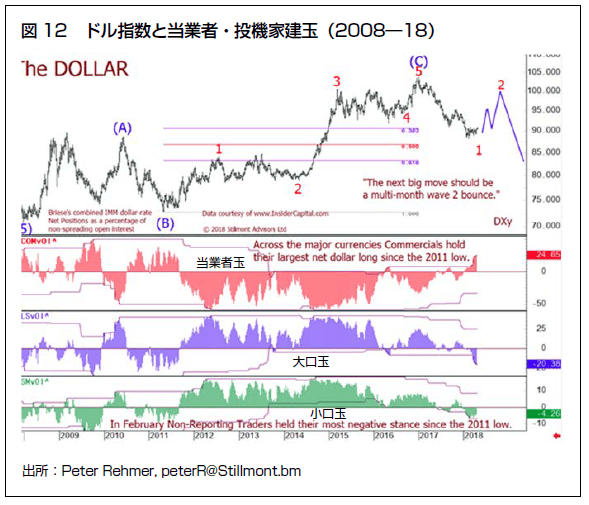

Stillmont Advisors Ltdの「ドル指数と当業者・投機家建玉(2008―18)」をみても、同じことが言えるだろう。Stillmont Advisors Ltdのエリオット波動分析では、投機筋の買戻し一巡後もドルインデックスの100辺りまでまだドル高は続くが、その後は急落するパターンを予想している。

ドル指数と当業者・投機家建玉(2008―18)

出所:The Gloom, Boom & Doom 「マーク・ファーバー博士の月刊マーケットレポート」2018年5月号(国内レポート代理店パンロ―リンクの許可を取って掲載)

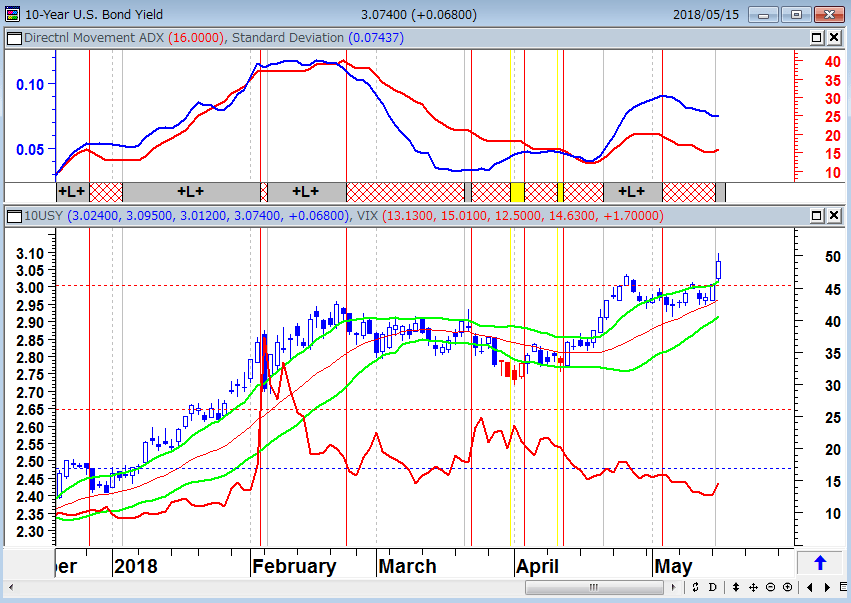

複数の為替運用者の話では、「今後、ドルがさらに上がるには、金利が上がってもVIX指数が上がらないことが必要になる」という。「良い金利上昇のうちは、ドルも上がる」ということであろう。しかし、ドルインデックスが100を超えてきたら貿易赤字削減を目指すトランプがさすがに黙ってはいないだろう…。

米長期金利とVIX指数の推移(日足)

下段:米長期金利とVIX指数(赤のライン)

出所:石原順

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。