<要約>

私たちの賃金は実質的には低下が続いています。皆さんも肌で感じ取っていることでしょう。物価を考慮した実質賃金は今年、1988年の水準をとうとう下回りました。

実質賃金が下がった大きな要因は、非正規雇用の拡大と正社員給与水準の低迷です。こうした雇用環境を背景にして、若者を中心に日本の家計はますます節約志向を強めています。

しかしその一方で、日本のいくつかの小売業大手は最高益を更新。海外で利益拡大を続けているだけではなく、消費マインドの冷え込む厳しい国内においてもしっかり利益を出しています。

こういった最高益更新企業に共通しているのは、徹底した低価格、あるいは、独自の付加価値の提供によって消費者から高い支持を得ている点です。

賃金水準は回復していない

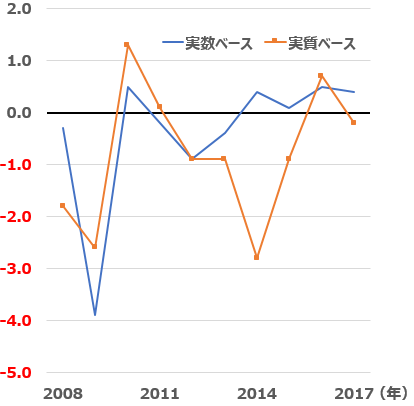

現金給与総額は2014年から連続して緩やかに上昇しています。現金給与総額とは、所定内給与、所定外給与、賞与などで集計される収入で、日本の賃金を計る指標となるものです。

ただし、物価を考慮した実質ベースでは低迷しています。2017年は前年比で0.2%減少しました(図1)。

これは、賃金の上昇率が物価の上昇率を下回り、実際の購買力が低下したことを意味します。実質ベースの賃金は過去の水準と比べても低いままです。

図1:現金給与総額の推移(前年比増減率)

出所:厚生労働省「毎月勤労統計調査」より楽天証券経済研究所が作成

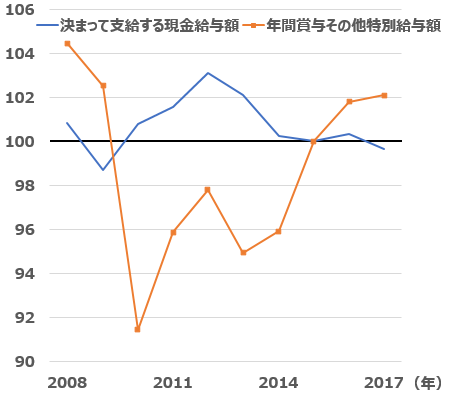

より長い期間で実質賃金の変化を見ると、2017年の実質賃金は1988年の水準を下回っています(図2)。

図2:実質ベースの現金給与総額の推移(2015年を100として指数化)

出所:厚生労働省「毎月勤労統計調査」より楽天証券経済研究所が作成

日本企業は非正規雇用を拡大することで賃金を抑えてきた

実質賃金はなぜ下がり続けているのでしょう。その要因は、非正規雇用者が増加していることです。

総務省の労働力調査によると、雇用者数(役員除く)全体における非正規雇用者数の比率は、2012年の35.2%から2017年は37.3%に拡大しています。

約30年前のデータをさかのぼると、さらに大きな変化があったことがわかります。

1984年2月には非正規雇用の比率は15.3%でした。約30年で、雇用構造が正規雇用から非正規雇用に大きく変化したことがわかります。

実質賃金が下がり続けている理由は、それだけではありません。正規雇用の実質賃金も停滞しています。

厚生労働省の賃金構造基本統計調査を基に実質ベースの給与額を算定すると、年間賞与その他特別給与額には回復の兆しが見られるものの、決まって支給する給与額(所定外労働給与を含む)は低迷が続いています(図3)。

図3:期間の定めがない正社員・正職員の実質給与額推移(2015年を100として指数化)

注:算定方法:各給与額/(2015年基準持家の帰属家賃を除く全国年平均消費者物価総合指数×100)

出所:厚生労働省「賃金構造基本統計調査、2015年基準消費者物価指数」より、楽天証券経済研究所が算定し作成

若者を中心に消費が抑制されている

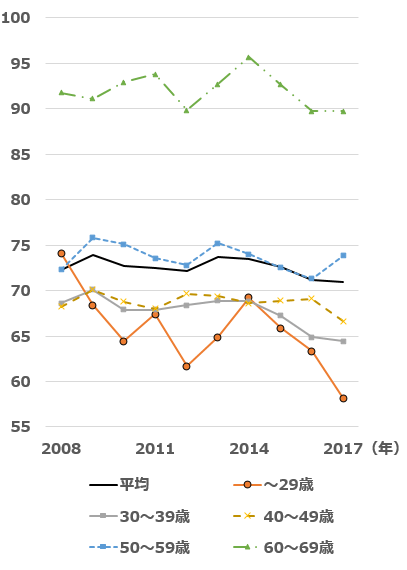

こうした厳しい所得環境を受け、日本の家計は支出を抑制し、節約に努めてきました。勤労者世帯の平均消費性向【注】は、ここ10年間を見ると2013年がピークで、その後、低下傾向にあることが総務省の家計調査統計よりわかります。

【注】消費性向

可処分所得(使うことができる所得)のうち、何%が消費支出に回されたかで、計測します。世帯の消費意欲を測る指標です。所得環境が改善すると、消費性向が上昇し、将来への不安が高まると、消費性向が低下する傾向があります。

消費性向の変化を、年代別に見てみましょう。世帯主の年齢別で、50~59歳の世帯の消費性向が堅調に推移しているのに対し、29歳までの世帯における低下が目立ちます。若者を中心に消費を抑制する姿勢が強まっていることがわかります(図4)。

図4:勤労世帯の平均消費性向の推移(2008~2017年)

家計調査統計で見ると、世帯主が29歳までの若者世帯は被服及び履物などへの支出を大きく減らしています。

2017年における1カ月あたりの被服、および履物支出額は8,453円となり、2008年の1万3,263円と比べて、4,810円も減少しています。

一方、食品への支出は、それほど大きくは減っていません。

2017年で1カ月当たり4万2,000円で、2008年の4万4,623円から2,623円しか減っていません。生きるために必要な食品の支出を大きく削ることは難しいようです。

ただし、食べ物については自炊をすることで支出を抑制しているとは言えません。

2017年の消費支出に占める外食の比率は11.5%で、2008年の10.7%よりも上昇しています。また、調理食品への比率も、2.7%から3.9%に上昇しています。

変動幅は異なるものの、外食および調理食品の比率の上昇はどの年代にも共通しており、日本の消費者は手軽さや時間の効率化に価値を見出す傾向があるとみられます。

さらに消費を取捨選択する時代へ

ベースアップによって現金給与が上昇しない限り、私たちが肌感覚から「所得が上昇した」と思うことは困難でしょう。とすれば、日本の家計は今後も節約意識を高く持ち、価値があると判断するもの以外への出費をしっかりと抑制していくでしょう。長期的に考えても、高齢化の進展に伴い収入の減少や医療費の負担に直面する世帯が増える可能性が高く、消費環境は楽観視できない状況です。

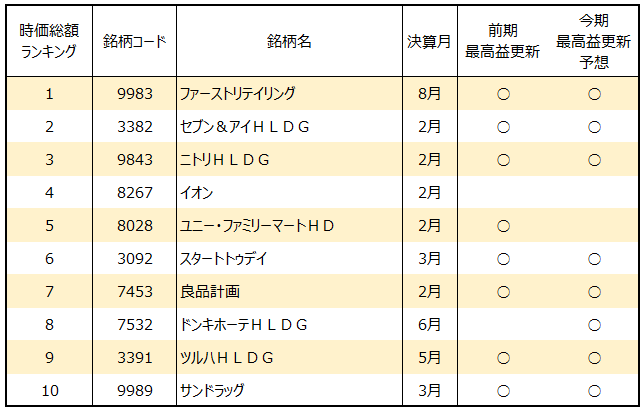

市場環境に反して、軒並み最高益を更新中の消費系企業

こうしたシリアスな消費環境ですが、日本の小売関連の大手企業は、軒並み最高益を更新しています。小売業の時価総額上位10社までを見ると、連結純利益が今期、最高益を更新すると予想されている企業が8社と好調です。

小売業の時価総額上位10社の最高益更新状況:連結純利益(前期実績および今期市場予想)

出所:楽天証券スーパースクリーナー、今期市場予想は、アイフィスコンセンサス予想 注:今期とは、2月決算企業は2019年2月期、3月決算企業は2019年3月期、5月決算企業は2018年5月期、6月決算企業は2018年6月期、8月決算企業は2018年8月期を指す。連結純利益とは、IFRS採用のファーストリテイリングおよびユニー・ファミリーマートHDは「親会社の所有者に帰属する当期利益」のこと、その他日本基準採用の会社では「親会社株主に帰属する当期純利益」のことである

最高益更新企業の中には、海外事業で規模を拡大させているところもありますが、国内事業で健闘している傾向があります。

そこには、日本の消費の構造変化をとらえて、しっかりと成長する姿があります。

例えば、先に述べた外食や調理食品のように、日本の消費者の欲求に応える商品やサービスを提供している企業が成長していると言えます。

日本の消費者の需要に応えている企業は、まず前提条件として、質の高い商品や安定したサービスを提供しています。それに加え、値ごろ感、利便性、独自性を訴求することによって消費者をひきつけています。

値ごろ感、利便性、独自性の何を重視しているかは、企業によって異なります。

例えば、ファーストリテイリング(9983)であれば、値ごろ感のある衣類を、新素材などの独自性も打ち出しながら消費者に提供しています。良品計画(7453)は、値ごろ感に加えて独自の世界観を消費者に提供しています。

セブン&アイHD(3382)やスタートトゥデイ(3092)は必ずしも値ごろ感で勝負しているわけではありませんが、その分、自宅から徒歩圏にあることや、ネット上で商品を自由に選べるという利便性を提供して、消費者をひきつけています。

今後はこうした企業を詳しく紹介していきたいと思いますが、次回は、日本のスーパーストア業界についてまとめます。スーパーストア業界は、低価格競争で苦しんでいるように見えますが、業績が堅調に推移している企業もあります。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。