誤解の多い「長期投資」

投資の世界では、「長期投資」の有効性について語られることが多い。筆者も、長期投資が有効であることに賛成するが、同時に、あれこれと誤解が多いのが長期投資でもある。誤解の中には、長期投資を過剰に賞賛する内容のものもあるのだが、その内容が正しくないために、長期投資をかえって胡散臭い物として印象づけてしまうような残念な話が時々あるのだ。

たとえば、「20年」の長期投資の安全性・有利性を示すのに、過去60年のデータを持って来て、「60年の中には20年が41回あるが、41回の投資期間のうちにマイナスになったものは一つもない。長期投資が安全で有利であることは、データで証明されている」と言い張るような意見だ。

実際には、60年の中には独立している「20年」は3つしか含まれておらず(その他のデータはお互いに重なりを持っている)、たとえると「この地は3日間晴れていた。どの24時間を取っても晴れであった。データにより、明日も一日中晴であることが確実だ」という程度のことを言っているに過ぎない。もちろん、実際には晴れるかも知れないし、そうでないかも知れない。判断するにはデータ不足だ。

長くてもたかだか200年程度の株式市場のデータをもって、長期投資の有効性を「証明する」のは土台無理筋だ。「データによって証明」あるいは「データによってほぼ確実」などと根拠の乏しいことを言いつのると、長期投資が却って怪しいもののように印象づけられてしまうのではないかと心配だ。

長期投資の有効性は、「論理的な期待」に過ぎない。冷たい言い方で恐縮だが、有利だと思ってそれに賭けてもいいと思う人が賭けたらいいだけのことなのだ。そして、筆者個人はと言えば、「賭けてもいい」と思っている。

長期投資をまとめたフレーズ

長期投資で重要な考えを以下の5つのフレーズにまとめてみた。何れも、文頭は「長期投資で、」である。できれば声に出して読んでみて、納得して共感するか、違和感を覚えるか試してみて欲しい。

順に説明しよう。

1.長期投資では、お金を長く働かせる

そもそも「投資」をどう考えるのかが問題だが、「お金は働いて稼ぐものであり、投資とは自分が持っているお金を働かせて、経済活動に参加して稼ごうとする行為だ」と考えておくのがいいと思う。

こう考えておくと、「働くこと」を重視する日本人の価値観に投資の居場所を作る事ができる。「投資は、働かずに稼ごうとするいやしい行為だ」との誤ったイメージを払拭する上でも望ましい。

また、株式・債券・不動産など様々な形で「資本」を提供してリスクを取って生産活動に参加し、利益を上げようとする「投資」のリスクテイクと、ゼロサム・ゲーム的なリスクを取る「投機」のリスクテイクの差を理解するための基礎につながる(注:「投機」のリスクテイクは、倫理的に悪い訳ではなく、ただ資産形成には論理的に少々不利なのだと考えられる)。

投資の本質がお金を働かせることだとすると、長期投資は、お金をより長い時間働かせて、より多く稼ごうとする行為だと理解することができる。

あわせて、投資の本質を、「売り買いすること」ではなく、株式等の形で資本を「持っている状態のこと」だとイメージしてもらえるとより良い。

2.長期投資で、成長に賭けるのではない

投資では、対象となる企業や経済の「成長」に賭けているのではない。対象が成長しなければ儲からないと考えている投資家が少なくないが、投資のリスクを負担することに対するリターンの源泉は、資産の価格形成にある。

成長率を均一とする時に、あるべき資産価格の一般的な形成は以下の式で説明できる。

【資産価格形成の理論式】

資産価格=利益/(割引率−成長率)

割引率は、リスクフリー金利とリスクプレミアム(リスクを負担することに対する追加的な利回り)の合計で構成されると考えられる。

株式であれば、同じ予想利益に対して、高成長が予想されれば株価が高く形成されるし、成長率が低く予想されれば株価は低く形成されているはずだ。どちらに投資しても、リスクフリー金利+リスクプレミアムのリターンが期待できる。

このテーマは、本連載でもすでに何度か取りあげているが、投資家が論理的に期待すべきなのは、投資対象の成長率ではなく、資産価格形成に含まれるリスクプレミアムなのである。株価が正しく形成されているとすると、成長率の低い国の株式に投資することもなんら不利ではない。「信じる」、より正しくは「期待する」とすれば、経済成長・利益成長ではなく、マーケット(の価格形成)のほうだ。

3.長期投資で、リスクは縮小しない

「長期投資ではリスクが縮小する」とする説明は誤りである。長期投資に関する「贔屓(ひいき)の引き倒し」の類いの一つに見える。この誤りが長年なかなか払拭されない理由は、おそらく世界的な投資啓蒙の名著「ウォール街のランダムウォーカー」(バートン・マルキール著、井手正介訳、日本経済新聞出版社)が原著11版に至っても、不適切な説明をしているからだろう(翻訳書では434ページ以下の説明)。

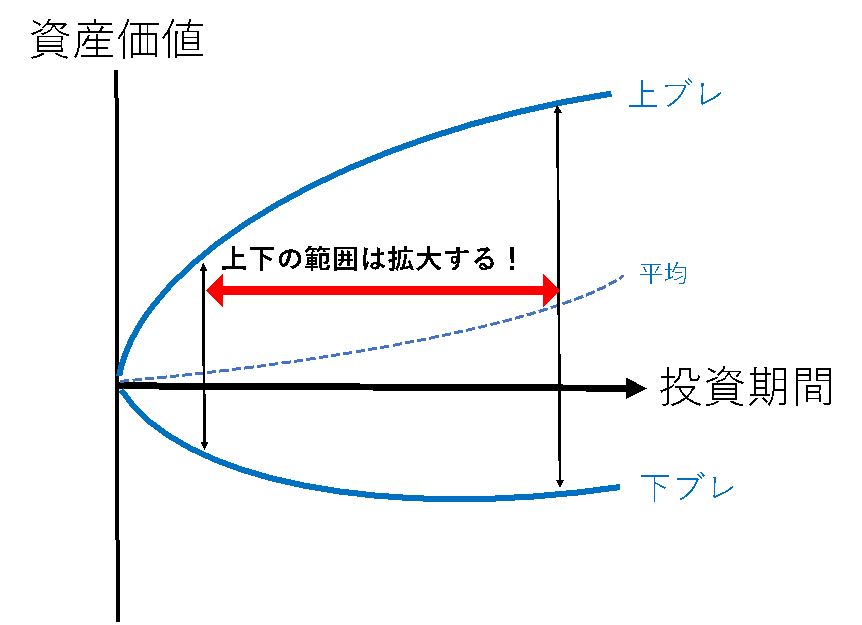

「投資期間が長期化すると、リスクは拡大する」が正しい認識だ。そして、この場合、リスクは運用資産の価値の不確実性(例えば、上下のブレ幅)で捉えることが正しい。ただし、資産価値の期待値(予想される平均)は投資の長期化で増加して行く。投資が長期化するとリスクが拡大するとしても、期待される収益も拡大する。以下、簡単に図にしてみたので、これを眺めて納得していただけるとうれしい。

【長期投資のリスクとリターンの概念図】

大まかにいって、長期投資は有利でも不利でもない。短期投資が有利だとするするのなら、その有利さを長期に積み重ねているのが長期投資だ。現実には、長期投資は短期投資に対して、売買コストの節約や課税を繰り延べした複利運用などの点で優位性を持つことが多い(ウォーレン・バフェット氏の優れた運用成果の理由の重要な一部でもある)。

4.長期投資で、現状はよく見るべきだ

ポートフォリオの調整コストが十分小さいなら、投資期間が長期であっても、運用の内容を現実に合わせて調整することが可能だし、適切でもある。

実名をあげると気の毒なので名を伏せるが、年金基金の運用計画策定などで、たとえば想定運用期間を20年として、20年間の平均を予想して資産配分計画を組むようなケースがあるが、これは愚かだ。相当に大規模なポートフォリオであっても、数年掛けると相当程度に姿を変えることができる。

たとえば、「国内債券」は金利上昇リスクが一定程度あるにも関わらず期待リターンがほぼゼロだとすると、当面組み入れることが有利な資産だとは言えまい。20年間ポートフォリオを固定する前提で、国内債券の利回りを例えば2%などと想定するのは全く不適切だ。将来のあやふやな「希望リターン」よりも、現実の「利回りゼロ」を見るべきだ。

個人投資でいうと、長期投資を前提としてバランスファンドを個人にすすめるアドバイザーを見かけるが、債券部分を減額した投資額で内外株式の組み合わせへの投資をすすめる方が適切だろう。債券部分にまで手数料を払わせるのは不親切だ。説明すると簡単にわかる事を説明せずに、「投資の初心者には、バランスファンドがわかりやすい」などと顧客あるいは投資初心者を「難しいことがわからない人」に祭り上げるのは止めたほうがいい。失礼であろう。丁寧に話すと簡単にわかることだ。この程度の親切は手抜きしないほうがいい。

5.長期投資でダメなものは短期投資でもダメ

仮に20年を長期投資、2年を短期投資としよう。2年で投資する場合に、今後の2年が、今後20年の中でどのような局面に当たるのかを確信を持って予想できる投資家はほとんどいないだろう。

投資家にできる事は、投資期間が2年であっても、おおむね20年間の投資で良さそうなものを持って、次の2年が「良い2年」であることを祈ることだけだ。

運用における長期と短期の差は、実はここでも取引コストの差にあって、仮に片道1%の取引コストが売買に掛かるとすると、コストがリターンに与える影響は2年間持つ人は年当たり1%のマイナスであるのに対して、20年間持てる人は0.1%のマイナスで済む。つまり、取引コストを込みにした期待リターンが、長期投資が可能である場合の方が高くなる場合があることが、投資期間の長短が最適な運用に与える差になる。

たとえば、小口の資金をノーロード(購入手数料ゼロ)の投資信託に投じるような場合、長期投資と短期投資で持つべきポートフォリオはほとんど同じだ。つまり、長期投資に向かない商品は、短期投資にも不向きなのだ。

金融庁は「長期・積立・分散投資」を標榜して「つみたてNISA」の制度を作り、「長期投資に向いた商品」との名目で投資対象を限定したが、この対象にならないような商品は、短期投資にも向いていないのだ。金融庁は、いまだそこまで言っていないようだが、本欄の読者には「長期でダメな商品は、短期でもダメ!」と申し上げておこう。ご参考にされたい。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。