異次元緩和の副作用

前回は日銀の黒田体制の5年を振り返りました。異次元金融緩和によって経済は改善し、株は上昇しました。しかし、いい面ばかりではありません。

今回は、金融政策による副作用と次の5年間の想定されるシナリオについて考えてみたいと思います。

懸念され始めている副作用は次の3点です。

第1点は、黒田総裁も言及していますが、低金利政策によって地域金融機関の収益に影響を及ぼしていることです。

さらに黒田総裁は「もう少し長い時間が経つと、(金融仲介機能に)影響が出てくる恐れがあるので、十分注意したい」とも述べています。4月19日に日銀が公表した「金融システムリポート」でも、金融機関は収益力低下だけでなく、低採算融資が増えているため体力が弱まっていると指摘しています。

また、低金利政策の影響を受けているのは金融機関だけではありません。生命保険や年金などの機関投資家も低金利環境によって運用に苦労している状況が続いています。

第2点は、日銀が大量に国債を買い入れたことによって、政府の財政規律が緩む懸念があることです。日銀の国債保有残高は、この5年で125兆円から450兆円に増加しました。現在の低金利政策が続くと政府は低い金利で国債を発行でき、日銀が国債を買い入れることによって借金に対する抵抗感が小さくなり、財政規律が緩む懸念があります。実際に政府は昨年、財政再建目標を先送りしました。

第3点は、ETF(上場投資信託)を通じた日銀の株式買い入れによって、市場の価格決定にゆがみが生じていることです。

日銀が年6兆円のペースで買い増しているETFの残高は3月末で24兆円(うち株の上昇による含み益5兆円)となり、5年前の12倍に膨らんでいます。日銀は日本株全体の4%弱を持つ巨大な株主となり、また、主体別売買動向では累計買越額で海外勢と逆転し首位となっています。

アベノミクス相場が始まった2012年11月以降の外人投資家の日本株の累計買越額は、2015年5月のピークで20兆円強となっていましたが、2018年3月末では12兆円となっています。

日銀のETF買いが海外勢の剥げ落ちた分を穴埋めしているかっこうとなっています。日銀のETF買いによって現在の株価が維持されているのかもしれません。

今後の想定される3つのシナリオ

これらの副作用を抱えながら、黒田総裁2期目の政策シナリオとしてはどのようなシナリオが想定されるでしょうか。

「金融緩和継続」「追加緩和」「緩和縮小を含めた出口戦略開始」の3つですが、景気と物価の状況を勘案すると、次のようなシナリオが想定されます。

(1)景気は徐々に上向くが、物価は2%に達しない場合

→ 金融緩和を継続

(影響)長期化すれば、金融機関の収益低迷、生保や年金などの運用悪化が続く

(2)景気が腰折れし、物価2%が遠のき、再び低下していく場合

→ 追加の金融緩和を実施

(影響)一段の金融緩和は、金融機関の収益悪化など副作用が拡大

(3)景気が回復し、物価2%を達成する場合

→ 出口戦略を検討、実施

(影響)日銀保有の国債やETFの売却で金利上昇や株安、円高が生じ、景気が悪化

出口戦略を誤ると市場は混乱

これら3つのシナリオの中で、市場が混乱する恐れがあるのは3番目の「出口戦略」のシナリオです。

黒田総裁が3月に2%の物価目標時期について、「2019年度頃には2%程度に達するとみている。当然のことながら出口をそのころ議論することは間違いないと思う」と、初めて出口戦略の時期について発言しました。

このとき、長期金利は上昇し、株安となり、円高となったために、それ以降、黒田総裁は慎重な言い回しになりました。しかし、総裁の胸の内は変わらないと思いますので、この時期については留意しておく必要があります。

ただ、実際にそのとおりになるかどうかはわかりません。ある分析によると、物価はドル/円相場と半年から1年遅れて連動するという見方があります。ドル/円は昨年後半から円高に推移しており、年始から5円以上円高に動いているため、今年の後半から物価は鈍化してくるかもしれません。

こうなれば、シナリオとしては(1)か(2)となります。貿易摩擦が終わらず、世界景気が低迷すれば日本にも影響が波及し、(2)のシナリオの可能性が高まってきます。黒田総裁の胸の内のようにはいかない世界となるかもしれません。日本の物価の低下は円高に動く可能性があるため注意が必要です。

出口への隠しトビラ

一方で、2019年度を待たずに出口への動きが始まりつつあるのではないかとの見方も出てきています。日銀の量的緩和縮小が「ステルス・テーパリング」という形ですでに始まっているという見方です。「ステルス・テーパリング」とは「ひそかに進める緩和縮小」という意味合いです。

年80兆円目途の日銀の国債買い入れが、年50兆円を割れてきたことを受けてこの見方が意識され始めてきました。「ステルス・テーパリング」は株式市場でも意識され始めてきています。「日本株の下落率が0.2%を超えたら日銀が買う」という経験則が、ここのところ不発の日が続いていることから市場に思惑がちらつき始めたようです。

現実には、物価が2%に達していないことから、これまでの政策を変更することはないと思われますが、「年80兆円めどの国債買い入れ」と「実際の買い入れ額」とのかい離が広がりすぎているため、「目途」を縮小するのではないかとの市場の思惑はなかなか消えそうもないようです。

このことから、4月26~27日の日銀金融政策決定会合では、実際の買い入れ額からかい離した80兆円目途を維持するのかどうか、このような観点からも注目する必要がありそうです。

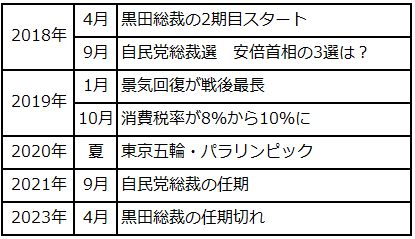

今後5年の主なイベント

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。