前回の「入門!投資における債券の活用法(前編)」では、債券についての基本的な内容を解説した。この後編では、個人向け国債や投資信託などについて、商品設計や投資方法をより具体的に紹介しよう。

- そもそも債券とは?(前編)

- 債券の価格はどうやって動く?(前編)

- 債券に投資をする2つの方法(前編)

- 個人向け国債への投資

- 投資信託への投資

4.個人向け国債への投資

「超低金利の預金よりも少しでも利率(金利)が高い商品を選びたい、でも安全資産として元本は減らしたくない」という要望は多いのではないだろうか。そのような元本が保証される商品で、銀行預金より利率が高く、一般の投資家でも気軽に購入できるのが「個人向け国債」だ。

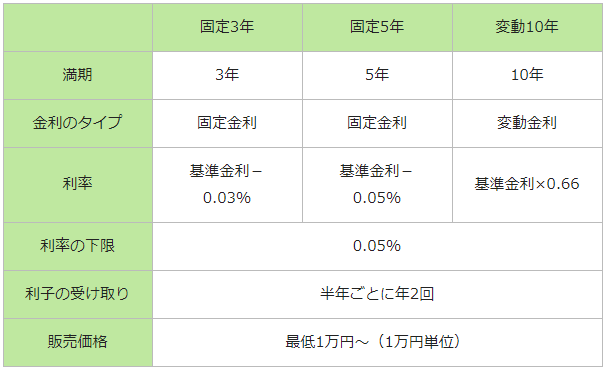

個人向け国債は、満期(投資した元本金額が返ってくるまでの期間)が3年、5年、10年の3種類ある。「満期までお金を引き出せないのでは・・・」と心配になるかもしれないが、発行日から1年経過すれば、1年分の税引き後の利息を差し引かれるだけで元本金額(購入した金額)が戻ってくる。

気になる利率は、基準金利から一定分を差し引かれた値となり、下限が年0.05%と決められている。現在の超低金利下では、全ての個人向け国債の利率が下限の年0.05%となっている(2017年11月現在)。

個人向け国債の商品比較(2017年11月現在)

利率が年0.05%ということは、100万円投資すると年間に受け取る利息は500円。大きいとはいえないものの、それでも銀行普通預金の利率である年0.002%(100万円投資すると利息20円)よりはマシだろう。

さらに、将来の金利上昇リスクにも対応できるのが、金利市場実勢に合わせて半年ごとに利率が見直される「変動10年」だ。金利上昇局面でも自動的に購入した個人向け国債の利率が変更されるので、安全資産として長期で保有するのに向いている商品といえるだろう。

どこで購入できるか

個人向け国債は多くの金融機関が取り扱っている。インターネット上で購入できる証券会社もあるので、財務省のこちらのページで確認するとよいだろう。

個人向け国債は原則、発行日の前月に募集期間が設定されていることから、この期間内に取り扱い金融機関経由で応募・購入することができる。

5.投資信託への投資

「債券を個別に買うほどまとまったお金はないけれども、色々な債券に分散して投資をしたい」という投資家には、債券の投資信託へ投資するという方法がある。

主な債券の投資信託としては、国内債券に投資するもの、外国債券に投資するもの、新興国債券に投資するものがある。また、あらかじめ定められた割合に従って投資をするバランス型ファンドでは、構成する資産のなかに国内債券や外国債券が含まれていることが多い。

投資信託は保有することに対する運用管理費用(信託報酬など)が日々かかるが、このコストをできるだけ低くするために、投資信託の一種であるETF(上場投資信託)に投資するという方法もある。

債券の投資信託は運用方針によって数多くのタイプがあるが、投資を始めたばかりの人でも分かりやすいよう、ここでは債券の指数(インデックス)に連動するように設計された投資信託(インデックス型投資信託)を紹介しよう。

国内債券

日本における債券(公募固定利付債券)の投資で用いられる代表的な指数の1つが、「NOMURA-BPI総合(NOMURA-ボンド・パフォーマンス・インデックス総合)」だ。

NOMURA-BPI総合は、野村證券金融工学研究センターが公表している指数で、1986年から算出されている。構成銘柄および比率は、日本国債82.2%、地方債6.7%、事業債5.5%、政府保証債2.9%、MBS1.3%、その他の債券1.4%となっている(2017年10月末時点、野村證券より)。

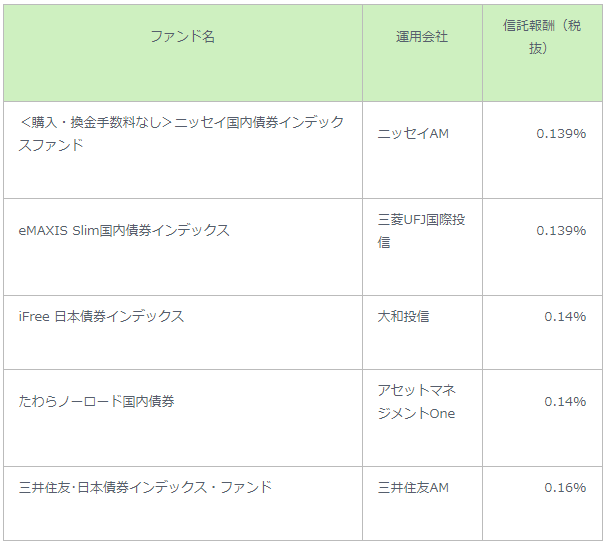

このNOMURA-BPI総合に連動するように運用されているインデックス型の投資信託のうち、信託報酬が0.20%以下の主なものは次のとおり。

インデックス型投資信託

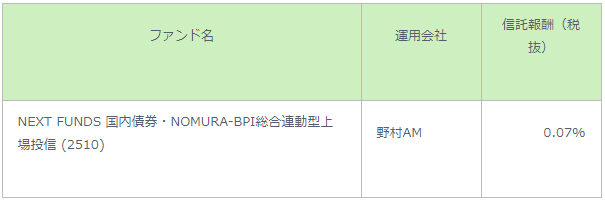

2017年12月11日には、NOMURA-BPI総合に連動する初めての国内債券ETF(上場投資信託)となる、NEXT FUNDS 国内債券・NOMURA‐BPI総合連動型上場投信 (2510) が上場する。

ETFとは、証券取引所に上場する投資信託のこと。投資信託に比べて運用管理費用(信託報酬など)が低い傾向があり、かつ株式と同様に取引時間中であればいつでも売買ができる。また、今回上場する債券ETFはNOMURA-BPI総合に連動することを目指しているため、このETFの値動きを見ることにより、国内債券市場全体の動きをリアルタイムでチェックできるようになる。

国内ETF

外国債券

外国債券(現地通貨建の投資適格固定利付ソブリン債)の投資で用いられる代表的な指数の1つが、「Citi世界国債インデックス(WGBI)」だ。WGBIは投資家の間では「ウィグビー」の愛称で呼ばれている。

WGBI はロンドン証券取引所グループのFTSE Fixed Income LLC が算出しており、世界23ヵ国のソブリン債(各国政府または政府関係機関が発行または保証している債券のこと)をカバーしている。

構成銘柄および比率は、米国債34.4%、欧州各国債33.1%、日本国債19.8%、英国債5.6%、その他の債券7.1%となっている(2017年10月末時点、Citi WGBIファクトシートより)。

日本で投資できる内国籍の投資信託やETFは、Citi WGBIから日本を除いて円建てにした「Citi世界国債インデックス (除く日本、円換算)(Citi Non-JPY WGBI)」を連動指標としている。これは日本の機関投資家が国内債券に投資する際、NOUMURA-BPI総合などの国内指数に基づいて運用することが多いため。

なお、日本から外国債券へ投資する際には、債券本来の値動きだけでなく、為替の変動からも影響を受けることに注意が必要だ。為替の変動リスクを避けたい場合は、「為替ヘッジあり」のファンドを選ぶとよいだろう。

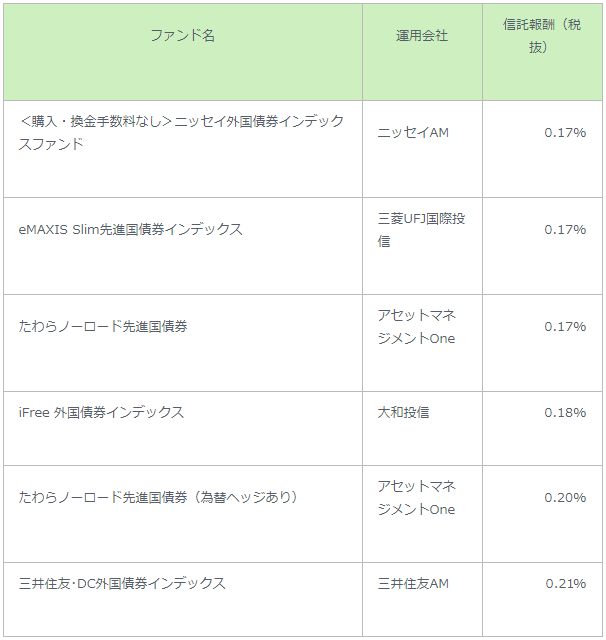

このCiti WGBIに連動するように運用されているインデックス型の投資信託のうち、信託報酬が0.25%以下の主なものは次のとおり。

インデックス型投資信託

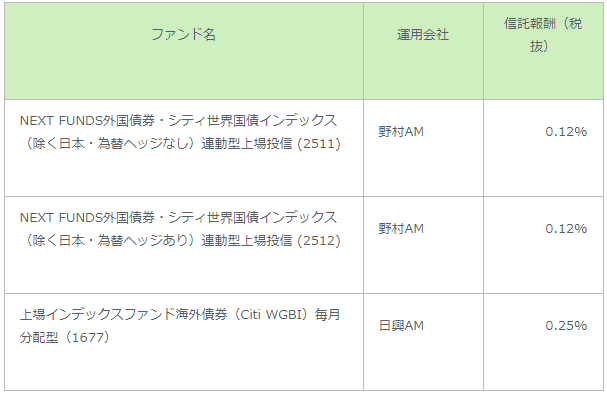

2017年12月11日には、Citi WGBI(除く日本)に連動する国内ETFとして、以下の2銘柄が上場する。

- NEXT FUNDS外国債券・シティ世界国債インデックス(除く日本・為替ヘッジなし)連動型上場投信 (2511)

- NEXT FUNDS外国債券・シティ世界国債インデックス(除く日本・為替ヘッジあり)連動型上場投信 (2512)

今回上場される2種類のETFは、信託報酬ベースでは既存の投資信託を含めて最も低コストとなることから、円建てで効率的に分散投資を実践するための有力なツールの1つとなるだろう。

国内ETF

バランス型ファンド

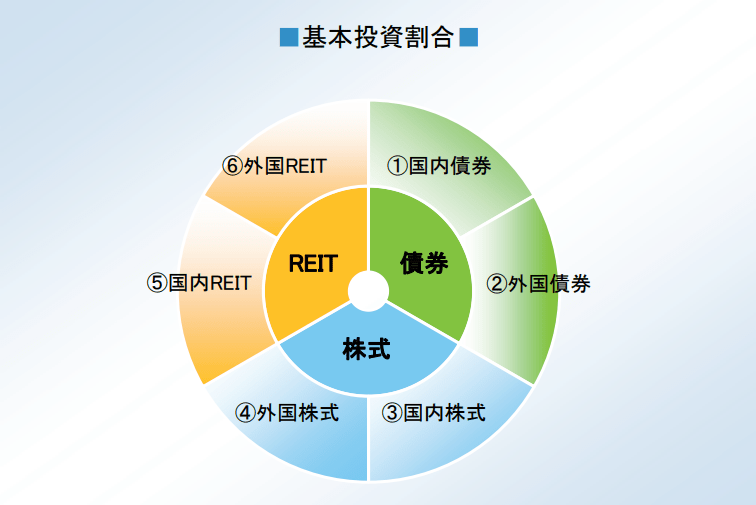

個別の投資信託やETFを購入する場合、自身の資産全体(ポートフォリオ)のうち、どれだけの割合を国内債券または外国債券に振り分けるべきかを考える必要がある。

とはいえ、「債券にどれだけの割合を振り分けるべきか自分では決められない」という人も多いだろう。そうしたときに投資の候補となるのが、「バランス型」と呼ばれる投資信託だ。

バランス型は、複数資産に定められた割合で投資をするタイプの投資信託。たとえば4資産均等型であれば、購入する際、国内株式、先進国株式、国内債券、先進国債券に25%といったように自動的に割り振って投資をしてくれる。

バランス型で投資される債券は、国内債券であればNOMURA-BPI総合、外国債券であればCiti WGBI(除く日本、円換算)への連動を運用目標とするものが多い。

バランス型の投資信託は購入してしばらく経つと、市場の動きに合わせて各資産の価格が変わり、資産配分の割合が変わってしまう。当初決めていた資産配分に戻すには、定期的に売買(リバランス)する必要がある。バランス型では、一定期間ごとにこのリバランスを自動的に行ってくれる。

さらに年齢やリスク許容度に合わせ、資産配分の割合を最適化したバランス型の投資信託もある。各社が様々なバランス型投資信託を運用しているので、手軽に分散投資を実践したい、リバランス等の手間を避けたいという人は検討してみてもいいだろう。

どこで購入できるか

投資信託は、その商品を販売している金融機関(証券会社や銀行など)に申し込むことで購入できる。どの金融機関が取り扱っているかは、投信総合検索ライブラリー、モーニングスター、投信まとなび等で確認できる。

投資信託の最低投資金額は金融機関によって異なる。オンラインの証券会社では100円から可能なところもある。また、一定期間(毎月など)ごとに一定額を自動的に購入する積立投資ができるところもある。

ETFは、株式を購入する場合と同じ方法で、証券会社経由で投資家自身が発注する。ほとんど全ての証券会社が取り扱っており、証券取引所が開いている時間であればいつでも発注できる。指値や成行といった注文の指定も可能だ。最低購入金額は銘柄によって異なるが、多くの銘柄が2万円以下となっている。

まとめ

超低金利下において、少しでも利率のいい安全資産に投資をしたいという人には、元本が保証される個人向け国債は候補の1つになるだろう。10年変動であれば将来の金利上昇リスクにも備えることができる。個人向け国債は多くの金融機関で購入することができるので、「投資は始めたいけれども値段が下がるのが怖い・・・」という人には最初の一歩としてちょうどよいかも。

債券の投資信託は、国内債券、外国債券に投資するものなど、様々な種類がある。元本の保証はないが、他の資産と組み合わせて長期の分散投資をすることにより、投資効率を上げることができる。また投資信託であれば少額からの積立投資ができることも魅力的だ。よりコストを重視するのであればETFに投資をするというのもよいだろう。

債券の投資環境としては、2017年11月現在、米国や欧州の中央銀行が利上げに動いていることもあって必ずしもよいとはいえない。とはいえ、リーマンショックのときのように、株式の相場はいつ何が起きるかわからないもの。長期の資産形成を目指すのであれば、分散投資の一環として、資産の一部を債券で保有するというのも検討してみてはいかがだろう。

(東証マネ部!編集部)

記事提供元

▼前編はこちら

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。