貿易戦争勃発の懸念と政局の不透明感は、日本株式会社の収益のファンダメンタルな回復を妨げる要因になっていない。実際、日本企業の業績は米国企業のそれをはるかに上回るペースで伸びている。過去5年間、 S&P 500の企業の一株当たり利益(EPS)は24%増加したが、TOPIX の構成企業のEPSは2013年3月の51円から2018年3月には120円まで増え、実に135%の成長となっている。重要なことは、日本企業の業績回復の約3分の2は売上高が伸びたことが要因であったが、景気循環サイクルと為替レートも追い風となった。これは、日本企業全体の固定費用が高いために経営レバレッジが高くなっていることが原因である。

企業収益成長の見通しは依然としてポジティブであると当社ではみている。予想収益のコンセンサスはすでにかなり慎重な数字になっており、4カ月前のTOPIX構成銘柄の2018年度(2018年4月~2019年3月)の一株当たり利益(EPS)の予想成長率は13%増であったが、現在は、売上高の伸び約3.5%増、為替レート105円/ドルを前提として4.5%増まで下がっている(ブルームバーグ予想参照)。

当社は、コンセンサスを上回る売上高の伸びによってEPS 15%増は達成できるとみている。昨年の売上高の伸びは6.5%増であった。グローバル経済が大きく後退しない限り、コンセンサス予想である売上高の伸び3.5%増はあまりにも保守的な数字であるように思える。

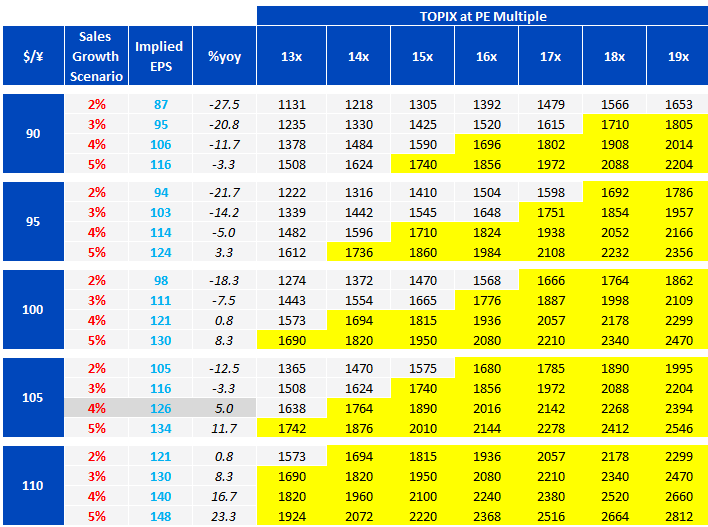

下記の表はそれらを全てまとめたものである。売上高の伸び率、為替レートそして1株当たり利益率(PER)の組合せによって導かれるTOPIXの適正レベルを示したものである。現在は売上高の3.5%増と為替レート105円/ドルがコンセンサスになっている。これをベースにして現在のTOPIXのレベルから逆算するとPERの「適正レベル」は13.5倍となる。過去数十年のPERのレンジは13~19倍であり、すなわち、PERベースでみた現在のバリュエーションは、売上高と為替レートを非常にコンサバティブな(と当社が考える)数値でみたとしても、ほぼ下限近辺にある。

ここで伝えたいことは簡単だ。現在の日本株はここしばらく見ない程の魅力的なバリュエーション水準にあり、その試算の前提条件になっている売上高が慎重に見積もられていることを考えれば、円高の脅威が過度に恐れられていると言える。すなわち、仮に為替が1ドル100円になり、昨年6.5%増であった売上高の伸び率が今年4%増に減少したとしても、PERがその過去10年間の平均である16倍に戻ると仮定すれば、TOPIXの「適正レベル」に対して依然として約14%の上昇余地があるとの計算になる。

重要なトリガーポイントは次の決算発表期にやってくるはずであり、4月末までにははっきりするであろう。当社では、企業が保守的な収益予想を立てていることで晩夏から初秋にかけて上方修正が相次ぐ展開になると予想している。

TOPIXの企業収益と公正価値(為替レートと売上高の仮想条件による試算)

特段の注記がない限り、データの出所はブルームバーグ(2018年3月26日現在)

2018年3月27日 記

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。