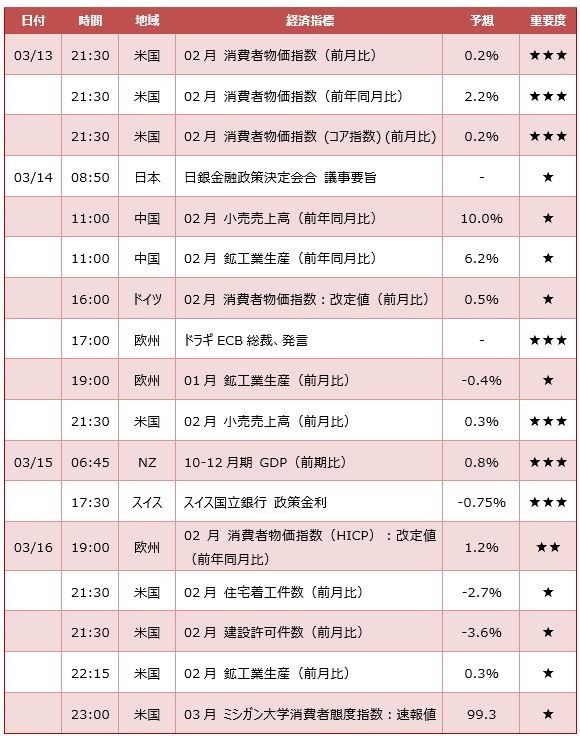

今週の注目指標は、米国の消費者物価指数(13日)と小売売上高(14日)です。21日にFOMC(米連邦公開市場委員会)の会合を控え、是非とも確認しておきたい重要なデータです。FOMCが来週利上げする確率は8割を超えています。消費者物価指数や小売売上高が多少弱くとも見送りになることはないでしょうが、マーケットの関心はすでにその先に移っています。FRBの利上げはあと2回なのか、あるいはそれ以上の可能性を考えるべきか、ということです。

先週の2月雇用統計は、非農業部門雇用者数が2016年7月以来の大幅な伸びとなって、米景気の力強さを示しました。しかし、パウエルFRB(米連邦準備制度理事会)議長は、「労働市場に過熱感が感じられない」と心配しています。雇用が増えても、給料が上がらなければ(平均時給の伸びは予想を下回りました)、消費意欲は高まらず、物価も上がらない。したがって、FRBが利上げを急ぐ理由もありません。その意味で、今週の消費者物価指数と小売売上高が重要になるわけです。2月の消費者物価指数は前月比低下の予想。一方で前月マイナスに落ち込んだ小売売上高は、リバウンドが期待されています。

その他、2月住宅着工、2月建設許可件数、2月鉱工業生産、そして3月ミシガン大学消費者態度指数が発表されます(いずれも16日)。

欧州では、ドイツと欧州の2月消費者物価指数の発表があります(14日、16日)。

ECB(欧州中央銀行)の声明文から量的緩和の拡大を示す文言が削除されていたことで、ECBが「緩和バイアス」をさらに弱めたとの期待が高まりました。しかしドラギ総裁は、声明文変更は、文言を挿入した2016年当時と今の状況の変化に対応した結果であって、今後の政策見通し、いわゆる「『フォワードガイダンス』ではない」として、緩和縮小に慎重な姿勢を維持しています。

SNB(スイス国立銀行)は、政策金利を現行の-0.75%に据え置く予定(15日)。ECBの緩和縮小が予定通り実行されるならば、SNBは今年の12月に利上げを実施すると考えられています。

オセアニア地域では、NZの10~12月期GDP(国内総生産)が発表されます(15日)。前期比0.8%の予想(前回0.6%)で、NZの経済成長が拡大傾向にあることを示すでしょう。

日本では、日銀が1月22日、23日分の日銀会合の議事要旨を公表(14日)。日銀は、政策金利とYCC金利の据え置きを継続しています。

今週のこの指標を見逃すな!注目イベント

<お知らせ>

ご愛読いただいておりました連載「FXデイリーチャート」と、連載「デイリー為替情報」が合体し、2018年3月19日よりリニューアルしました。

新連載「毎ヨミ!為替Walker」はこちら

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。