VIXショートタームETN暴落のてん末

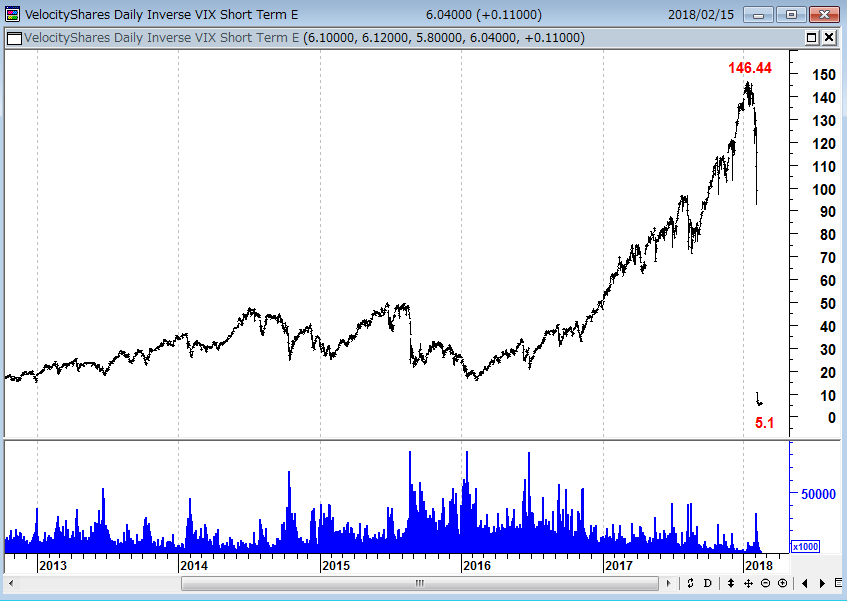

下のチャートは、今回の2月5日のVIX指数(恐怖指数)の急騰で取引停止となったベロシティシェアーズ・デーリー・インバースVIXショートタームETN(XIV)の日足である。株式市場のいいとこ取り相場(好意的反応の繰り返し)が原因で、“未来が過去とまったく同じようにみえる”と人々が信じるようになり、XIVは大変な人気商品になっていた。2017年からのベロシティシェアーズ・デーリー・インバースVIXショートタームETNの暴騰相場は総楽観相場の象徴であった。

ベロシティシェアーズ・デーリー・インバースVIXショートタームETN(XIV)2013年~2018年

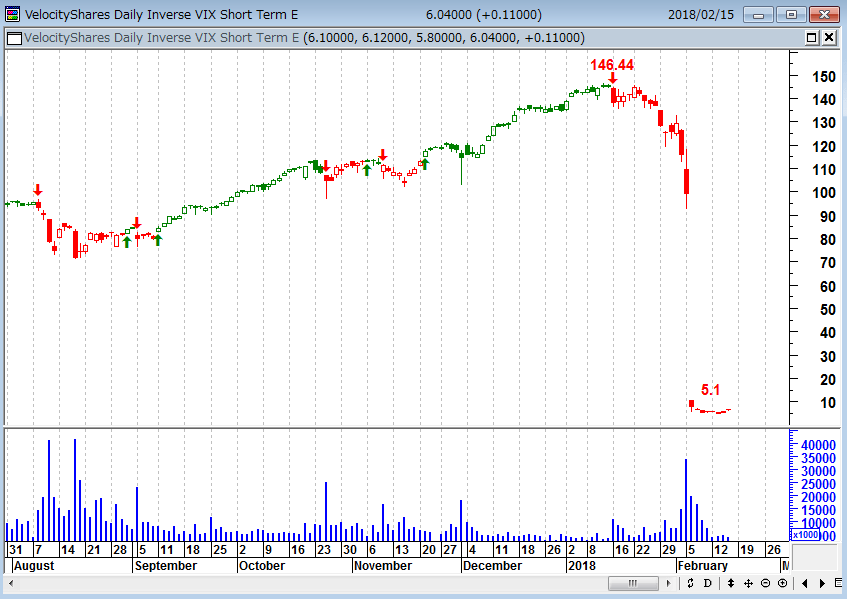

ベロシティシェアーズ・デーリー・インバースVIXショートタームETN(XIV)

2017年8月~2018年2月

ETNや投機筋のVIX先物売りなど、低ボラティリティに賭ける商品への投資額の概算は1兆ドル(約107兆円)とも2兆ドル(約214兆円)とも言われている。2007年のパリバ・ショック(ファンドの解約停止)に始まったサブプライムローン関連商品の総額が1兆ドル規模であったことを考えると、決して小さい数字ではない。またリスクパリティ(リスク均衡)戦略を取っているマクロファンドも多く、そうしたファンドは今回のVIX指数の急騰で損を抱えているという。

「米国株の乱高下により、ボラティリティ・インデックス(VIX)を売り持ちにする投資商品が多額の損失を出したが、大半の金融機関は悪びれずにこうした商品を販売し続けている。クレディ・スイスと野村證券それぞれ先週、VIX関連商品の取引を停止すると発表した。クレディ・スイスのティージャン・ティアム最高経営責任者は14日CNBCで、来週からの取引停止を予定している「ベロシティシェアーズ・デーリー・インバースVIXショートタームETN(XIV)」について「市場参加者のリスク管理に非常に役立つ、合法的な市場商品だ」と擁護した。トムソン・ロイター傘下のリッパーによると、VIX関連商品が最大96%も下落した直近週にも、これら商品に2億5,700万ドル近くの新規資金が流入した。急落で大損を被った投資家の一部はロイターに対し、再びこれら商品を使うつもりだと話している」(14日 NYロイター「VIX逆張り商品、損失でも悪びれず資金も流入」)と報道されているように、低ボラに賭ける商品にはまだ資金が流入しているようだ。過去の成功体験が仇(あだ)となって、相場が変化しても相場から降りられないのである。

株価急落を受けてパウエル・プットが炸裂!

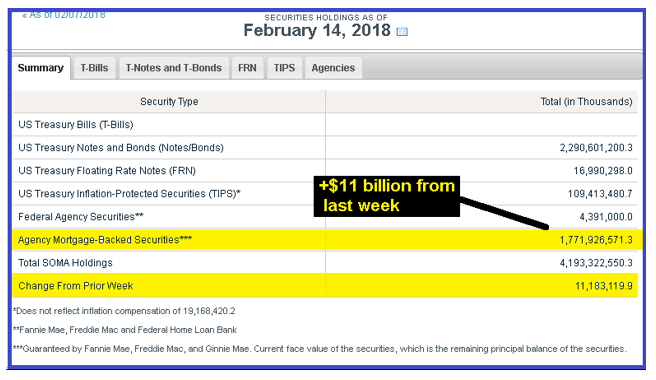

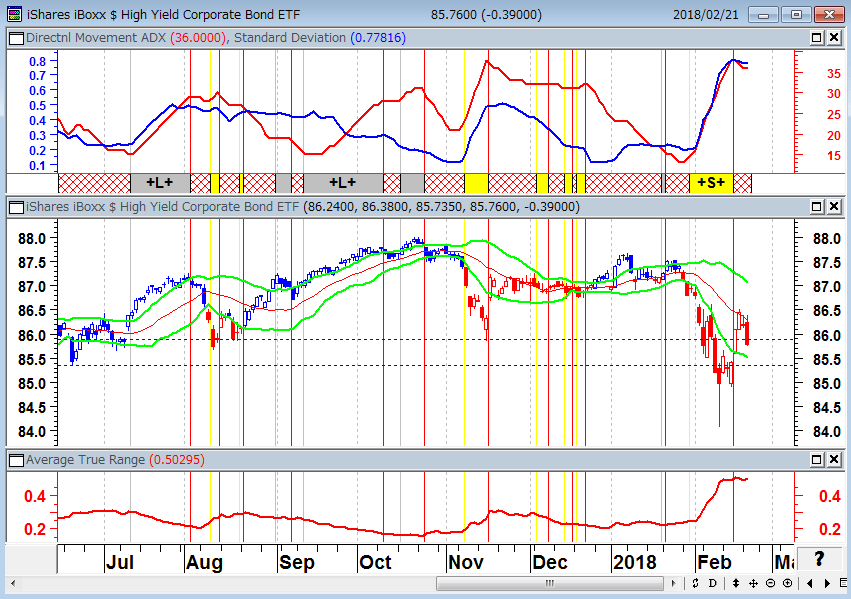

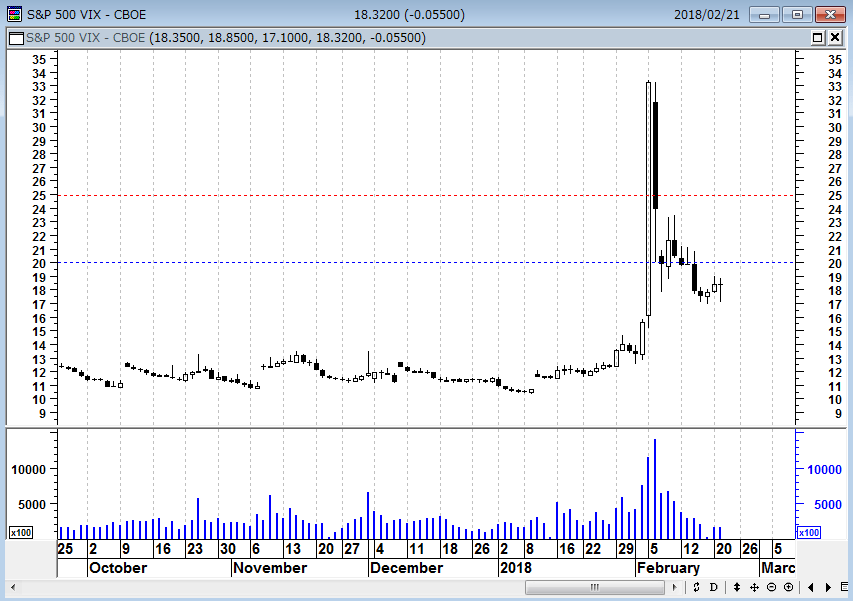

2月5日のNYダウ1,500ドル安やVIXのETNの取引停止という流動性パニックに対処するため、パウエルFRB(米連邦準備制度理事会)議長はステルス市場介入に動いた。株価の急落を受けて、米連銀は1週間で110億ドル分のMBSを買い入れたのである。この資金で金融機関はリスク商品の買い支えに動き、パウエル・プット(FRBが金融緩和策という形で市場に対して助け船を出して相場を支えてくれるだろうという期待や安心感が、下落リスクを軽減するプット・オプションと同じような役割を果たす)により、NYダウの下げも、ジャンク債の下げも、とりあえず一服しているのが現状である。

株価急落を受けて米連銀は1週間に110億ドル分のMBSを買い入れ(債券買い入れ=流動性供給)

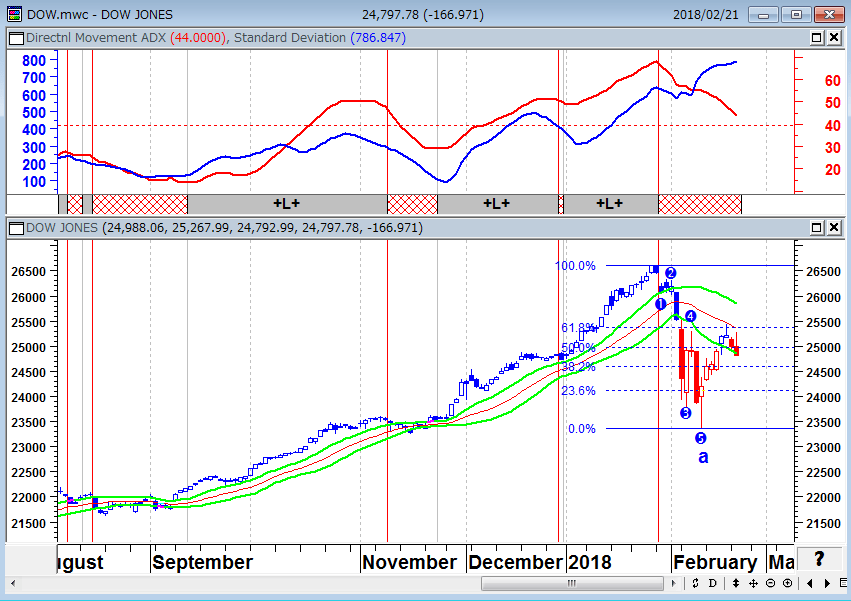

NYダウ(日足)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

出所:石原順

iシェアーズ iBoxx 米ドル建てハイイールド社債 ETF(日足)

中段:21日ボリンジャーバンド±1シグマ(緑)

下段:14日ATR

出所:石原順

VIX指数先物(日足)

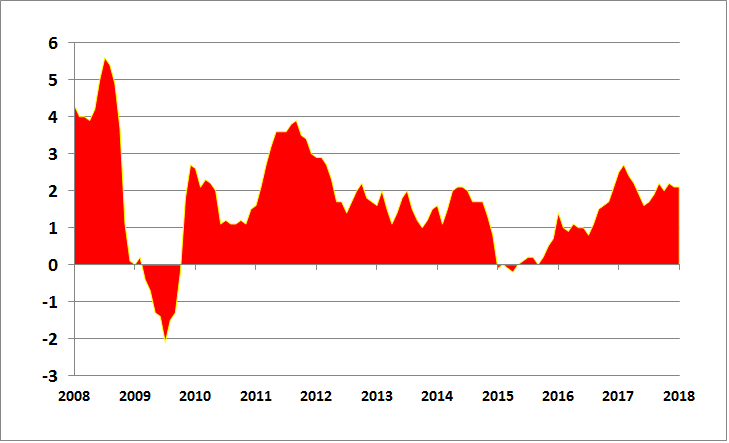

金融緩和をやればバブル相場を延命できる。しかし、インフレになれば何もできない

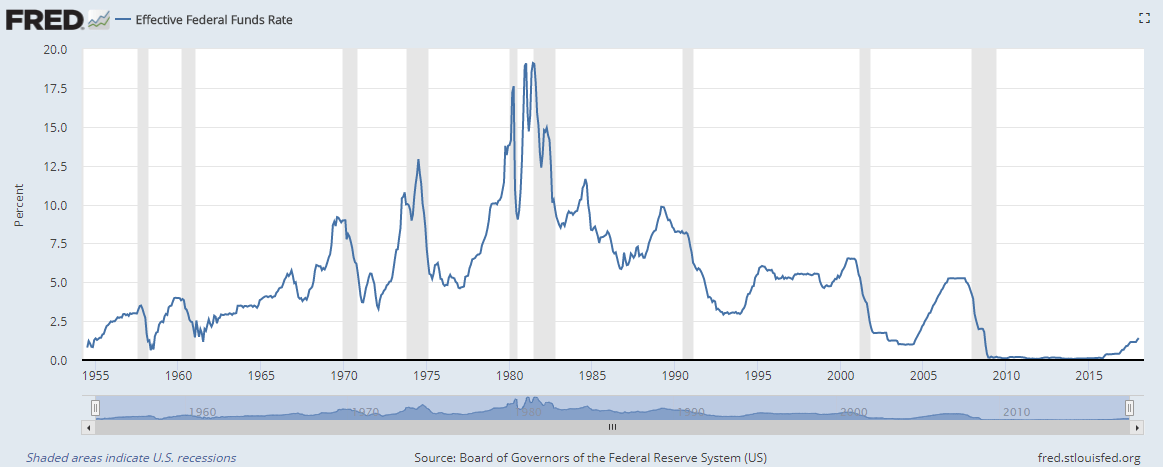

昨年11月からFRBは資産売却に動いていたが、今回の株価の急落で110億ドルの資産買い入れをおこなった。「またQE(量的緩和)に戻るのか?」と揶揄(やゆ)されているが、今回の処置で分かったのは、「株式市場が大きく下がればFRBはQEを再開する予定がある」ということだ。金融緩和(利下げかQE4)をやれば、とりあえずバブル相場を延命できるのである。

「3年分の利上げの遅れをキャッチアップするために、今、FRBは利上げを急いでいる。利下げやQEなどあり得ないだろう」という声が多い。しかし、大統領があのトランプである。「株高は俺のおかげだ」とツイートし、中間選挙を控えているトランプが、利上げ路線の金融政策に文句をつけ、パウエルがそれを忖度(そんたく)するという構図もあり得ない話ではない。

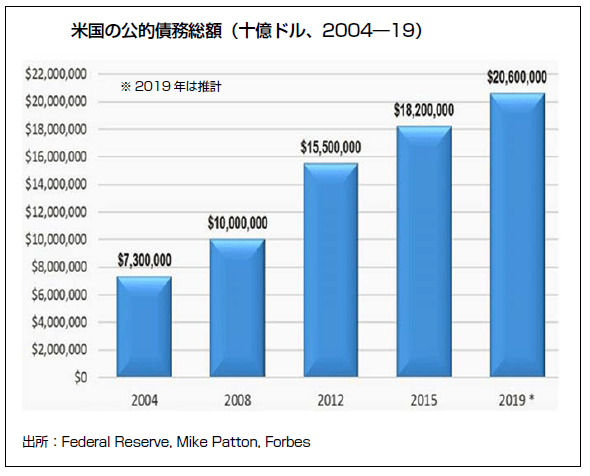

FRBは過去の景気後退局面で4~5%の利下げで対応しているが、現在の利下げの<のりしろ>は1.25%しかない。今後、株式市場が大幅に下落すればQE4を行うしかないだろう。しかし、インフレになれば、中央銀行は利下げもQEもできない。この中央銀行バブルと呼ばれる過剰流動性相場の終わりのシグナルはインフレだ。

FFレートの推移

米国の消費者物価指数(前年比)2008年~2018年

パウエル・プットによってVIX指数も20以下に下がり、市場は平静を取り戻しているかに見える。だが、以下の報道のように、機関投資家は高いレベルの不安を抱えているようだ。

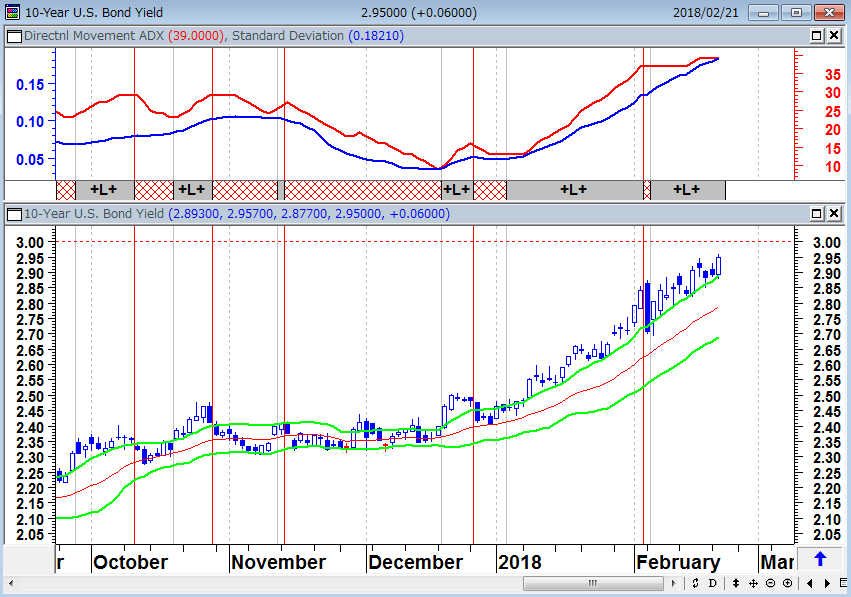

「株式市場を今月襲った動揺がまだ終わっていないと考えているのは、あなた一人ではない。ストラテガス・リサーチ・パートナーズが機関投資家500社を対象に16日に実施した調査によると、約57%がS&P500種株価指数は2月9日に付けた日中安値の2,533を下回ると予想。残りは売りが2週間続いた後、相場は2016年以来初の10%の調整を経て底入れしたとみている。1週間の上昇でS&P500種が下げの半分を取り戻したにもかかわらず、プロの間で高いレベルの不安が続く状況を今回の調査は浮き彫りにしているが、売りの誘因の一つである米国債利回りの上昇が終わっていないことを考えるとそれは当然かもしれない。バンク・オブ・アメリカやモルガン・スタンレーのストラテジストらは、行き過ぎた利益の伸びが将来の減速を招くと警告している」(2月21日 ブルームバーグ「米株の最悪まだ来ていない、機関投資家の過半数が予想-ストラテガス」)

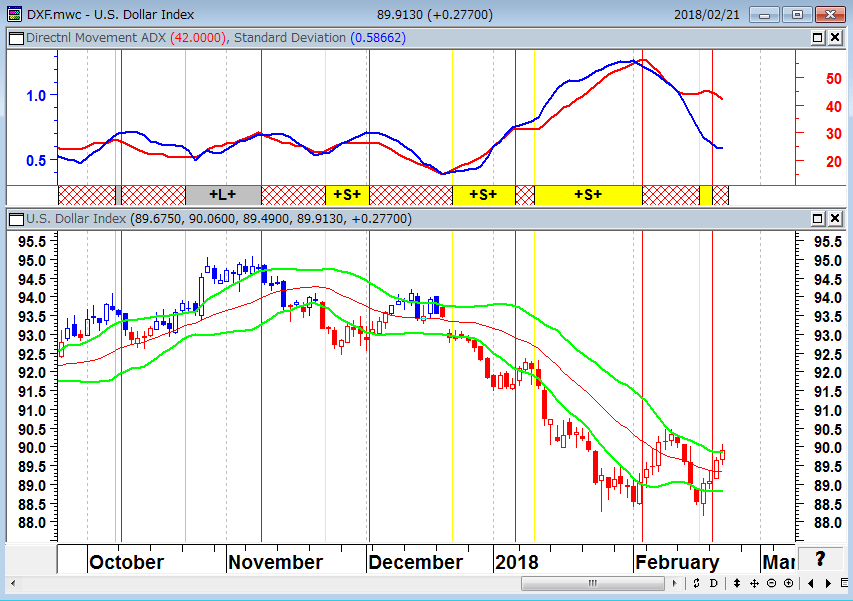

「金利急騰とドル安が財政赤字拡大とともに起こるのは危険なカクテル」と、ジェフリー・ガンドラックが述べているように、この相場はまだまだ紆余曲折がありそうだ。

米国10年国債金利(日足)

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

ドルインデックス先物(日足)

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

米国の公的債務総額

出所:The Gloom, Boom & Doom 「マーク・ファーバー博士の月刊マーケットレポート」・国内代理店パンローリングの掲載許可をとって掲載

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。