日経平均は、しばらく調整か

好材料続きで、史上最高値の更新が続いてきたNYダウですが、足元、高値警戒感から利益確定売りが出ています。年初から順調に上昇してきた日経平均株価も、ここにきて、円高、NYダウの調整、米アップル社スマホ「iPhone X(テン)」減産のニュースに水をかけられた形で、調整色が強まっています。

「iPhone X」は1台11万円を超える高価格がネックとなって販売が不振でした。ただ、販売不振は以前から噂になっており、新たなサプライズ(驚き)ではありません。それでも、減産幅の大きさ(1~3月の生産計画4,000万台超を、2,000万台前後に下方修正)が嫌気され、マイナスの影響が及ぶ日本の関連銘柄、村田製作所(6981)、TDK(6762)、アルプス電気(6770)などが売られました。

日経平均は、「円高がどこまで進むか?」「保護貿易主義を強めるトランプ大統領が円安批判を再開しないか?」「NYダウの調整はいつまで続くか?」「仮想通貨の下落はいつまで続くか」などの不透明感が払拭されるまで、調整が続きそうです。

日経平均インデックスファンドと分散投資で保有するのは、何が良いか?

日経平均インデックスファンドに積み立て投資を続けると、中長期的な資産形成につながると考えています。日本企業の財務内容・収益力が改善し、日経平均は、PER(株価収益率)・配当利回りなどの株価指標で見て割安と考えているからです。

ただし、日経平均の欠点は、値動きが荒いことです。外国人投資家の売買にともなって、これからも急落・急騰を繰り返す可能性があります。日経平均インデックスファンドを保有している投資家が、リスク分散のために、分散投資で保有するならば、何を持ったらいいのでしょうか?

国内債券ファンドに投資する価値はない

昔は、日本株といっしょに、国内債券(長期国債)を保有することが効果的でした。日本株が下落する局面では、国内債券がポートフォリオの資産価値維持に、大きな役割を果たしました。

ところが、いまや10年国債でも利回りがゼロになってしまいました。10年以下の国債は、マイナス利回りです。今、国内債券型のファンドに投資する価値はないと思います。国内債券でも、クレジット(信用)の低いものに投資すれば、一定の利回りは取れますが、今あえてクレジット・リスクを取るべきとは思えません。

国内債券に投資するくらいなら、銀行預金に置いておくだけで良いと思います。

外国債券ファンドには、一定の投資ポジションを持っていたい

それでは、何に分散投資すれば、良いでしょうか? すぐに思いつくのは、外国債券ファンドです。海外の金利はまだ高いので、外国債券に一定の投資ポジションを持つ価値はあります。

ただし、日本株(および世界の株式)が下がる局面では、円高が進むことが多いので、外国債券ファンドを持っていると、円高でロスが出る可能性もあります。外国債券に一定の分散投資効果はありますが、それが完全なリスクヘッジにはなりません。

為替ヘッジ型の外国債券ファンドを選ぶ人もいますが、私はあまりオススメできません。為替をヘッジするコストが高くて、海外の高い金利に投資するメリットが帳消しになる場合が多いからです。

外債ファンドには、個別に優良なもの、問題のあるものがいろいろありますが、今日のレポートでは触れません。

東証REIT(リート)指数インデックスファンドに注目

2017年(1年間)、日経平均は19.1%上昇しましたが、東証REIT(上場不動産投資信託)指数は10.4%下落【注】しました。

【注】分配金を除くベース。指数は10.4%下がっていますが、その間、約3.6%の分配金(税引前)が払われています。

昨年、株や仮想通貨など、いろいろな投資資産が大きく上がる中、値下がりした国内REITは、すっかり人気がなくなりました。しかし、平均分配金利回りが4%近くある東証REIT指数インデックスファンドは、長期的に投資していく価値が高まっていると考えています。

今年に入ってから、東証REIT指数は、4.3%上昇しています。株に高値警戒感が出てくる中で、REITの高めの分配利回りが見直され始めていると考えています。

不動産ブームでも売られた東証REIT指数

今、不動産ブームの最中です。不動産市況に過熱感があり、ブームがピークアウトする懸念も一部で語られ始めています。そのため、昨年は、日経平均は上昇しても、不動産株や、東証REIT指数は上がらなくなってきていました。

過去に何度も不動産バブルとバブル崩壊を繰り返してきたため、投資家も学習したといえます。

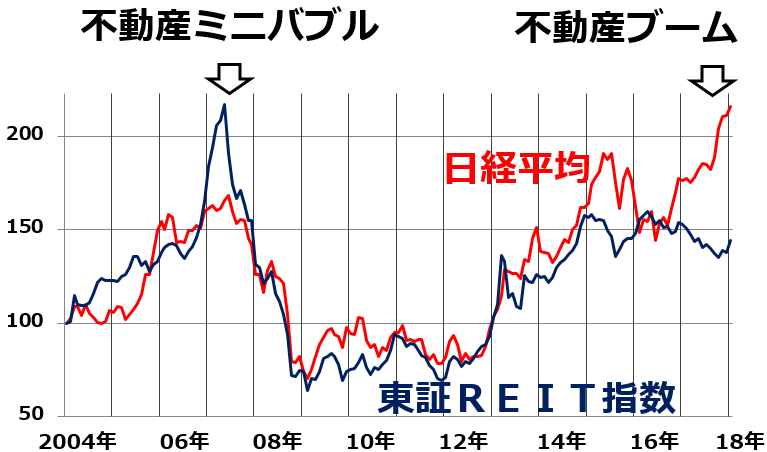

東証REIT指数と日経平均の値動き比較:2004年1月~2018年1月(30日)

2005~2007年にかけて不動産ミニバブルと言われるブームがありました。ブームのピークであった2007年には、東証REIT指数が、日経平均を上回る急騰を演じました。このころの投資家は、REITが利回り投資商品であることをよく理解していなかったと言えます。成長株を買い上がる感覚で、REITが買い上げられました。

2008年に不動産ミニバブルが崩壊し、さらにリーマンショックが起こると、日経平均も東証REIT指数も暴落しました。REITは利回り商品であるにもかかわらず、ブームで急騰した反動で、日経平均と同様に大きく下がりました。このころは、日経平均インデックスファンドと、東証REIT指数インデックスファンドに分散投資しても、まったくリスクヘッジ効果は得られませんでした。

日経平均と東証REIT指数の連動は、その後も続きました。ただし、近年、異なる動きをするようになっています。特に、2015年以降は、日経平均と東証REIT指数は、逆の動きをすることが多くなりました。J-REITが利回り商品であることが、理解されるようになったためと考えています。

今後、不動産バブルが崩壊して、日経平均が急落しても、東証REIT指数はあまり大きくは下がらないと予想しています。先に値下がりし、利回りが高くなっているからです。東証REIT指数インデックスファンドを、日経平均インデックスファンドとあわせ持つことで、一定の分散投資効果が得られると、予想しています。

REITについて、初心者向けの基礎からの説明をご希望の方は、以下のバックナンバーをお読みください。

▼もっと読む!著者おすすめのバックナンバー

2017年11月29日:REITとは?投資効果をわかりやすく解説

2017年12月5日:好利回りのJ-REIT(ジェイリート)を見直す

▼他の新着オススメ連載

今日のマーケット・キーワード:日本の『消費動向』、賃上げがカギに

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。