少し前、複数のファンドから、「ビットコインのシェアは日本が40%で、日本人はビットコインで買い物をしているという記事をネットで呼んだがそれは本当か?」という照会があり、ちょっとうんざりしていたが、今度は筆者の海外の友人が長年付き合っている世界的に著名な医師の病院がクラッキングにあってファイルを盗まれたらしい。例によって、「返してほしかったらビットコインで送金しろ」という脅迫メールが来て、「こんな犯罪に使われる仮想通貨を誰が認めるのだ!」と、その医師は激怒しているという。

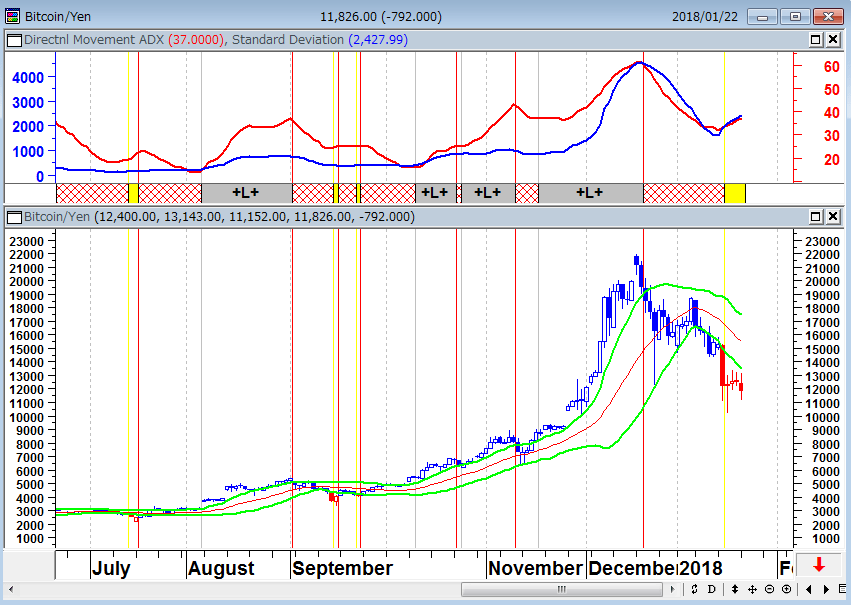

ビットコイン/円(日足)

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

ブラジルの友人は、「物価が上がり20%くらいのインフレになっているブラジルでは企業の首切りが増えているが、会社をクビになるとみんな100万円くらいの退職金をもらう。家族持ちは別だが、親と同居している独身者はそのクビ切りの退職金でビットコインを買うのだという。夢も希望もない中で、一か八かの一獲千金狙いにいくのだ」と、ビットコイン投資について語っていた。

また、米国の株式ファンドの運用者は、「ビットコインが昨年20倍になったことで、楽観的で大雑把な相場観をいう人が増え、投資詐欺などの事件が増えている。そのこと自体はどうでもいいが、注目すべきは、この手の事件はバブル相場の一番高いときに出てくることだ」と語っている。彼らの株式ファンドの現金比率は、現在80%に達しているという。はっきり言って、何も運用していないに等しい。

筆者はビットコイン投資を肯定も否定もしない。「実際に何をやっているかなど、どうでもよい。問題は、何をやったと民衆に信じ込ませられるかである」と、アーサー・コナン・ドイルが言うように、流動性バブルの局面では、投資家は上がるものなら何でも買うのである。

ただ、今のビットコインブームというのは仮想通貨の将来性やブロックチェーンの技術とは違うところで起きているのではないかと思っている。それは、FATCA(外国口座税務コンプライアンス法)の影響である。スイスの銀行にもうコンフィデンシャリティ(守秘義務)はない。パナマ文書 やパラダイス文書の暴露で、タックスヘイブン(租税回避地)も危ない。行き場のないアングラマネーの一部が仮想通貨市場に流入しているのだ。では、ビットコインにコンフィデンシャリティ(守秘義務)は期待できるのかと言えば、その匿名性の崩壊は時間の問題だろうと思われる。

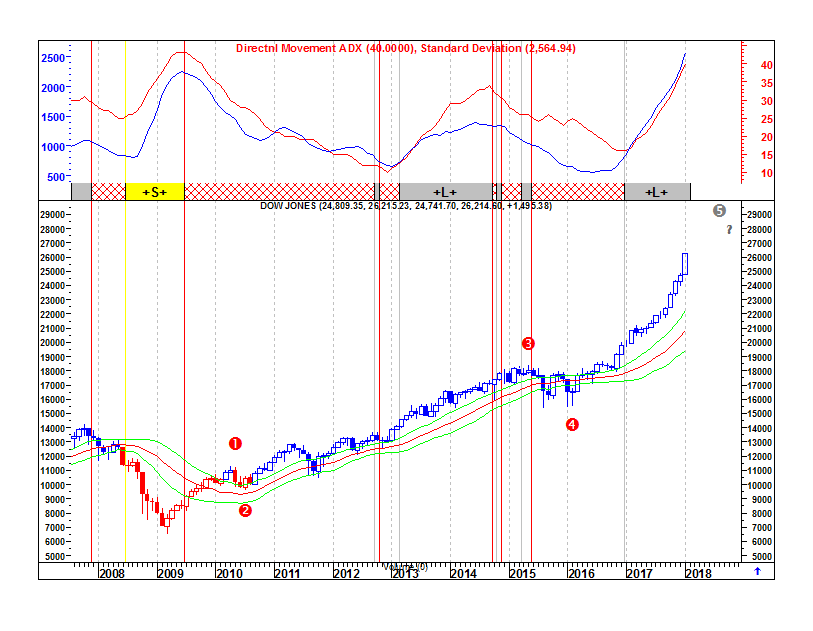

米国株は2009年から始まった長期上昇相場の最終波動か!?

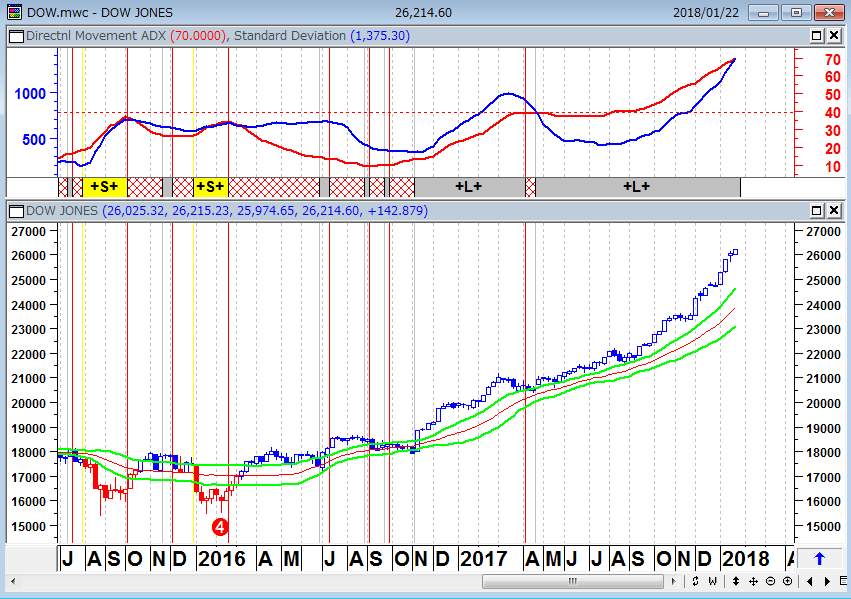

NYダウは昨年から上昇が鋭角的になり、今や世界的に総楽観相場が展開されている。下のNYダウのチャートのエリオット波動のカウントは、筆者の周辺のファンドが見ているものである。エリオットの波動カウントはカウントする人によって違うので、さまざまな解釈が存在することを最初に断わっておく。

問題は、下のチャートの波動カウントが正しいと仮定すると、現在の米国株は2009年から始まった長期上昇相場の最終波動、すなわち、5波動目の位相(フェーズ)の中にいる可能性があることだ。

NYダウ(月足)の波動カウント

下段:21カ月ボリンジャーバンド±1シグマ(緑)

出所:石原順

株式市場やコモディティ市場は5波動(相場の最後)が一番よく上がると言われているが、5波というのは相場の<短縮>や<延長>がしばしば起こる最もあてにならない波動なのである。

NYダウは、エリオット波動の5波動が延長(エクステンション)するならあと1~2年上げてもおかしくなない。しかし、明日、突然上昇相場が終わってもおかしくない。それが5波の特徴である。

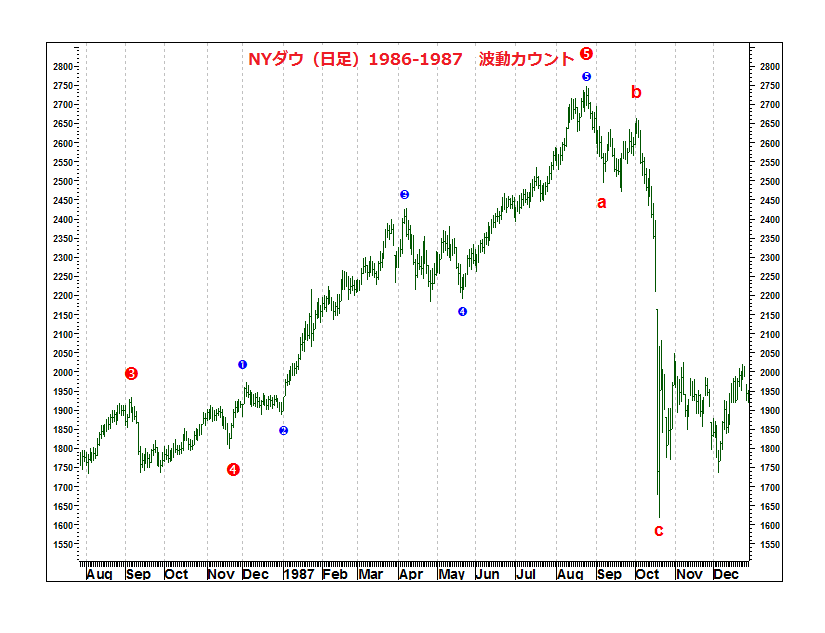

下のチャートはブラックマンデーが起きた1987年の相場の<極端な例>だが、1波や3波の上げ相場で売り損ねても、その後の上げ波動でお迎えが来てポジションを利食いすることは可能である。しかし、5波のトップ(天井)は大天井であり、その後のA-B-C波の急激な下げに巻き込まれる危険性が高い。

NYダウ(日足)1986~1987年の波動カウントとブラックマンデー

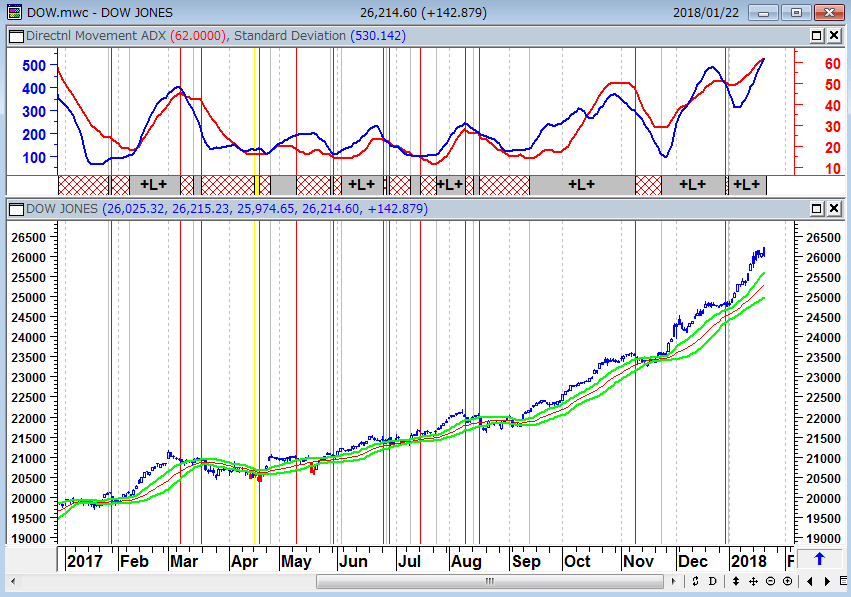

NYダウの日足・週足の標準偏差ボラティリティモデルをみると、現在は最終波動にふさわしく首尾よく上げており、買いトレンド相場に変化はない。

NYダウ(日足)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

出所:石原順

NYダウ(週足)

下段:21週ボリンジャーバンド±0.6シグマ(緑)

出所:石原順

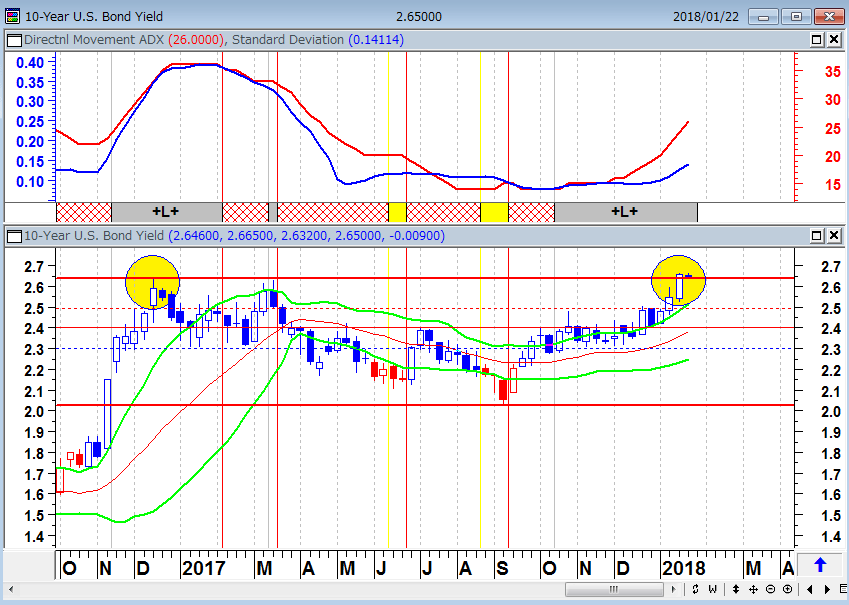

しかし、今後はインフレ指標・賃金・金利の上昇に注意を払うべきだろう。米長期金利が2.64%を超えてきたときに、現状のゴルディロックス(適温)相場に変化が現れ、4%超えで株式市場に危機が起こると言われているが、先週、米国の長期金利は2016年の金利高値2.64%を超えてきた。

米10年国債金利(週足)

下段:21週ボリンジャーバンド±1シグマ(緑)

出所:石原順

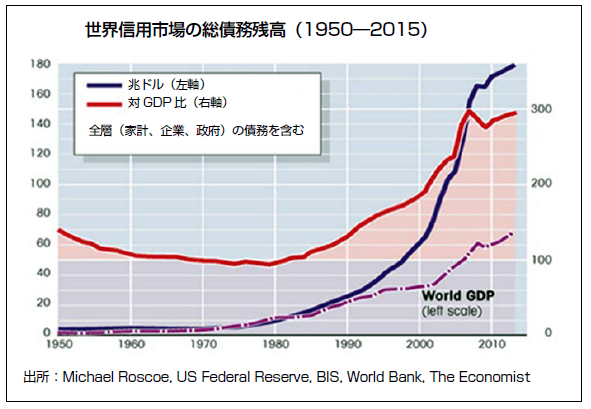

レーガノミクスの時代の米国の負債は1兆ドル(110兆円)だった。それがトランプノミクスの今は20兆ドル(2,200兆円)に達している。負債と金融バブルが今の世界景気を支えているのである。ゴルディロックス相場はまだ続きそうだが、この状況でインフレ率や金利が上がるとどうなるかを、そろそろ視野に入れておくべきだろう。

世界信用市場の総債務残高(1950~2015)

データは2015年までだが、それ以降も世界信用市場の総債務残高とその対世界GDP比は著しい上昇をみせている。事実、総債務残高の対GDP比は2007年のピーク時よりもさら に50%近く増えた。

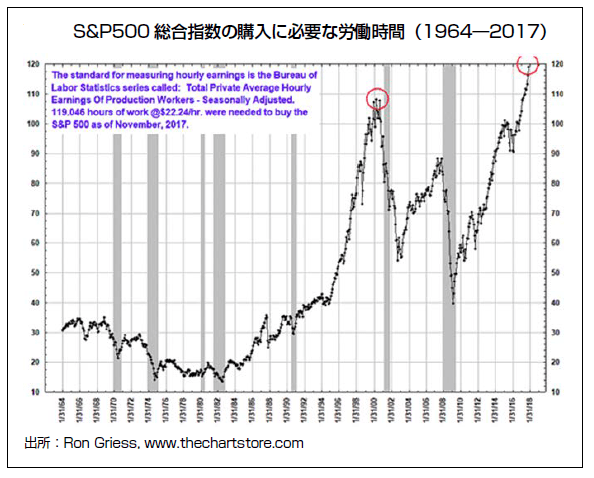

S&P500総合指数の購入に必要な労働時間(1964~2017)

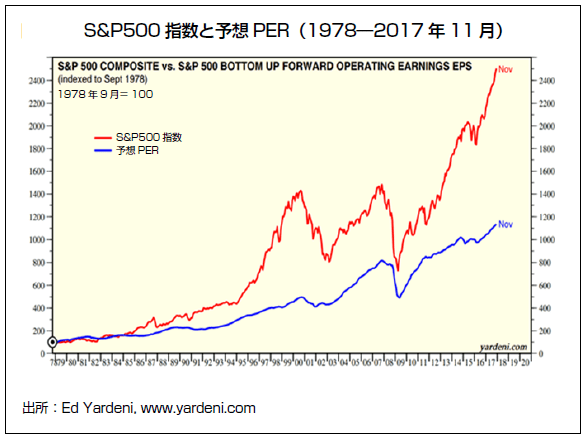

S&P500指数と予想PER(1978~2017年11月)

1978年以降のS&P 500と構成企業の収益を比較したもの。株価の上昇が企業収益の増加を大幅に上回っているのが一目瞭然である。この超越した成績の一因として、金利が1981年以降、長期にわたって低下したことが挙げられる。事実、金利を考慮したFRB(米連邦準備制度理事会)の株式市場評価モデルでは、米国株が割安で評価されている。しかし、抑えておくべきは、金利の構造的低下が企業収益にも追い風となることだ。株価だけではない。

現在のゴルディロックス相場の変化が何をきっかけにして起こるのかわからない。筆者の投資姿勢は、「5波動目=相場の最終波動にはしがみつかない」ということである。たとえ、上げ相場を取り損ねることになっても・・。上に書いたように、エリオットの5波というのは<短縮>も<延長>もする不確かな波動である。2018年相場は長期ポジションを持たずに、トレーディングベースで上げ相場に対処したいと考えている。

ユーロ/ドルとドル/円相場の対処法

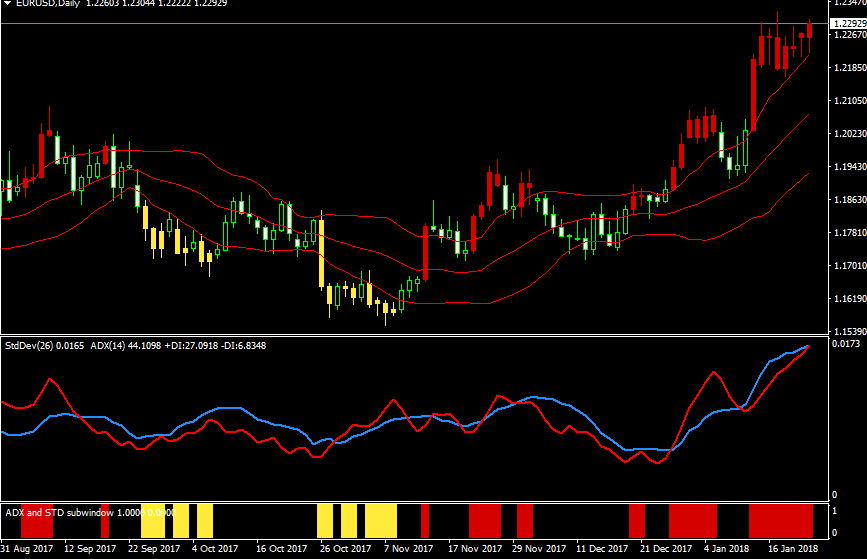

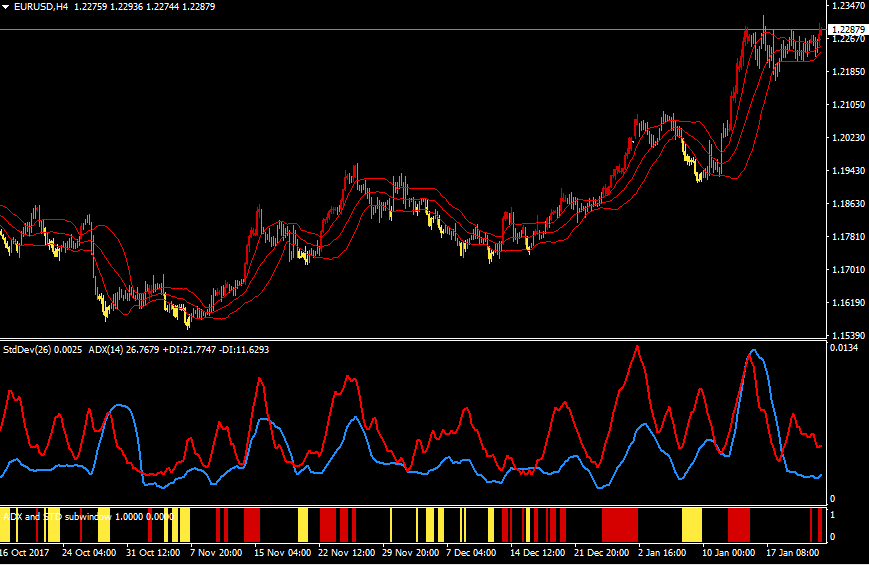

最近のユーロ/ドルの日足はトレンド循環の波形はさほど美しくないが、それでも強い上昇相場が続いている。日足よりも資金効率が良い4時間足トレードを軸に取引していることを先週のレポートに書いた。

ユーロ/ドル(日足)

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順インジケーター

ユーロ/ドル(4時間足)

上段:ボリンジャーバンド(21)±1シグマ

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順インジケーター

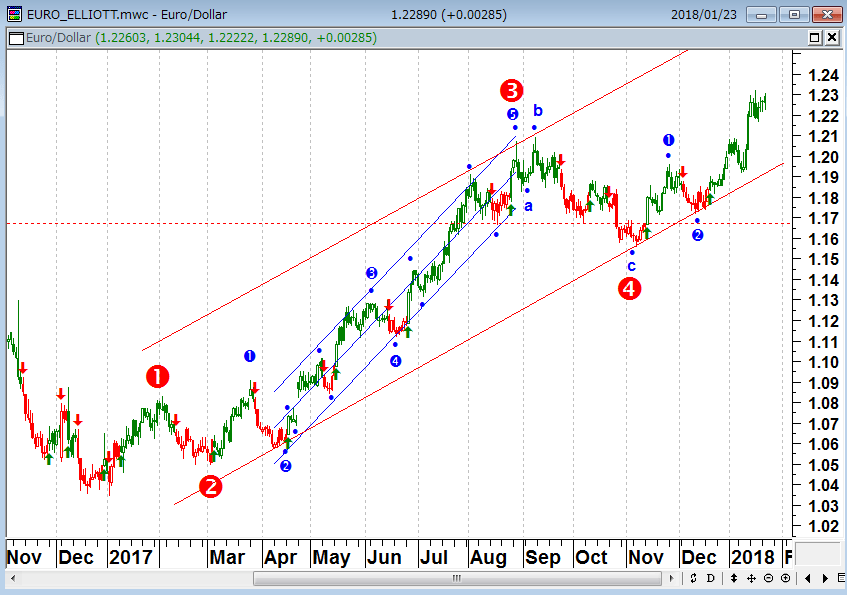

問題はユーロ/ドル相場の現在の相場の位相である。ユーロ/ドルの日足は、2016年末から始まった上昇相場の最終波動=5波に見える。現在は5の3波なのでまだ当面上げ余地が残っているが、筆者は相場の最後まで深追いしないタイプの運用者なので、主に4時間足での短期取引で上げ相場に対処している。

ユーロ/ドル(日足)の波動カウント

ドル/円もユーロ/ドルと同様にドル安トレンドが発生している。そうしたトレンド相場にもエントリーしているが、筆者が現在ストップロスオーダーを置いて多用しているのは、ATRチャネルを使った逆張りである。ATRチャネルは、筆者が相場の天井と底の発見、すなわち、相場の転換点をとらえるのに用いている道具(ツール)である。

ATR(アベレージトゥルーレンジ)はTR(窓開けを含めた1日の最大値幅)の平均である。ATRチャネルは動的に変化する予想レンジであり、利食いや相場反転のポイントとして、筆者にとっては有効なツールとなっている。

下のチャートは、過去X日間のATRを過去X日間の加重移動平均線にプロットしたものである。2本のATRのバンド幅はATRの1.6倍、3.2倍である。 相場がATRバンドの3.2倍の外にあるとき、ADXと標準偏差ボラティリティの両方がピークアウトすると、相場が反転する可能性が高くなる。

このATRチャネルは、すべての市場と時間枠(タイムフレーム)に拡張が可能である。

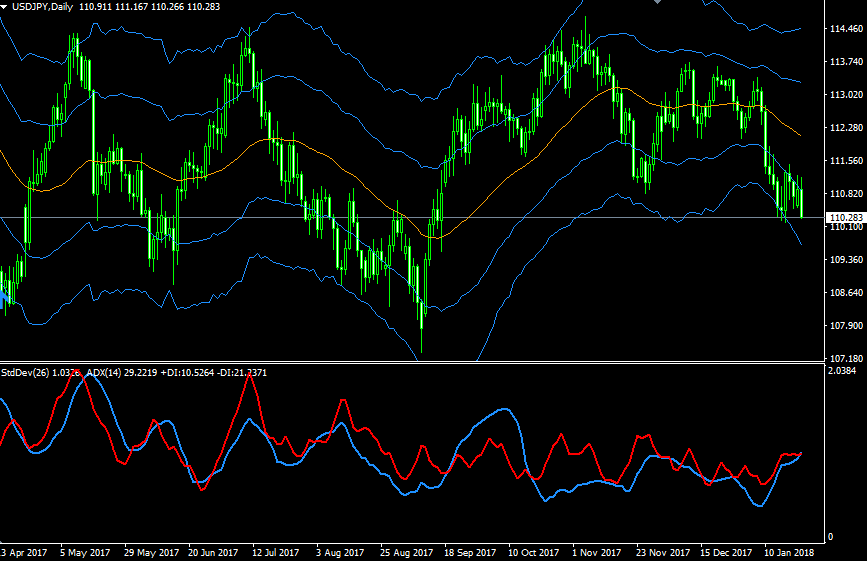

ドル/円(日足)ATRチャネル

下段:修正平均ADX(14)・標準偏差ボラティリティ(26)

出所:MT4 石原順インジケーター

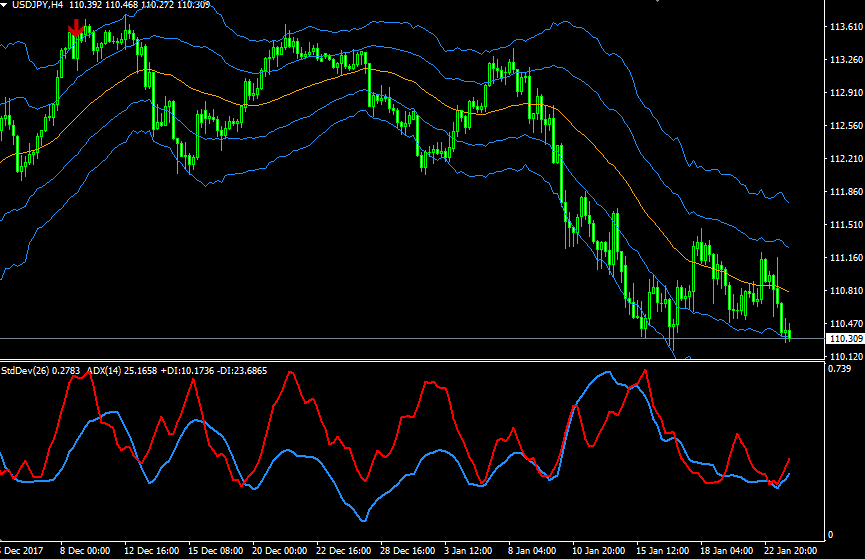

ドル/円(4時間足)ATRチャネル

下段:修正平均ADX(14)・標準偏差ボラティリティ(26)

出所:MT4 石原順インジケーター

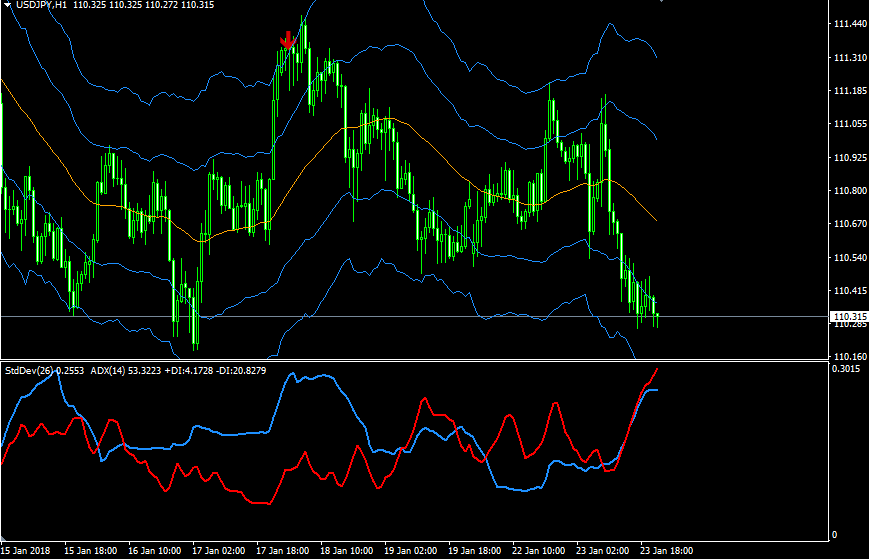

ドル/円(1時間足)ATRチャネル

下段:修正平均ADX(14)・標準偏差ボラティリティ(26)

出所:MT4 石原順インジケーター

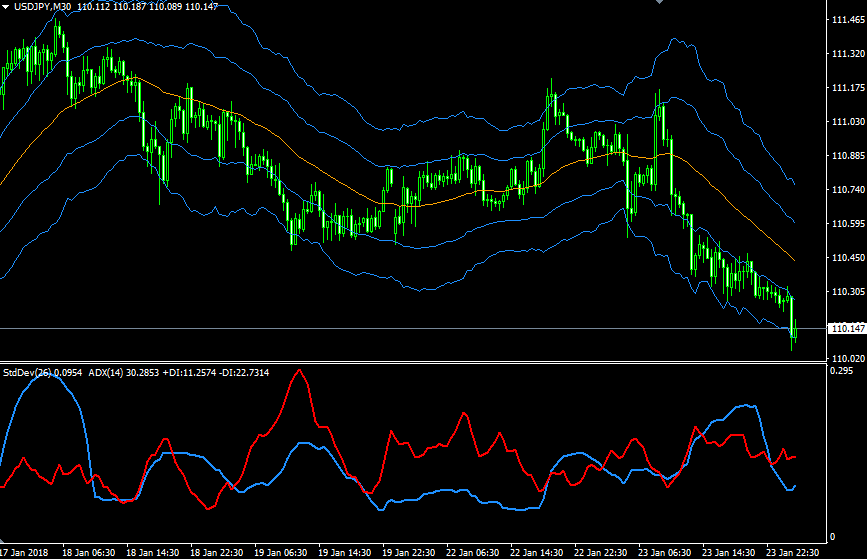

ドル/円(30分足)ATRチャネル

下段:修正平均ADX(14)・標準偏差ボラティリティ(26)

出所:MT4 石原順インジケーター

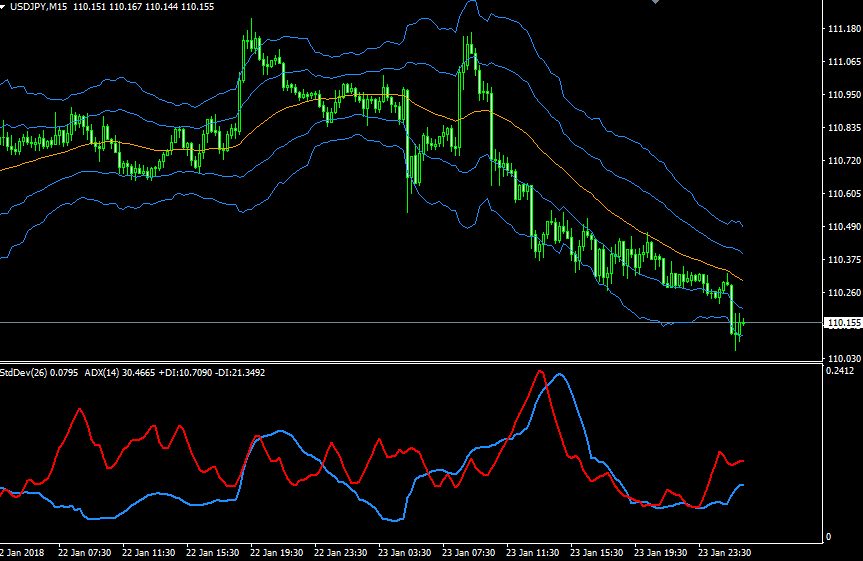

ドル/円(15分足)ATRチャネル

下段:修正平均ADX(14)・標準偏差ボラティリティ(26)

出所:MT4 石原順インジケーター

※1月20日(土)の楽天FXセミナーにご参加の皆様、ありがとうございました。遠方で新春講演会には参加できなかった人向けに、FXセミナーの資料が閲覧可能です。ぜひ、ご覧ください。

1月20日開催 石原順氏セミナー「2018年為替市場の攻略法とゴルディロックス相場の持続性」

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。