大盛況のイベント

さる1月13日(土)に東京都内のイベント会場で、「投信ブロガーが選ぶ! Fund of the Year 2017」の発表会が行われた。このイベントは、投資信託について日頃からブログを書いている「投信ブロガー」が、「良い」と思う投資信託に投票して投信を表彰するものだ。ハンドルネーム「renny」さんという投信ブロガーが実行委員長だが、主として投信ブロガーのボランティアによって運営されている。

この表彰イベントは、毎年の恒例行事としてすっかり定着し、年々盛況になり、また運用会社の側でも、投資家顧客のファンド商品への評価があらわれる場として注目するようになって来た。表彰の上位5社までの運用会社は、賞状・トロフィーなどの受け取りとともに、壇上で受賞のスピーチを行うことができるが、各社いずれも力の入ったスピーチだった。投票は、昨年暮れにかけて行われたが(有効投票人数198人)、一人が持ち点「5」を好きなように配分して投票するシステムだ。今年の順位から、投信ブロガーが評価するファンドの傾向などを探ってみよう。

2つの傾向

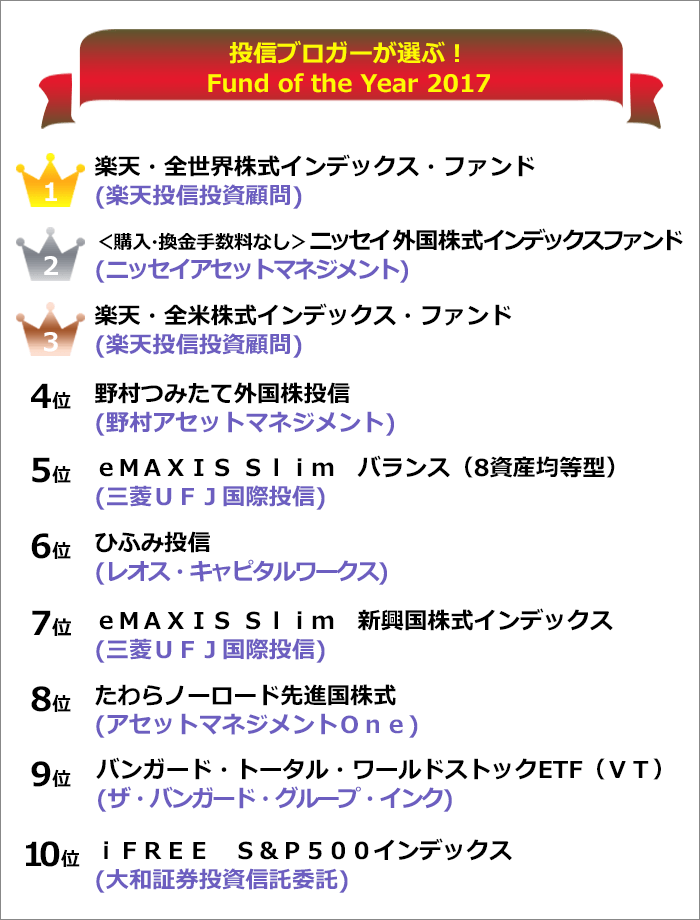

さっそくTOP10を見てみよう。詳しくは、「投信ブロガーが選ぶ! Fund of the Year 2017」のホームページをご参照いただきたい。

つみたてNISAの影響力

インデックス・ファンドの信託報酬率引き下げ競争が進んだ背景には、今年から導入されたつみたてNISAの影響が大きい。つみたてNISAでは、「長期投資に適した低コストなファンド」に対象商品を絞り込んだため(この条件が、一部では「金融庁フィルター」と呼ばれている)、運用会社各社や各々の金融グループで、つみたてNISAの適格条件を満たす商品の投入が相次ぎ、この中で、手数料引き下げ競争が促進された。

つみたてNISAは、積立投資で徐々に運用資産が増える仕組みなので、直ちに大きな資金の動きがあった訳ではないが、金融庁がいわば「正しい投資方法」と「正しい投資商品」を例示して方向性を示したことによって、運用会社と販売金融機関の商品戦略と販売戦略に既に影響が出て来ていると見る事が出来る。先行した制度であるNISAやiDecoでは、こうした方面への影響は率直に言って小さかった。これらと比較すると、つみたてNISAが早くも政策効果を現していることは注目に値する。

順位1位の楽天・全世界株式インデックス・ファンドと、3位の楽天・全米株式インデックス・ファンドも、つみたてNISAのために投入された商品の側面がある。これら2商品は、今のところカテゴリー内で信託報酬率が最安であるわけではないが、投資対象ETFの運用会社であるザ・バンガード・グループ・インクのブランド力がプラスに働いている面がある。尚、バンガードは、運用資産の拡大とともに経費率を引き下げる仕組みを取り入れているので、同社のファンドに投資していると、実質的な信託報酬率が更に引き下がる可能性がある。

特に、1位のファンドの中身であるバンガード・トータル・ワールド・ストックETF(VT)は、ここ数年投信ブロガーの間で人気が高く(今回も1位に同内容のファンドがあるのに、9位にランクインしている)、「いつかはVTを買いたい」という投資家が少なくなかったが、海外上場のETFであるため売買がしにくかったり、為替も含めた取引手数料が高かったり、配当の処理が面倒だったり、さらには、積立投資で買う事が難しかったり、といった敷居の高さがあった。1位のファンドには、一般投資家にもVTを買いやすい物にしたという功績が認められる。4位の野村つみたて外国株投信では、証券業界最大手の野村グループが積立投資向けの低コスト商品を投入したことを評価する声があった。

また、10位のiFree S&P500インデックスもつみたてNISAを意識して投入された商品だと言って良かろう。実は、金融庁がつみたてNISAの普及促進と投資家からの意見の吸収を意図して何度か開催している一般投資家や金融・運用関係者を招いた意見交換会に、大和証券投資信託委託社が出席したことがあり、この時に、ある投資家出席者が同社に対して「S&P500に連動するつみたて商品が欲しい」と要望を述べたことがあり、担当者が「前向きに検討する」旨を答えて、その約2カ月後にこの商品が投入された経緯がある。

意見交換会が実際の商品投入につながるのだから、つみたてNISAの影響力と今回の金融庁の行動力はなかなかのものだ。

つみたてNISAを題材に投資家を呼ぶ意見交換会は、「つみたてNISA Meetup in ○○」(○○には開催地名が入る。会の略称は「つみップ」)と題して方々で行われている。ご興味のある方は、金融庁のホームページを参照ください。尚、東京では、4月21日(土)に「つみたてNISA フェスティバル2018」という大人数を集めるイベントが計画されている。

ところで、大事な話なので一言付け加えておこう。

「長期投資には向いていないが、短期投資には良い」といった運用商品は基本的に存在しない。

「何時がいい時か?」ということを投資家が判断する方法が無い以上、運用期間が長期でも短期でも、最も良さそうな対象(もちろん低コストであることが含まれる)に投資して、投資期間中にリターンが上がる事を期待する以外に投資家にできる事はない。

はっきり言うと、長期投資でダメな運用商品は、短期でもダメなのだ。

わが国の投信業界の今後に期待すること

今回の、投信ブロガーが選ぶ! Fund of the Year 2017では、TOP10のファンドの6本が昨年の新規設定商品であったことからも分かるように、投信ブロガーのファンドに対する評価は、もっぱらファンドの商品性に対する評価であって、運用内容に対する評価の要素は乏しかった。確かに、今後に投資するのに良いファンドを選ぶためには、過去の運用パフォーマンスがほとんど参考にならないことは、投資家に広く知らせるべき重要な事実であり原則なのだが、「良い運用を褒める」表彰で、商業的でない(投信評価会社の賞のようなものではない)表彰制度があっても良いように思う。

低コストが売りのインデックス・ファンドであっても、指数からのズレ具合の小ささや、信託報酬以外にも売買コストなどの手数料を含めた「経費率」の優れたファンドを評価する情報提供があってもいい。ファンドの商品性の評価と運用の評価を混ぜることが可能なのか、また、できたとして望ましいのかは難しい問題だが、考えてみたいポイントだ。低コストが評価されるという金融理論的に当たり前の評価尺度が浮かび上がった今回のランキングだったが、本来、低コストを売りにしてアピールすべきETFの頑張り不足が目立ったような気がする。

わが国のETFには、新商品の開発・投入の余地が大いにあるし、少数だが現在も良い商品がいくつか存在する。投資家にとってのメリットの意味では、当面、ETFの頑張りに最も期待したい。また、マーケティング上、廉価で売られていないだけで、低コストなアクティブ運用の投資信託は十分可能なはずなので、これを誰がやるかにも注目したい。

端的に言って、今までの投信商品のほとんどが、手数料を取り過ぎていたのである。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。