■はじめに

今月のテーマは「2017年の投資成績」です。

1年間で約19%も日経平均株価が上昇した2017年。個人投資家のみなさんがこの好況の恩恵を、ちゃんと受けることができたのかをアンケートしてみました。

すると、なんと「7割以上の方がプラス」の投資成績であったことがわかりました。相場展開についても、ご自身の想定よりも「よかった」という感想をお持ちの方が7割を超えていました。

気になる2018年相場についても、「2017年よりも良さそう」と考えている方が6割超とポジティブな意見が多かった今回のアンケート。では、投資の専門家は2018年相場をどう考えているのか? 楽天証券経済研究所のメンバーが分析しています。ぜひご覧ください。

■楽天DIのまとめ

楽天証券経済研究所シニアマーケットアナリスト 土信田 雅之

2017年の締めくくりとなった今回のアンケート調査ですが、12月25日(月)~12月27日(水)の期間で行われました。

そして迎えた大納会(12月29日)の日経平均は2万2,764円で取引を終えました。前月末(2万2,724円)からの上昇幅はわずか40円ほどでしたが、月次ベースでの連続上昇記録を4カ月に伸ばしたほか、昨年末の大納会終値(1万9,114円)からは3,650円も値を伸ばしており、2017年は年間を通じて好調だったと言えます。

あらためて12月の相場を振り返ってみると、日経平均は「2万3,000円の大台をトライしては、跳ね返される」というパターンを繰り返す展開でした。上値の重たさを感じさせる一方で、下値はしっかりと切り上がっており、堅調な相場地合いとなっていました。

また、12月はメジャーSQをはじめ、米国の利上げや税制改革法案の行方などが材料になりましたが、これらのイベントを通過する度に値動きが落ち着きを見せ、とりわけ年末にかけては、狭い値動きと薄商いが目立つようになり、こう着感が強まる格好でテクニカル分析で言うところの「三角保ち合い」が形成される動きとなりました。

今回のアンケートは2,800名を超える方からの回答をいただきました。日経平均と為替の見通しDIの値はともに「株高・円安」が優勢で、2018年相場に対して明るい雰囲気を感じさせる結果となりました。

■1.日経平均の見通し

「 楽観的な見通し続く 」

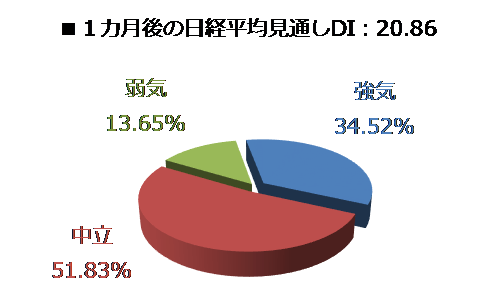

今回調査の日経平均の見通しですが、1カ月先DIの値が20.86、3カ月先DIについては23.37となりました。

前回の結果がそれぞれ、21.59と12.53でしたので、1カ月先DIは値がやや低下する一方で、3カ月先DIは大幅に増加した格好です。とりわけ、3カ月先DIの増加が目立ち、印象的です。また、低下したとはいえ、1カ月先DIの内訳をみると強気派が34%を超えており、先行きに対して楽観的な見通しを維持していると言えます。

3カ月先DIの値が20に乗せるのは2015年10月調査以来です。当時の日経平均の状況を思い出してみると、夏場に株式市場を襲った「チャイナ・ショック」の急落が止まり、株価の戻りをうかがっているタイミングでした。この時は1カ月先DIの値も26.63と高水準でした。

今回の調査については株価が上昇してきた中での結果ですので、2015年10月調査のときとは異なります。確かに、12月は上値が重たい展開となっていましたが、株価上昇の背景にある好調な国内外景気と企業業績への期待は根強いと思われます。

そして、いよいよ始まった2018年相場ですが、幸先の良いスタートとなりました。大発会の日経平均終値は昨年末終値比で741円高、翌1月5日も208円高と年初の2日間で949円の上げ幅を見せています。これまで上値を抑えてきた2万3,000円台はもちろん、昨年11月9日につけた、取引時間中の直近高値(2万3,382円)もあっさり突破。直近高値を超えたことで、上昇トレンドの再開も期待できるような格好となっています。

こうした年初の株高は、国内株市場がお休みだった期間の米株市場の好調さがもたらしたものと言えます。米中の経済指標が好調だったことをはじめ、北朝鮮情勢への不安後退や、1月中にも公表される見込みとなっている米国の経済政策(トランプ大統領の公約のひとつであるインフラ投資計画)への期待などがその背景として挙げられます。

主要な米株価指標の動きをたどると、1月2日にNASDAQ総合指数が初の7,000ポイント台乗せ、翌3日にはS&P500指数が初の2,700ポイント台に乗せ、さらに4日にはNYダウが初の2万5,000ドル台乗せと、連日で史上初の節目に乗せる勢いを見せています。

上昇の勢いが強いだけに、いつ相場の過熱感が意識されてもおかしくはなく、少なくとも利益確定売りに押される場面が近いうちに訪れそうなことは想定されるものの、昨年から続いている見通し(拡大する国内外の景気と企業業績期待)に変化はなく、総じて楽観的なムードが感じられます。

とはいえ、「好事魔多し」。相場の急変に対しては警戒のアンテナを張っておく必要があります。たとえば、株価を押し上げ要因となった米国の経済政策(減税とこれから手掛けようとする財政出動)は、本来景気が良くないときに行うのがセオリーです。

足元の米国経済は好調のため、減税や財政出動によって景気がさらに刺激されて過熱気味になれば、これを引き締めるためにFRB(米連邦準備制度理事会)が利上げペースを早めざるを得なくなるシナリオも考えられます。

また、減税や財政出動は景気刺激策である一方で財政赤字拡大政策でもあるため、経済政策の効果が微妙だった場合には財政赤字のほうがクローズアップされてしまい、同じ金利上昇でも、こちらは「悪い金利上昇」として受け止められてしまう可能性もあります。米国の経済政策が効き過ぎても、効かなくても悪材料となる恐れがあるわけです。

米国経済以外にも、米国中間選挙をはじめ、中国の景気と当局の統制コントロールとのバランス、国内でも黒田日銀総裁の任期や自民党総裁選、消費増税を控えた景気悪化懸念を和らげる対応など、2018年もイベントが盛りだくさん。地政学的情勢などの突発的な不安もくすぶっています。

現時点で弱気になる必要はないものの、「適温相場」が続かなくなるかも、という想定シナリオは頭の片隅に置いておくのが良いかもしれません。

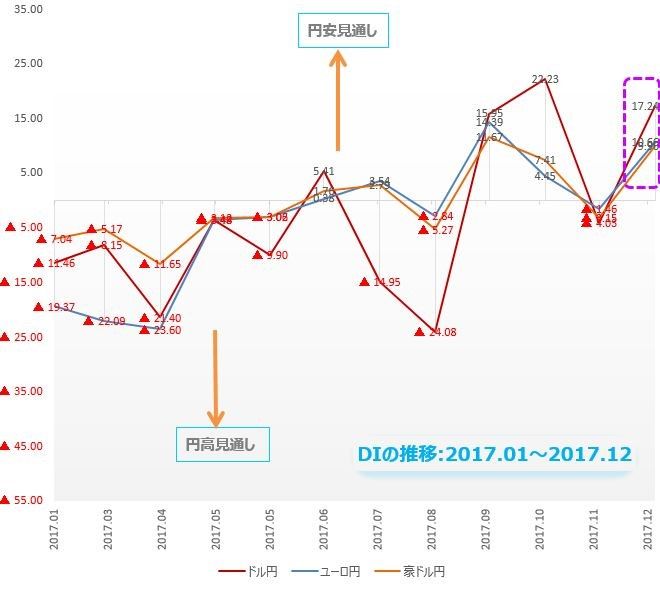

FX DI:2017年を振り返る

楽天証券FXディーリング部 荒地 潤

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円の、今後1カ月の相場見通しを指数化したものです。DIがプラスのときは「円の先安」見通し、マイナスのときは「円の先高」見通しを意味します。プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強まっていることを示しています。

12月の楽天DIは、3通貨ペアすべてが、一転してプラスに変わりました。11月末には110円台まで下落したドル円が、年末にかけて113円台後半まで戻したことで、投資家の中で円安見通しが増えたようです。

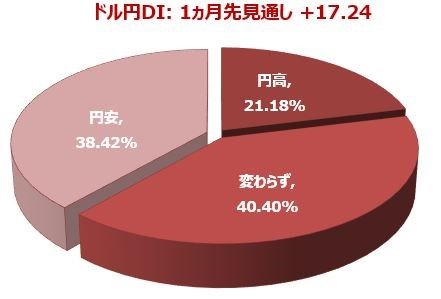

ドル/円:2017年は、「気がつけば円高」相場

「ドル/円は、1カ月後どう動いていると考えますか?」という質問に対して、12月末の水準(112.70円)よりも「円安になる」との回答は約39%ありました。また「動かない(わからない)」という中立の回答は、それよりわずかに多い約40%を占めました。一方、「円高になる」は最も少ない約21%。

円安見通しから円高見通しを差し引いたドル円のDIは約21ポイントアップして、2カ月ぶりのプラスとなる17.24まで上昇。投資家の円安見通しが増えていることを示しています。

トランプ大統領が誕生した2017年。新政権に対する大きな期待でマーケットの目線はドル高に向いていました。ところがドル/円は、年明け早々の1月3日の118.60円が高値で、4月には110円を割り、さらに9月には107.31円まで下落しました。

多くの投資家がドル高を考えるなか、積極的にドル/円を売り進めたというよりも、買っては投げ、投げては買ってを繰り返すうちに円高になってしまったような1年で、相場に爽快感が感じられませんでした。

年間の値幅(高値–安値)も約11円しかなく、2017年のドル/円は、やや活気に欠けました。

ユーロ/円:2017年は、「ユーロ転機の年」だった

ユーロ/円は、12月末の水準(135.20円)よりも「ユーロ高/円安になる」と考える投資家は30%、「ユーロ安/円高になる」と見る投資家は約20%でした。最も多かったのは、全体の約半数を占めた「動かない(わからない)」の中立派でした。

円安見通しから円高見通しを差し引いたユーロ円のDIは約12ポイントアップして、2カ月ぶりのプラスとなる10.66まで上昇。ユーロ高/円安見通しが増えたことを示しています。

2017年のユーロ/円は大きく動きました。年前半は欧州政治不安という暗雲が立ち込めて123円台後半から9円近く下落したものの、フランス大統領選でマクロン氏がユーロ離脱を訴える極右候補に勝利したことで急に視界が良好になると、114.83円から125円台まで一気に反発。

年後半にはECB(欧州中央銀行)が緩和政策の終了宣言でさらに上昇が加速して、130円台を優に超える大幅なユーロ高になりました。数年も続いた逆境をはねのけたような、カタルシスを感じさせる相場でした。

ユーロ/円の年間の値幅(高値–安値)は約20円で、ドル/円と比較しても2倍近く動いたことになります。しかしこの1年、投資家の約4割以上がユーロ/円に対して「動かない(わからない)」と慎重なスタンスを取り続けていました。

ドル/円だけを見て、「2017年は動かなかった」と不満を漏らす投資家も多かったようですが、FXマーケット全体を見ると、ユーロにしてもポンドにしても大きく動いた年だったのです。ドル/円だけにとらわれず、他の通貨も見渡して、どこにトレードチャンスがあるかを探すことが大切でしょう。

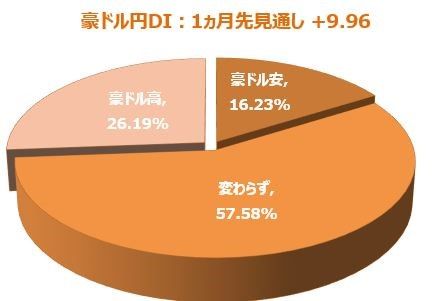

豪ドル/円:豪ドル安に傾くが、半数以上は中立

豪ドル/円は、12月末の水準(87.95円)よりも「豪ドル安/円高になる」と考える投資家は16%しかいませんでした。それでは「豪ドル高/円安になる」と考える投資家が多数だったのかというと、こちらも26%しかおらず、ほとんどが、「動かない(わからない)」の中立で、全体の約58%を占めました

円安見通しから円高見通しを差し引いた豪ドル円のDIは、13ポイントアップしてプラス9.96に上昇しました。

豪ドル/円の年間の値幅(高値–安値)は約8.80円しかありませんでした。豪ドル/円に対して、6割近い投資家が「動かない」と考えるのも仕方ないことです。

3.今月の質問:「2017年の投資成績」について

楽天証券経済研究所 チーフグローバルストラテジスト 香川 睦

今回の質問は、「2017年の投資成績」でした。

[今月の質問 1 ]

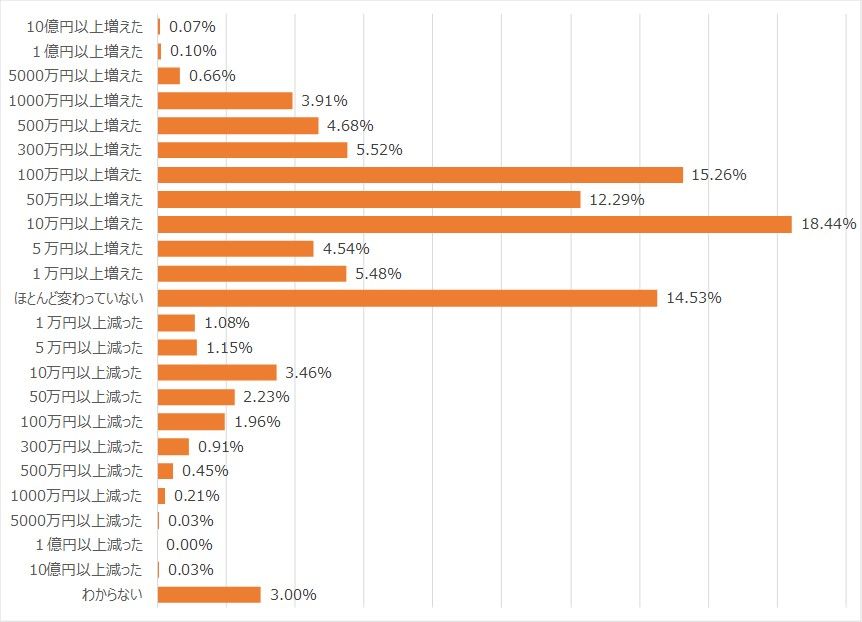

2017年の投資成績について教えてください。

[今月の質問 2 ]

2017年の相場環境について、ご自身が想定されていた相場と比べていかがでしたか。

[今月の質問 3 ] 2018年の相場環境に対する、ご自身の想定を教えてください。2017年と比べてどうなるとお考えですか?

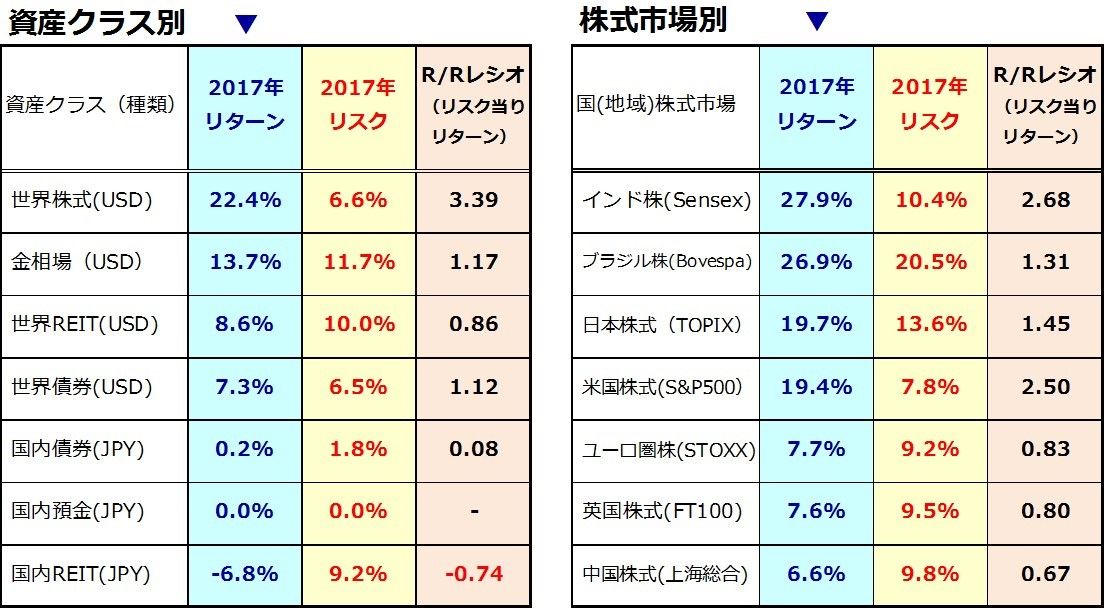

「2017年の相場環境について、ご自身が想定されていた相場と比べていかがでしたか」との問いに、「(かなり)いい相場だった」と回答された割合が42.6%となりました。

「まずまずいい相場だった」(31.6%)を加えると、約7割の回答者が昨年の相場展開に好印象を持たれていました。一方、「悪い相場だった」との回答は10.2%に留まりました。

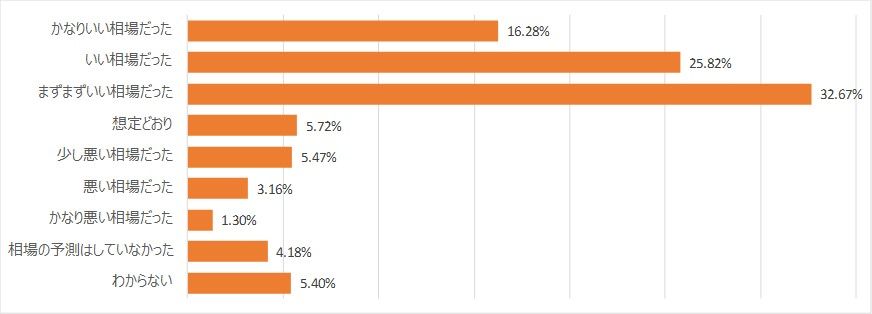

下記の図表では、左の一覧で2017年の「資産クラス別のリターン(騰落率)」を降順に示し、右の一覧で「株式市場別のリターン」を降順で示したものです。

まず、資産クラス別のリターンを振り返ると、世界株式(日本を除く)が+22.4%とほかを圧倒し、R/Rレシオ(リターン÷リスク=リスク単位当りリターン)も3.39倍と投資効率が際立ったことがわかりました。

一方、世界の株式市場では、インド株式のリターンが+27.9%と好調で、R/Rレシオも2.68とブラジルの1.31の約2倍だったことがわかります。

なお、2017年の日本株式のリターンは、米国株式とほぼ同様でしたが、R/Rレシオでみると米国株式のリスク(変動率)が他市場と比較して低かったことで、投資効率の面では米国株式が日本株式より優位であった市場実績が検証できます。

<図表:2017年の資産クラス別・株式市場別の投資成果>

出所:Bloombergのデータより楽天証券経済研究所作成(2017年12月末時点)

「2018年の相場環境に対するご自身の想定は?」との問いについては、「かなりいい相場になりそう」、「いい相場になりそう」、「まずまずいい相場になりそう」の合計が63.9%となりました。

2017年に日本を含む世界の株式が高リターンで終わったのは、低インフレ・低金利の下でのグローバルグロース(世界経済の成長)が継続し、企業業績の見通しが改善してきたことが主因として挙げられます。

したがって、株価波乱要因として警戒すべきリスク要因(朝鮮半島情勢、日米の金融政策、トランプ大統領の統治力)は多々あるものの、2018年も日本株式が強気相場を維持するためには、

-

米国や中国を中心とする世界経済の成長持続

-

来年度に向けた企業業績の増益

-

米国の緩やかな金利上昇

-

為替相場の安定もしくは円安傾向

-

地政学リスク(朝鮮半島と中東)の落ち着き

などが条件となりそうです。こうした条件が整っていくなら、日経平均は適度な調整を挟みながらも「7年連続の上昇」で2018年を終える可能性は高いと考えています。

4.今後、投資してみたい金融商品・今後、投資してみたい国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

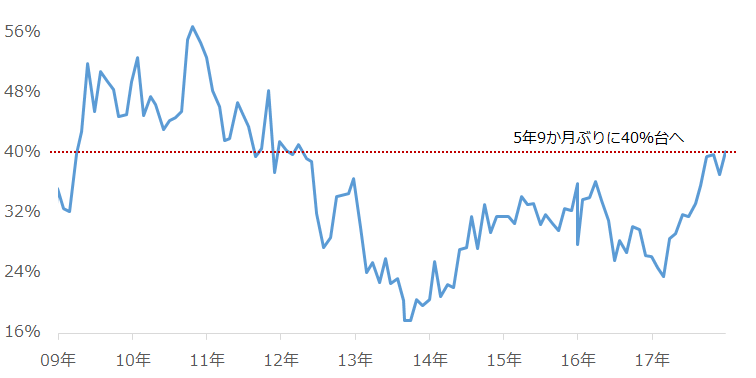

今月は、毎月継続して実施している設問「今後、投資してみたい国・地域」で「インド」と回答した人の割合に注目しました。

インドを今後投資してみたい国・地域に選んだ方の割合は、12月の調査で40.26%となりました。40%を超えるのは、2012年3月の調査の41.2%以来(5年9カ月ぶり)です。

「今後、投資してみたい国・地域」で「インド」と回答した人の割合

2009年から2011年は40%台後半から50%前後の水準で推移していました。アンケートに回答した人の2人に1人が「インド」を選択していたことになります。(当該設問は複数回答可)

2012年半ばから2013年の後半にかけて、米国の金融政策において「緩和」から「出口模索」に舵がきられたことなどを受けて、世界的な景気の伸び悩みが見られました。この際、リスクを取って投資をするムードが後退したことや、インド経済も伸び悩むのではないか?という懸念などで、「インド」を選択する人の割合が低下。その後、いったんは30%台まで回復しましたが、英国でのEU離脱の是非を問う国民投票を機に、再び20%台まで下落しました。

しかし、2017年半ばから、世界的な景気回復傾向により、「インド」を選択する人の割合が上昇し始めました。この上昇傾向が継続し、2017年12月の調査でおよそ5年9カ月ぶりに40%台まで上昇する展開に。

2018年は国内外の株式市場が上昇し、明るいムードの中で始まりました。このようなムードは引き続き、「今後、投資してみたい国・地域」で「インド」と回答する人の割合を増やす要因になると考えられます。

今後、投資してみたい金融商品 2017年12月調査時点 (複数回答可)

| 投資対象 | 割合 | 前回比 |

|---|---|---|

| 国内株式 | 67.71% | 4.43% |

| 外国株式 | 30.51% | 0.26% |

| 投資信託 | 37.10% | 4.15% |

| ETF | 22.08% | 3.75% |

| REIT | 11.11% | 2.30% |

| 国内債券 | 5.33% | 0.10% |

| 海外債券 | 6.65% | 0.65% |

| FX(外国為替証拠金取引) | 10.31% | △ 1.39% |

| 金 | 14.14% | △ 1.10% |

| 原油 | 2.72% | △ 0.71% |

| その他の商品(コモディティ) | 2.47% | 0.16% |

| カバードワラント | 1.04% | △ 0.01% |

| 特になし | 6.34% | △ 1.61% |

出所:楽天DIのデータより筆者作成

今後、投資してみたい国(地域) 2017年12月調査時点 (複数回答可)

| 国名 | 割合 | 前回比 |

|---|---|---|

| 日本 | 51.03% | 4.50% |

| アメリカ | 43.12% | 4.03% |

| ユーロ圏 | 7.28% | 1.33% |

| オセアニア | 5.71% | 0.71% |

| 中国 | 10.59% | △ 0.02% |

| ブラジル | 5.02% | 0.67% |

| ロシア | 3.66% | 0.11% |

| インド | 40.26% | 3.09% |

| 東南アジア | 24.80% | 0.29% |

| 中南米(ブラジル除く) | 2.86% | 0.03% |

| 東欧 | 2.06% | 0.08% |

| アフリカ | 5.92% | △ 0.83% |

| 特になし | 8.22% | △ 0.27% |

出所:楽天DIのデータより筆者作成

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。