標準偏差ボラティリティトレードはあらゆる商品とタイムフレームに拡張が可能である

相場の分析にはファンダメンタルズ分析とテクニカル分析がある。取引する金融商品をどれにするのか絞り込んだり、マーケットテーマを見定めたりするためにはファンダメンタルズ分析は必要であろう。

しかし、筆者の独断でいえば、相場を分析するうえで最も重要なのは「価格そのものの分析」、つまりテクニカル分析である。トレンドを測る移動平均線から始まり、一目均衡表、相場の買われすぎ・売られすぎを示すオシレーター系のRSI(相対力指数)等、さまざまなチャート分析の手法がある。しかし、絶対の法則は存在しない。そんなものがあれば、そもそも相場が成立しないだろう。

筆者の辿り着いた結論は、相場とは確率に賭けるゲームであり、その優位性の優劣でパフォーマンスが決まるということである。

相場には方向性を持っている「トレンド相場」と無秩序に動いている「調整相場(ランダム相場)」がある。現在の相場が「トレンド相場」なのか、あるいは「ランダム相場」なのかを見定めるのに有効なのが「標準偏差ボラティリティ(Standard Deviation)」である。

タートルズの総帥リチャード・デニスが、「タートルトレーディング戦略はもう通用しない」と発言したのは15年以上も前になるが、トレーディングや市場の環境が激変し、昔流行った売買手法のほとんどは、現在の市場では通用しない。しかし、筆者が使っている「標準偏差ボラティリティトレードモデル」だけは、長きにわたって効力を発揮している。

「標準偏差ボラティリティトレードモデル」では、相場に方向性が出てくると、標準偏差ボラティリティとADX(アベレージ・ディクショナル・インデックス)が上昇する。標準偏差ボラティリティとADXが低い位置から上昇する場合は、相場が保ち合いを離れ、強い方向性をもつシグナルとなる。

相場に大きなトレンドが発生する可能性のある局面は、標準偏差ボラティリティが上昇し、ボリンジャーバンドの±1シグマ(個別株および株式インデックスのみ0.6シグマを使用)をブレイクしたときである。相場がボリンジャーバンドの±1シグマ(株式インデックスの場合は0.6シグマ)の外側にあるうちはトレンド相場が継続しており、ポジションを持ち続けるという手法だ。

ワイルダーが考案したADXはDI(方向性指数)の平均(アベレージ)で、価格の変動幅を指数化してトレンドの強弱を指数化したものだ。一般的なADXと波形が違うという質問を山ほど受けてきたが、筆者はワイルダーのオリジナルADX、すなわち、ADXを電卓で計算する簡易法である「修正平均ADX」を使っている。標準偏差ボラティリティとADX(アベレージ・ディクショナル・インデックス)の2つの指標が低い位置からいっしょに上昇しているときは、相場が保ちあいを離れ強いトレンドが発生したという判断になる。

よく誤解されるが、標準偏差ボラティリティとADXはトレンドの強弱を表す指標であり、相場が上昇しているのか、下落しているのかを示す指標ではない。

標準偏差ボラティリティは、ジリ高・ジリ安相場には弱いという弱点があるが、確率の勝負においては最もロジカルな指標であることは間違いないと考えている。相場の逆張り、順張り、オプション取引など、何にでも使える便利な指標である。筆者は、長年この指標でトレンドの有無を確認してきた。それはこれからも変わらないだろう。

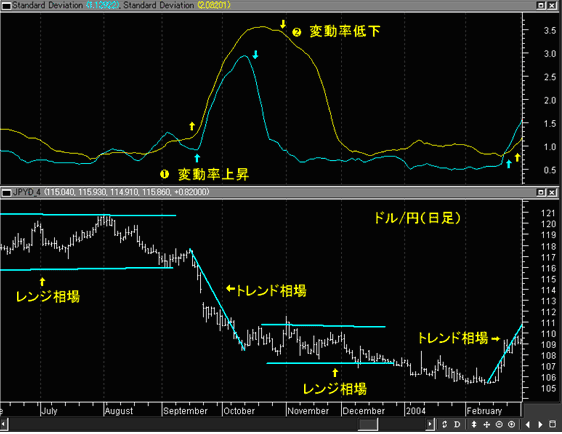

標準偏差ボラティリティとトレンドの判定:サンプル ドル/円(日足)

出所:石原順

相場に強いトレンドが出ているサインは、標準偏差ボラティリティ(パラメーター:26)とADX(パラメーター:14)の2本のラインが一緒に上昇しているところである。売買注文のタイミングは、ボリンジャーバンド(パラメーター:21)で判断する。チャートのローソク足がボリンジャーバンドの±1シグマのラインを外側に飛び出したところがエントリー(新規注文)のポイントである。必ず標準偏差ボラティリティとADXのラインの傾きを確認して、トレンド相場であることを確認することがマストである。あとは、ローソク足が±1σの内側に戻ったら、エグジット、すなわちポジションを手仕舞うだけだ。

ドル/円(30分足) 標準偏差ボラティリティトレードモデル

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順インジケーター

トレードの結果を「損小利大(そんしょうりだい)」にするには、相場についていくという順張りの手法が最適である。標準偏差ボラティリティとADXでトレンドを判定し(トレンドの判定)、ボリンジャーバンドの±1シグマでロスカットを設定する(損失限定)。そして、相場が±1シグマの外にある限り利食いはしない。相場が±1シグマの外にある限り、利益は伸びていく(利益の極大化)。

標準偏差ボラティリティやADX、またボリンジャーバンドのパラメーターを変えることは問題ないが、筆者はパラメーターの最適化は一切しない。標準偏差ボラティリティは26、ADXは14、またボリンジャーバンドは21で固定している。

2018年為替市場の攻略法

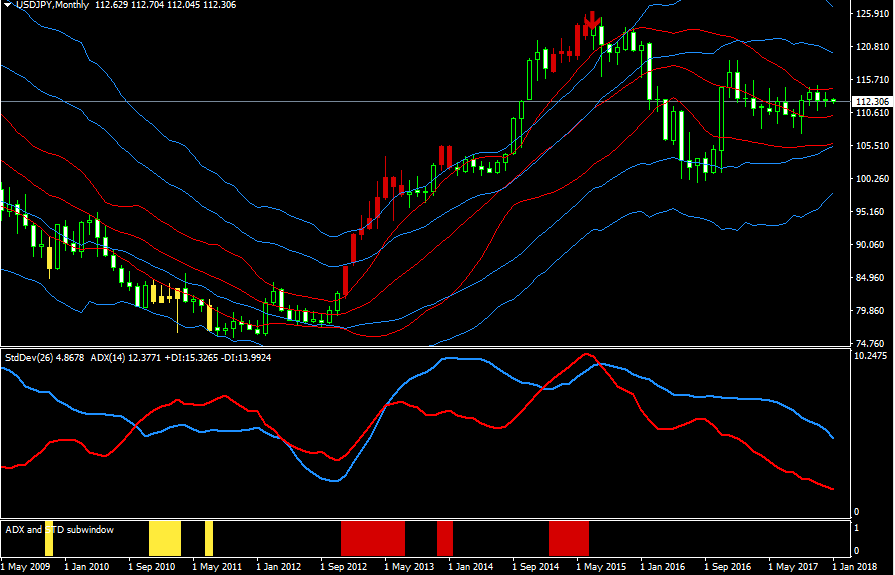

ドル/円は2012年10月に77円で底をつけた後、2012年秋から始まったアベノミクス相場で2016年6月に125円の高値を付けた。ここでATRチャネルトレードモデルの売りシグナルが点灯し、標準偏差ボラティリティもADXも現在に至るまで低下(調整)している。現在のドル/円相場の月足は方向性を失っていると言えるだろう。

ドル円(月足) 標準偏差ボラティリティトレードモデル

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順インジケーター

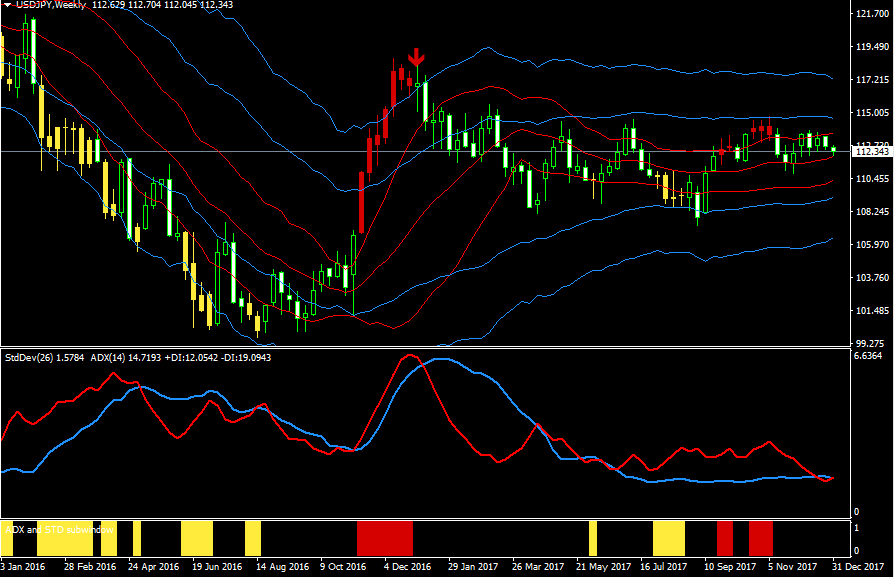

年末・年始の相場を筆者の「標準偏差ボラティリティトレード」のチャート(モデル)でチェックしてみよう。ドル/円の週足は2016年11月の101円から2017年1月に118円まで上昇した。ここでATR(アベレージトゥルーレンジ)チャネルトレードモデルの売りシグナルが点灯した後は、1年中調整相場を展開し、現在に至っている。

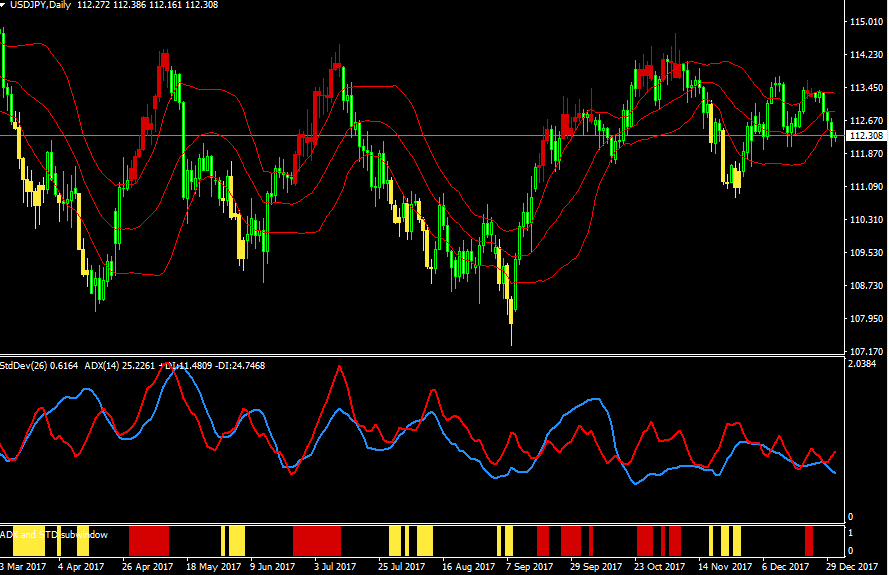

ドル/円(週足) 標準偏差ボラティリティトレードモデル

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順インジケーター

ドル/円の日足は年明けに円高に振れたものの、強い売り(円高)トレンドが出ているとは言い難い状況である。2017年のドル/円相場はたった10円しか動かなかったが、現在も上値は重く下値も堅いという状況には変化がない。

ドル/円(日足) 標準偏差ボラティリティトレードモデル

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順インジケーター

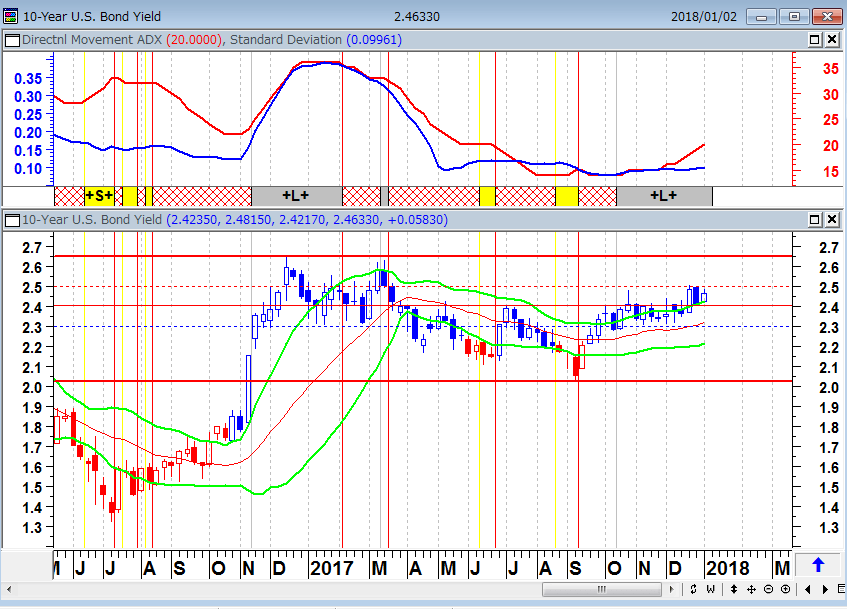

それは、ドル/円と強い相関関係をもつ米国の10年国債金利が上がらないからである。金利が上がらない理由は謎と言われているが、それにはここでは言及しない。とにかく上がらない長期金利が、居心地のよいゴルディロックス(適温)相場のけん引役になっている。

米10年国債金利(週足) 標準偏差ボラティリティトレードモデル

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

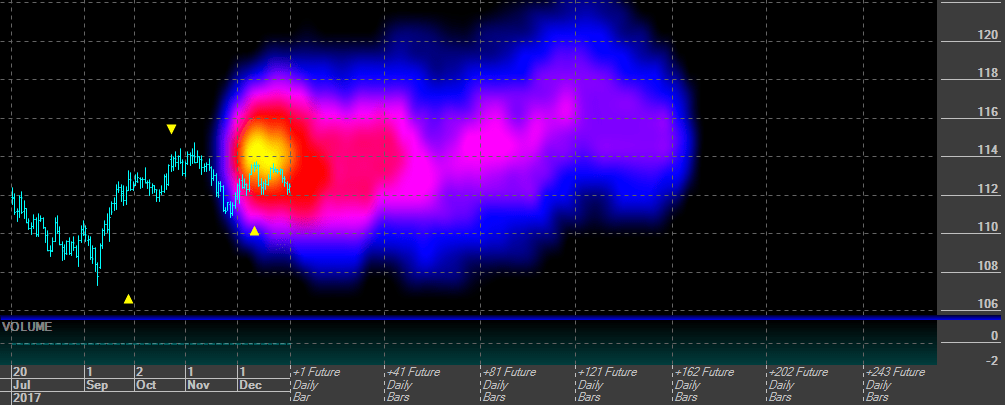

ドル/円日足の180日先までのテクニカル予測チャートを見ても、非常にレンジ色の強い形状となっており、非常に投資妙味のない相場に見える。

ドル/円(日足)と現時点での180日先までの予測チャート

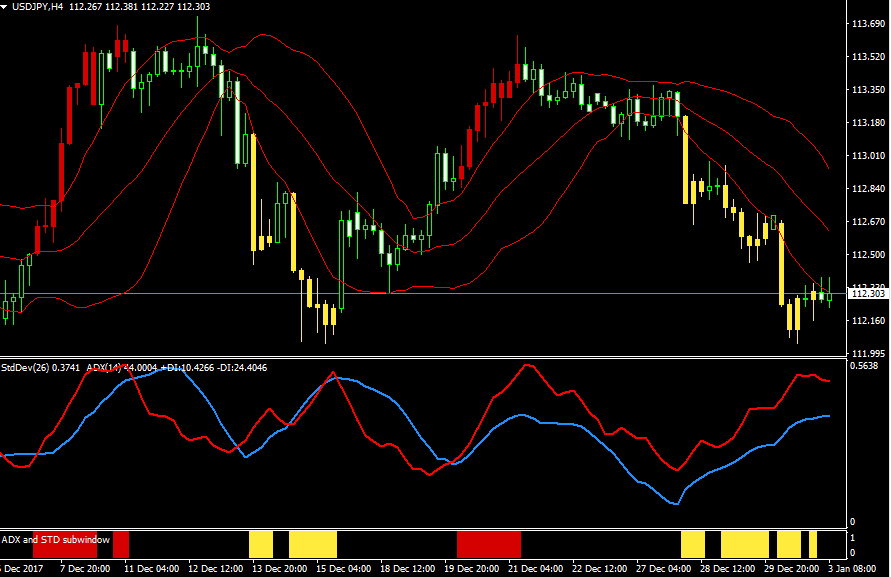

ところが、ドル/円の4時間足以下のチャートに目を転じると、相場の景色が激変する。非常にわかりやすいトレンド相場が展開されている。実は2017年の動かない相場でも収益をあげた標準偏差ボラティリティトレードのフォロワーは、4時間以下のタイムフレームで取引している人が非常に多い。相場に絶対の法則はない。しかし、大きなトレンドが発生しなくても、取引手法の短期化によって小さな利益を積み重ねることで、投資元本の20~100%のリターンを上げている人も少なくないのである。取引手法の短期化こそ、2018年相場の攻略法となるだろう。

ドル/円(4時間足) 標準偏差ボラティリティトレードモデル

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順インジケーター

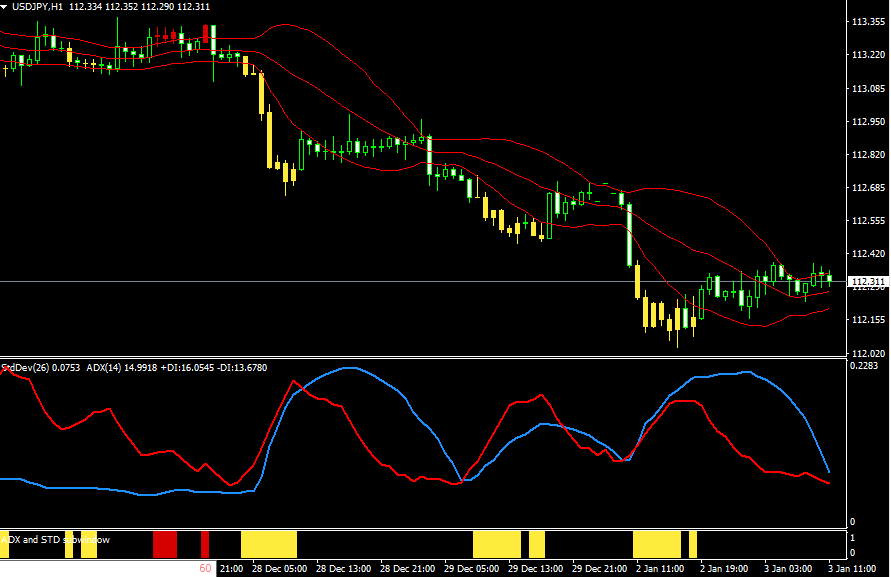

ドル/円(1時間足) 標準偏差ボラティリティトレードモデル

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順インジケーター

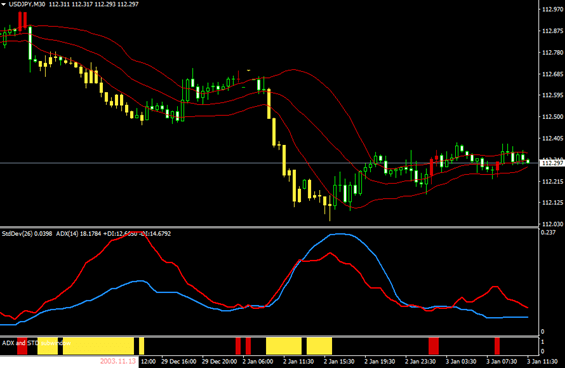

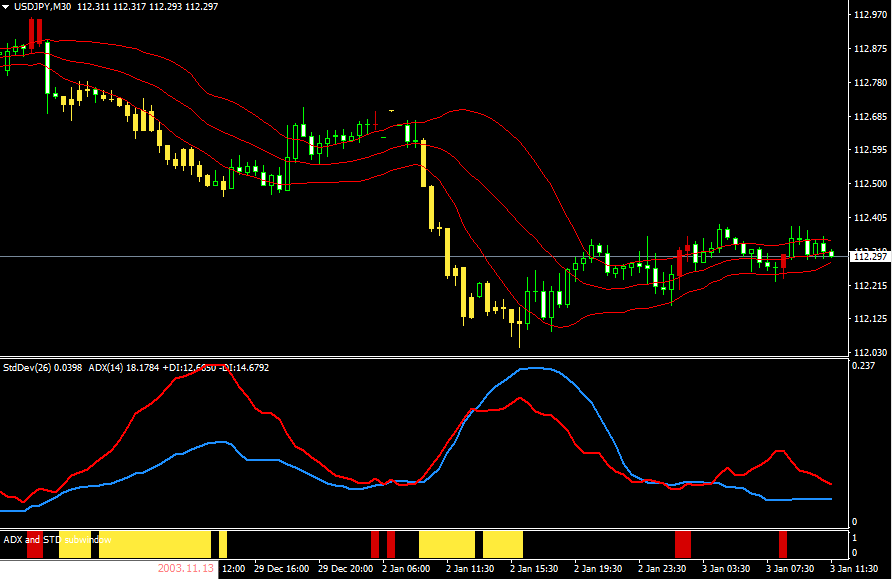

ドル/円(30分足) 標準偏差ボラティリティトレードモデル

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順インジケーター

2018年のドル/円相場予測

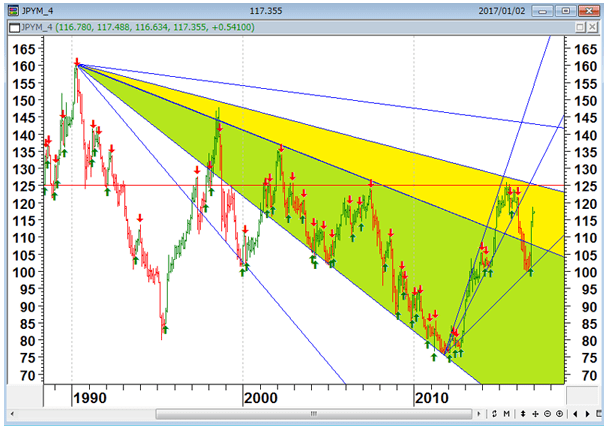

下のチャートは筆者の昨年2017年年初のドル/円のレンジ予測である。2017年の相場はおおむね黄色のゾーンで推移した。

ドル/円(月足) 支持・抵抗線 2017年1月2日のもの

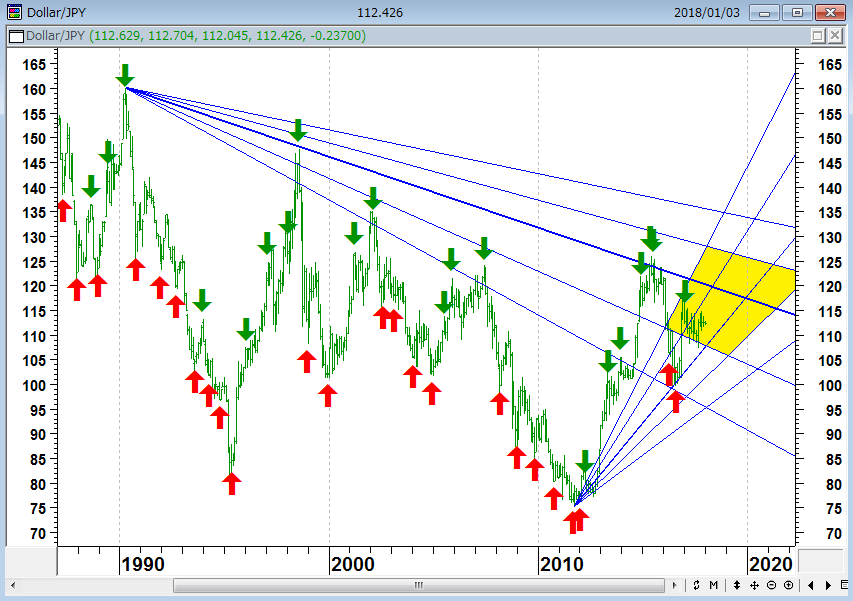

2018年は下のチャートの黄色のゾーンで推移するだろう。90日以上の予測の精度は極めて低く、大雑把な予想レンジで相場の決め打ちをするほど危険なことはない。

ドル/円(月足)支持・抵抗線

これは筆者が毎年やっているフィボナッチ・リトレースメントによる計測である。ただし、このような予測や値ごろ感で筆者がポジションを持つことはない。

2018年のテールリスクはボラティリティの上昇とジャンク債金利の上昇

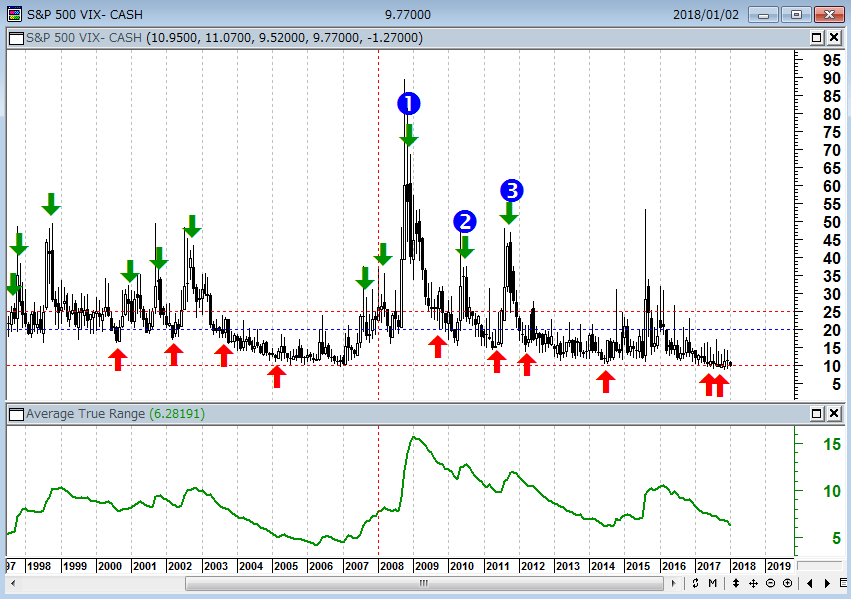

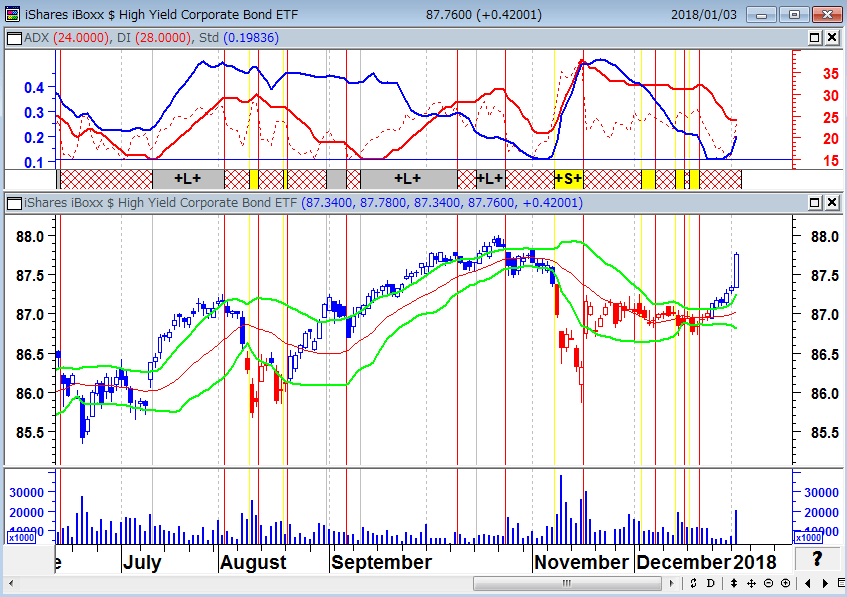

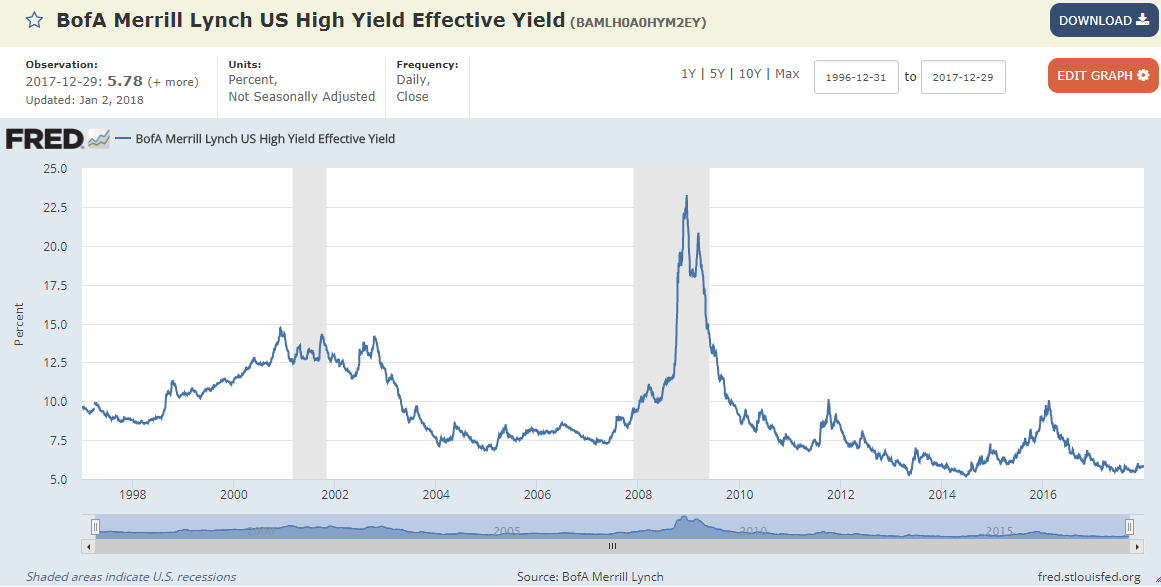

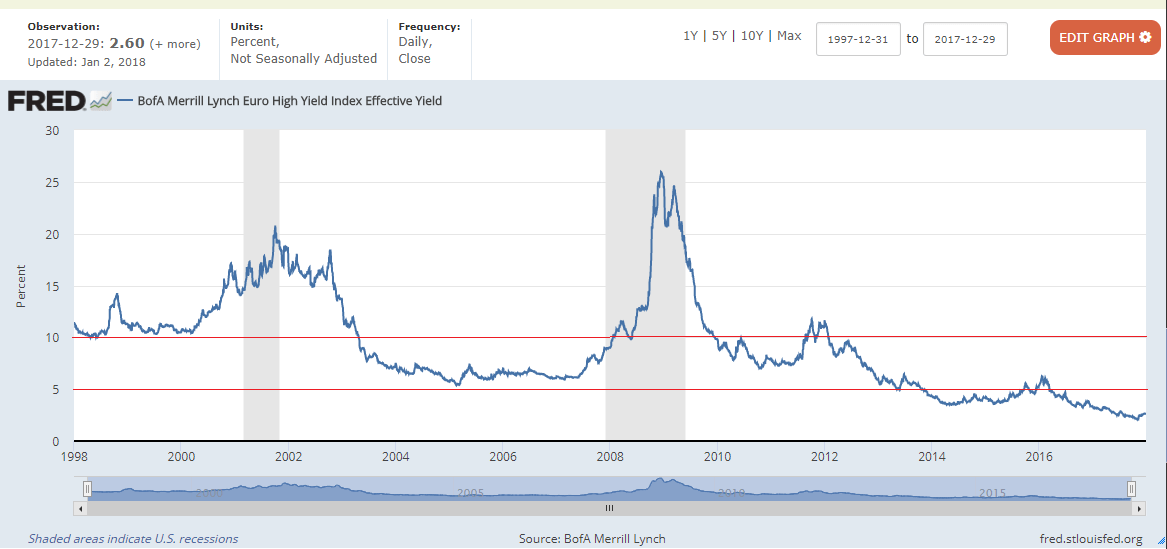

2018年のテールリスクはボラティリティの上昇と金利の上昇である。ゴルディロックス相場の生命線は低ボラティリティ(低ボラ期の株は一本調子に上げて行く)である。S&P500のオプション価格であるVIX指数の動きを注視したい。そして、債券金融バブルの象徴、あるいはバブル崩壊の炭鉱のカナリアと言われるジャンク債(High Yield債)の動向には特に注意を払いたい。

VIX指数(月足)2000年~2017年

上段:VIX指数(俗称:恐怖指数)

下段:14カ月ATR(緑)

出所:石原順

iShares iBoxx $ High Yield Corporate Bond ETF(日足)

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

中段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

BofA Merril Lynch US High Yield Effective yield

BofA Merril Lynch EURO High Yield Effective yield

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。