ラリー・ウィリアムズの日米株式市場予測

日・米・欧の景気指標は拡大が続いており、足元の懸念は中国株と半導体指数くらいだ。株式市場はトランプノミクス(減税と本国投資法)への期待で、もう一段のバブルが期待されている。

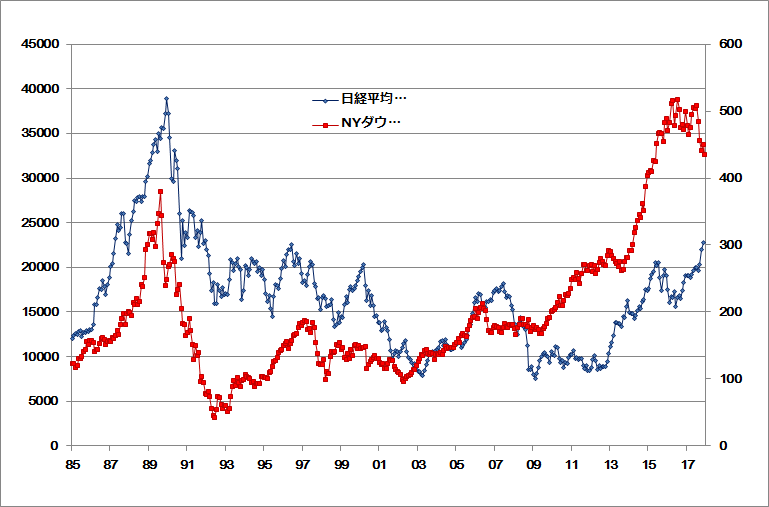

先週、マスコミ・金融関係の会合に出席したが、日経平均が26年ぶりの高値を取ってきたことで強気の声が多かった。26年ぶり高値というのは、逆に言えばこの30年の投資効率の悪さを物語っているのだが、“1985年からの日経平均と1925年からのNYダウの軌道が似ている”ということで、ジム・ロジャースなどから「日本株の半値戻しは全値戻し」という見方も出ている。

日経平均と大恐慌時のNYダウとの比較

1985年からの日経平均と1925年からのNYダウの軌道が似ている

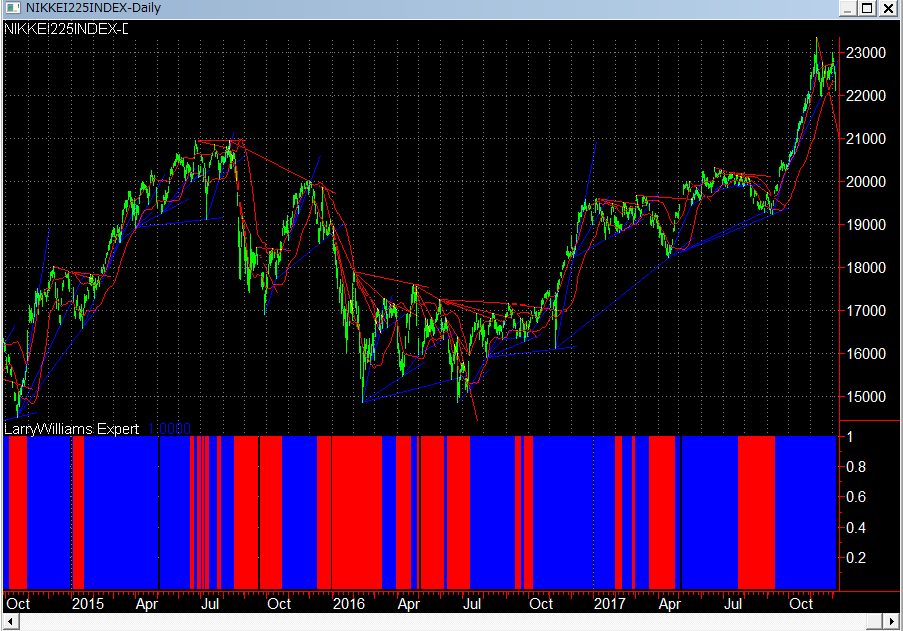

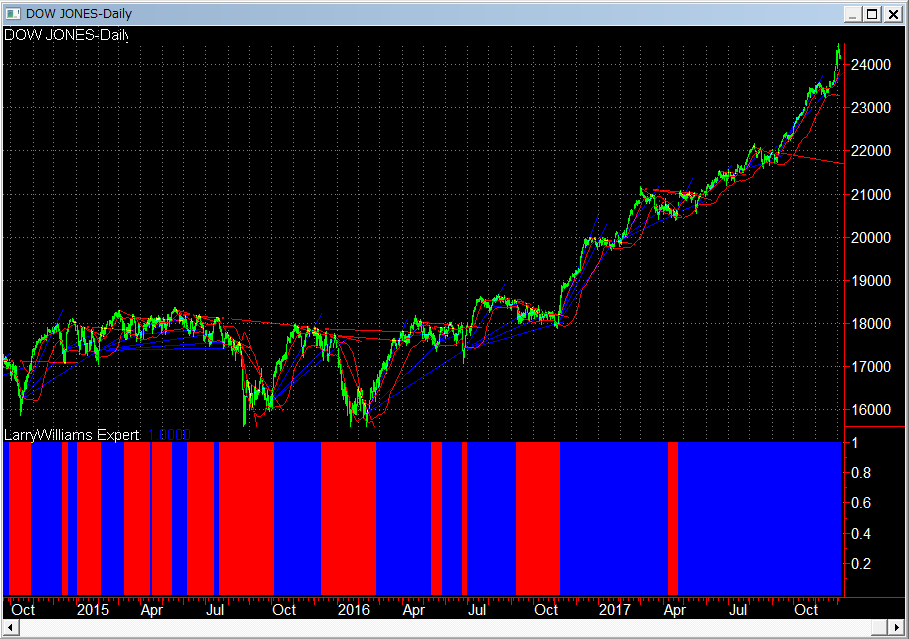

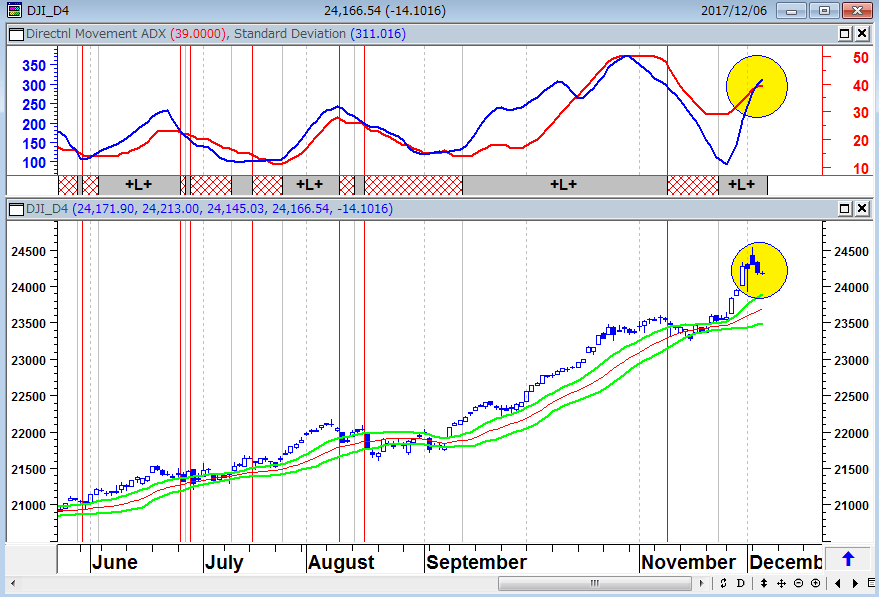

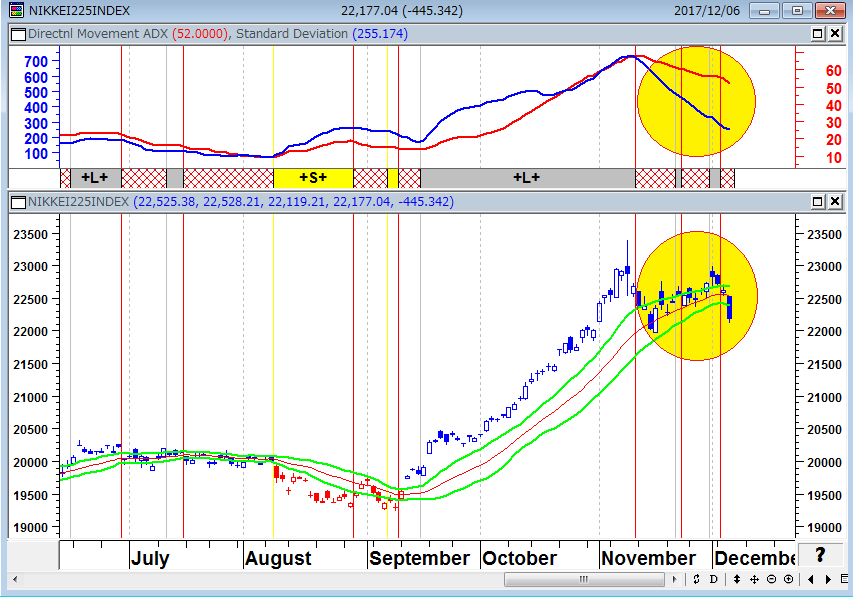

筆者は相場の実践では「そうなるはずだ」という思い込みを持ちたくないので、価格そのものの分析に重点を置いているが、ラリー・ウィリアムズの順張り売買指標をみると、日経平均もNYダウもS&P500も買いシグナルが点灯したままで、ゴルディロックス相場(適温相場)が継続している。

日経平均(日足)

出所:石原順

NYダウ(日足)

出所:石原順

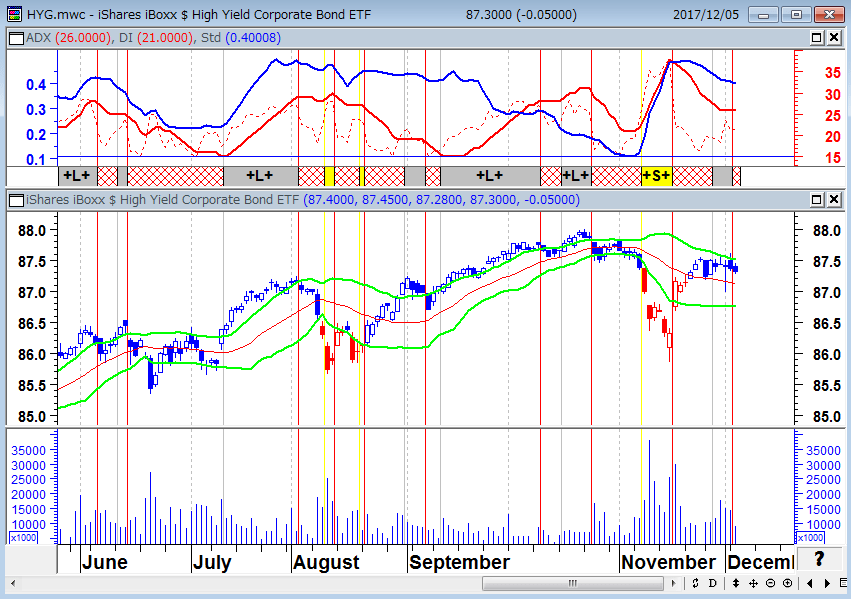

過剰流動性相場の危機のシグナルは、流動性のない商品が売られることである。株式市場の“炭鉱のカナリア”と呼ばれる[iシェアーズ iBoxx 米ドル建てハイイールド社債 ETF]は8月と11月に売られる場面があったが、運用難に苦しむ機関投資家の買いですぐに持ち直しており、市場のカネ余り具合を象徴する動きとなっている。量的緩和で利ザヤのなくなった日・欧の機関投資家や年金は、投資不適格の米国のジャンク債などを買わざるを得ないのである。

iシェアーズ iBoxx 米ドル建てハイイールド社債 ETF(日足)

そんななか、先週金曜日にはABCニュースの報道でロシア疑惑が蒸し返され、NYダウが一時350ドル値下がりする場面があった。その後は減税期待で買い戻されて結局40ドル安で終わったが、最初はフラッシュクラッシュか?と大騒ぎになった。昨日12月6日には、日経平均が445円安となり今年年最大の下げを記録している。

筆者の標準偏差ボラティリティトレードのトレンドは買いトレンドの継続となっているが、12月15日以降は極端に市場参加者が減ってくるので、ロシア疑惑等の報道によってはこうした乱高下がまた起こるかもしれない。

NYダウ(日足)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

米著名投資家のラリー・ウィリアムズは、今週のラリーTV(ラリー・ウィリアムズの週刊マーケット分析)で、「今週の米株市場は上下にふれ荒れる展開になるでしょう。おそらく、税率の引き下げ案がまとまったときに大きく上げて、その後は横ばいになると思います」と述べている。法人税減税や配当課税廃止に沸く米株式市場だが、結構、難しい展開になるのかもしれない。

12月1日のS&P500先物(30分足)とフォーキャストライン

【JPモルガン・チェースは、米国の税制改革によってヘッジファンドが痛手を負う可能性があるとみている。株式デリバティブストラテジスト、ショーン・クイッグ氏は「市場は税制改革法案が議会を通過する可能性を過小評価している。グロース/モメンタム株へのエクスポージャーが大きいアクティブ運用者が抱える潜在的なパフォーマンスリスクは短期的に相当深刻になり得る」と記した。

同氏によれば、今年はアクティブ運用者の半数余りが各自のベンチマークを上回っている。これはヘッジファンドに人気の一握りの銘柄、主にテクノロジー株の保有が奏功しているからだ。ただ、29日の米国株市場では税制改革の見通しを巡り市場の楽観が強まる中、こうした銘柄が急落。フェイスブックとアマゾン・ドット・コム、ネットフリックス、グーグル親会社アルファベットの4社を指す「FANG」の時価総額は計600億ドル(約6兆7500億円)吹き飛んだ。クイッグ氏は、税制改革によってS&P500種株価指数には1桁台半ばの上昇余地が生じるとみる一方、多くの投資家は現時点で株式配分比率が相対的に高いため、米国株の買い増しには消極的である公算が大きいとの見方を示した。グロース株の今年のパフォーマンスはバリュー株を約15ポイント上回っており、現在の強気相場では55ポイント上回っている。クイッグ氏は「グロース/モメンタム株をオーバーウエートしている運用者は、税制改革に対して慎重なアプローチを採るのが賢明だろう」と述べた】(「JPモルガンが成長株投資に警鐘、米税制改革巡り慎重なアプローチを」12月1日 ブルームバーグ)と報道されているように、アクティブ運用者の潜在リスクは短期的に相当深刻になり得る可能性がある。

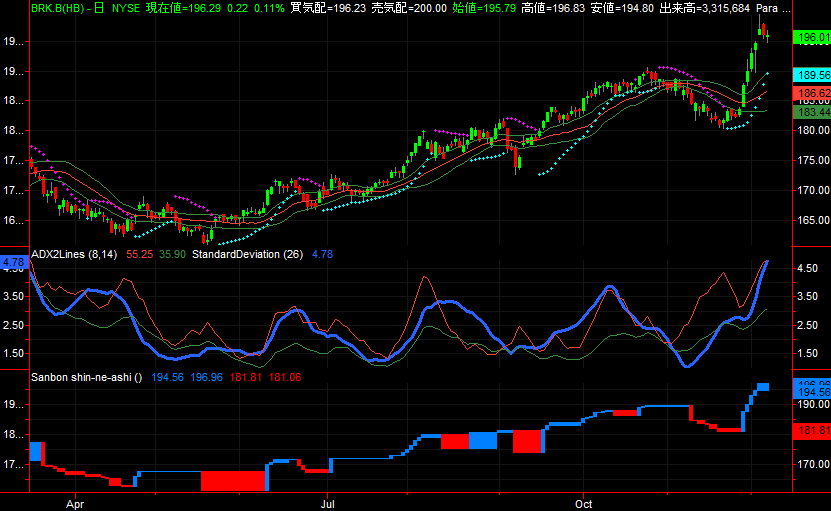

グロース/モメンタム株のネットフリックス(日足)

中段:標準偏差(26)ADX2LINES(8.14)

下段:新値3本足のシグナル 出所:石原順

バリュー株のバークシャーハサウェイ(日足)

中段:標準偏差(26)ADX2LINES(8.14)

下段:新値3本足のシグナル

出所:石原順

一方、日経平均の動向を筆者の標準偏差ボラティリティトレードのモデルでみると、ADXが下げとまる兆候が出ているので、スピード調整から上げ相場への復帰もあり得るが、標準偏差がまだうつむいており、高値波乱的な調整局面を脱し切れていない。

日経平均(日足)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

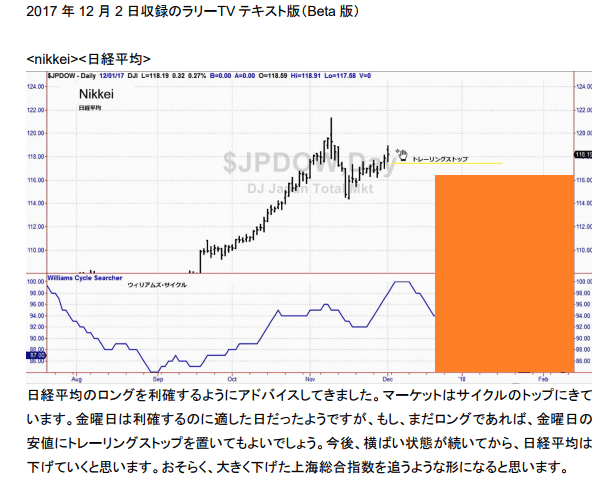

今週のラリーTV(ラリー・ウィリアムズの週刊マーケット分析)では、「日経平均は横ばいが続いてから今後下げていくと思います」と述べ、上海株の後追い相場になるとと述べている。日経平均のウイリアムズサイクルが下を向いているので、頭打ち相場とみているのだろう。

日経平均(日足)とウイリアムズサイクル

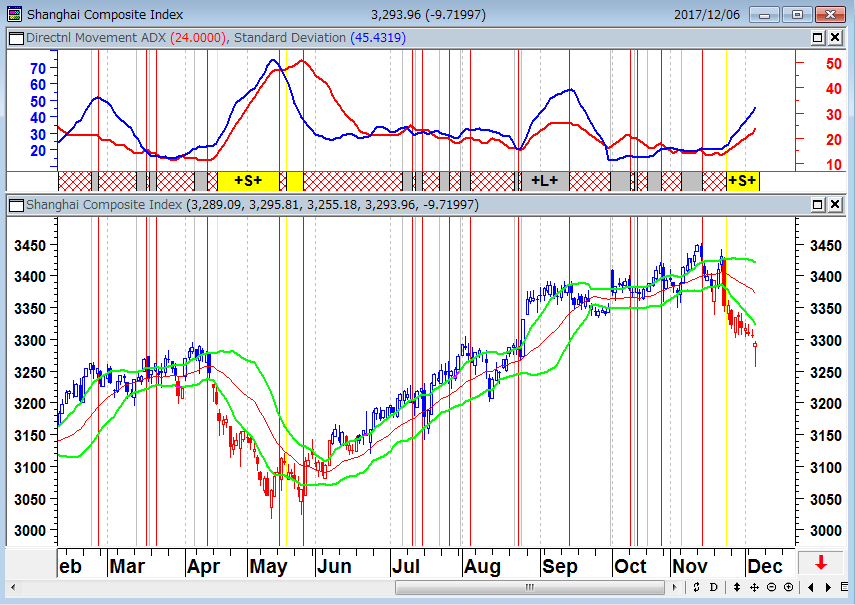

上海総合指数(日足)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

ラリー・ウィリアムズのビットコイン先物市場予測

ビットコインはCMEで先物の取引所取引が始まるが、ナスダックもビットコインの先物を来年上場する予定らしい。取引所取引が行われることで、一応、オーソライズされたビットコインは、ここからCTAやファンドの参入で波乱含みの相場になるともっぱらの噂だ。

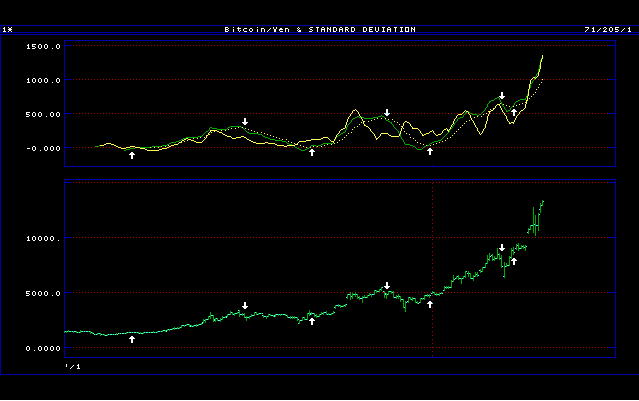

筆者はビットコイン取引を否定も肯定もしない。流動性に難があるが、それでもひとつの金融商品であろう。今年のビットコインは最高に順張りがうまくいった仮想通貨である。

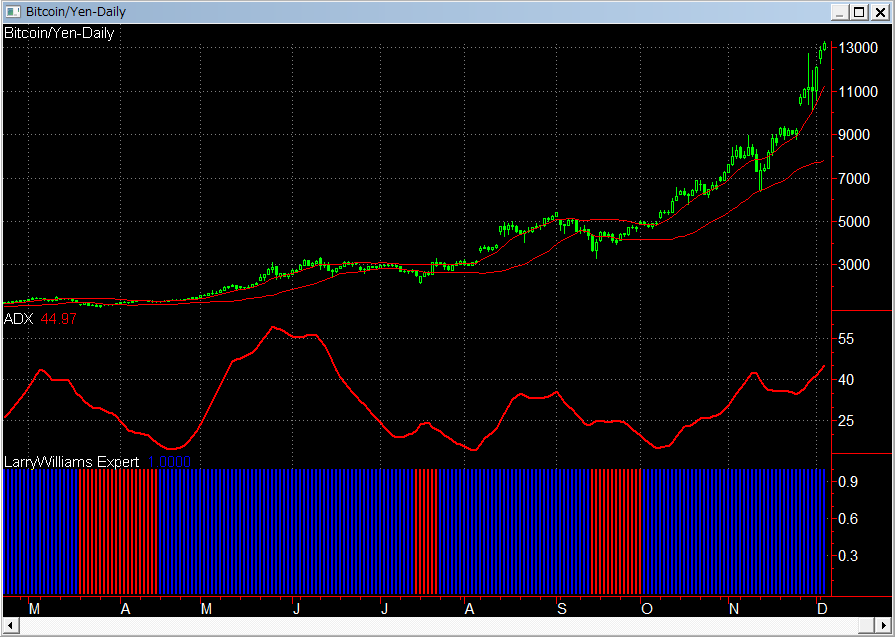

ビットコイン/円(日足)

出所:石原順

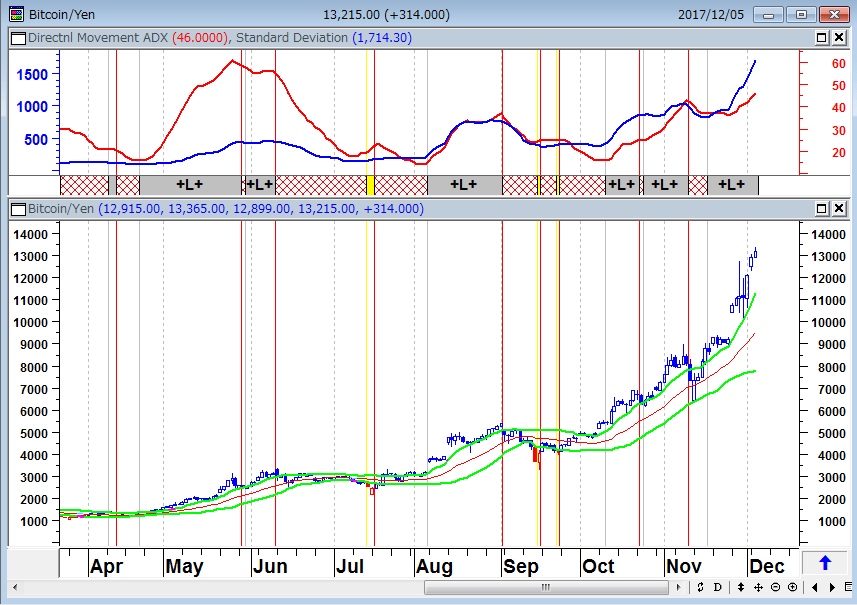

ビットコイン/円(日足)

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

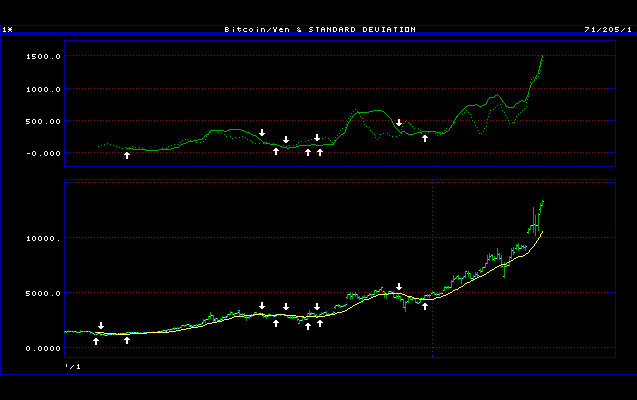

ビットコイン/円(日足)と順張り売買シグナル

ビットコイン/円(日足)とMACDの売買シグナル

ビットコイン先物(日足)とラリー・ウィリアムズのコメント

トルコリラ/円相場の憂鬱

トルコリラへの投資が日本では人気である。最近、トルコリラ/円相場への質問が多いので、筆者なりのテクニカル分析をしておく。

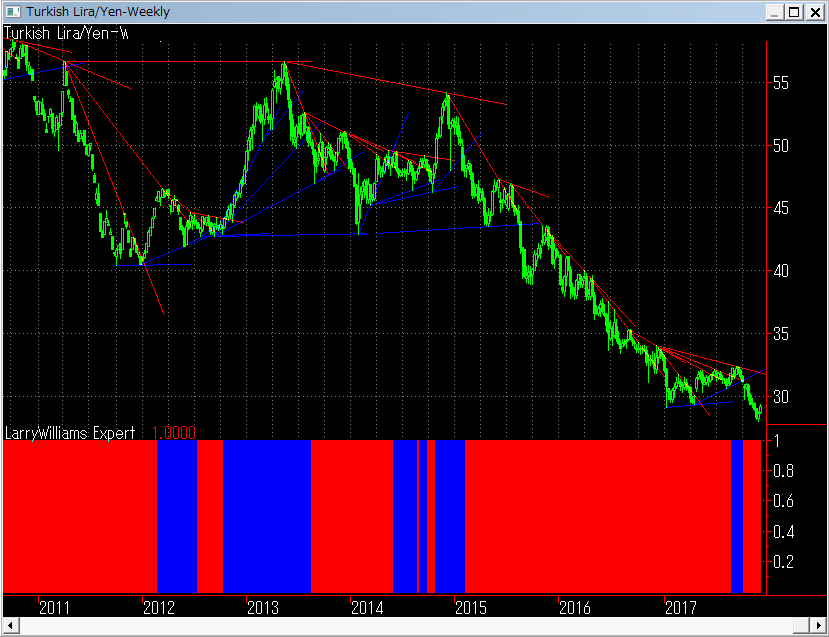

ラリー・ウィリアムズの順張りシステムでトルコリラ/円のチャートを観察してみよう。相場の大局である週足をみると、現在のトルコリラ/円相場は売り持ち(赤の部分)継続となっている。

トルコリラ/円(週足)

出所:石原順

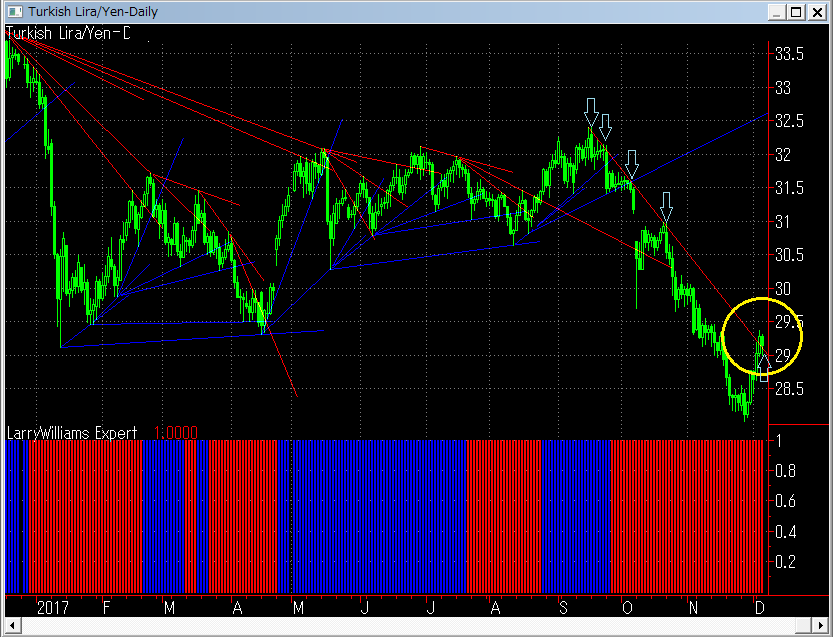

日足も同様に売り持ちだが、現在は長期トレンドライン(上値抵抗線)の攻防になっており、昨日ここを上抜けてきたので、ショートカバーの展開になる可能性はあるだろう。

トルコリラ/円(日足)

出所:石原順

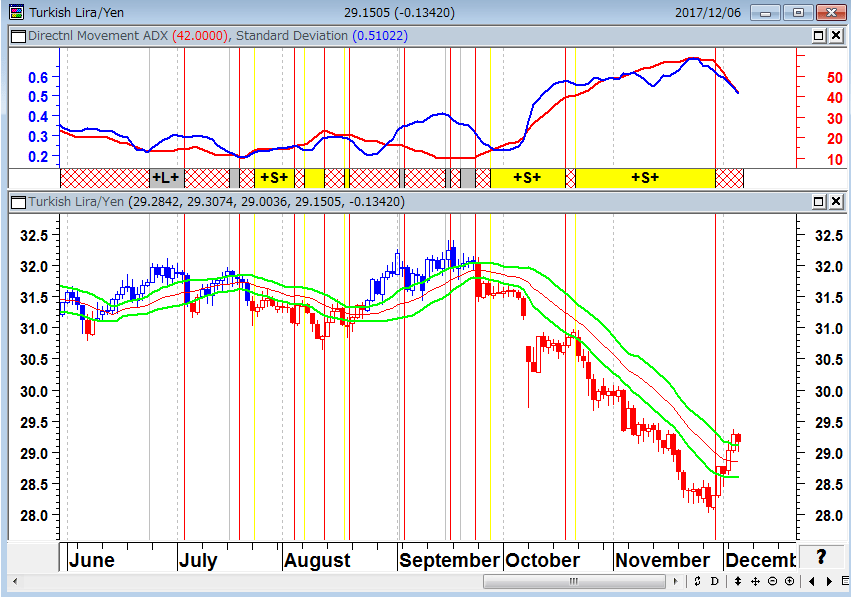

筆者のトレードの根幹である「標準偏差ボラティリティトレード」モデルで、トレンドの状況を確認すると、現在のトルコリラ/円の日足はADXや標準偏差がピークアウトして、調整相場(ランダム相場)に移行する形状になっている。とりあえず、強い売りトレンドは終わった格好だ。

トルコリラ/円(日足)

下段:21日ボリンジャーバンド±1シグマ(緑)

トルコリラ/円の下げ相場の教訓は、いくら金利が入るにせよ、値ごろ感で相場のポジションを取ってはいけないということだ。損切をして、利を伸ばすことが相場の王道である。

【トレンドフォローはオプションの買いに似ている。ストップロスで損失は限定されていて、トレンドが続けば大きな利益が得られる。だからこのトレーディング手法は「損切をし」「利を伸ばす」ことだ。もちろん、何度もトレンドが進展しないで終わると、限られた損失も積み重なって大きな損失になる場合もある。私は言いたい。人間性に反するような難しいトレンドフォロー(高値を買ってさらに高値を売る・安値を売ってさらに安値で買い戻す)を行うことで、トレーディングの利益は得られるのだと。ここで規律が登場する。心理面での準備や何か月ものシステムの検証が必要になる。そして、トレーダーは人間の本性に反するトレードを実際に行う自信を身につける】(マイケルラリー・グラハムキャピタルマネージメント社長)

【私たちは必ずしも特定の時期にうまく乗れるわけではない。だが注意深く検討すれば、不確かな世界でも最も理にかなう投資哲学はトレンドフォローだ。トレンドフォローは高値で買ったり安値で空売りする。19年間、私たちは一貫して高値で買い、安値で空売りした。もしトレンドが市場の根本的な性質でなければ、私たちのような取引手法ではたちまち廃業に追い込まれていただろう。しかし、トレンドはこの世の不可欠で根本的な現実だ】(ジョン・W・ヘンリー)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。