すべての卵を一つのカゴに盛るな

「Don’t put all your eggs in one basket(すべての卵を一つのカゴに盛るな)」。

これは、分散投資の意義を言い表す米国の格言です。

資産運用の際、多種類の銘柄や資産(市場)を組み合わせることで、運用リスクをできるだけ低減させることを見事に表しています。

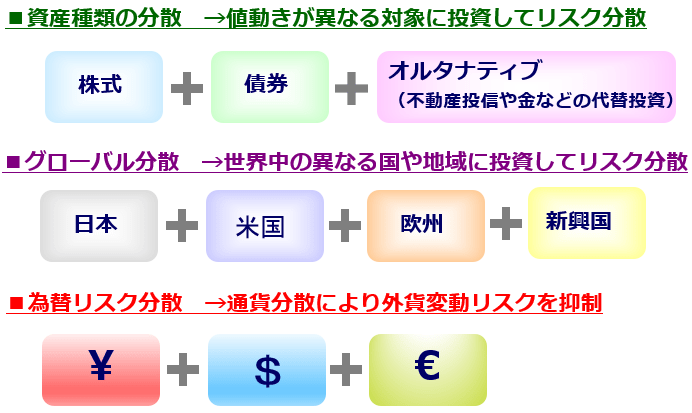

この格言に従うなら、株式と異なる値動きが多い債券を組み合わせたり、国内だけでなく外国の資産(外貨建て資産)を加える国際分散投資を展開していくことが、為替リスクも含めた運用リスク全体を和らげることにつながります(図表1)。

実際、世界中の公的年金の運用では、株式、債券、不動産、商品など、値動きや特徴の異なる国際分散投資を展開しています。

こういった分散投資は、投資成果を安定的に積み重ねていく目的で編み出された「資産形成の王道」とも言えるでしょう。

図表1:国際分散投資の意義(イメージ図)

公的年金の資産配分にならう

個人投資家の方々も、国際分散投資に対する関心を徐々に高めてはいますが、具体的にどのような資産配分(アセットアロケーション)が良いのでしょうか。

そこで今回は、この答えに近づくべく、厚生年金など公的年金を運用しているGPIF(年金積立金管理運用独立行政法人:運用純資産は約156兆円)が目標とする、「基本ポートフォリオ(資産配分の基本方針)」を取り上げます。

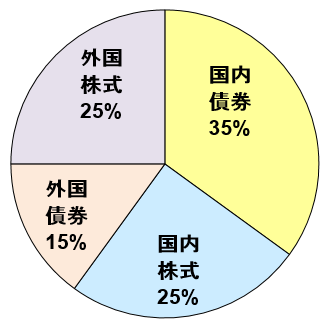

GPIFが2014年10月に改訂した「新・基本ポートフォリオ」(新・資産配分目標)は、「国内株式25%(±9%)、外国株式25%(±8%)、国内債券35%(±10%)、外国債券15%(±4%)」となっています(図表2)。

図表2:GPIF「新・基本ポートフォリオ」

注目点は、世界有数規模の年金を運用する投資の専門家が、長期的視野で安定性も重視した「最適な配分」と考える資産配分が、「株式5割+債券5割」、そして「外貨建て資産(外国株式+外国債券)が全体の4割」であることです。

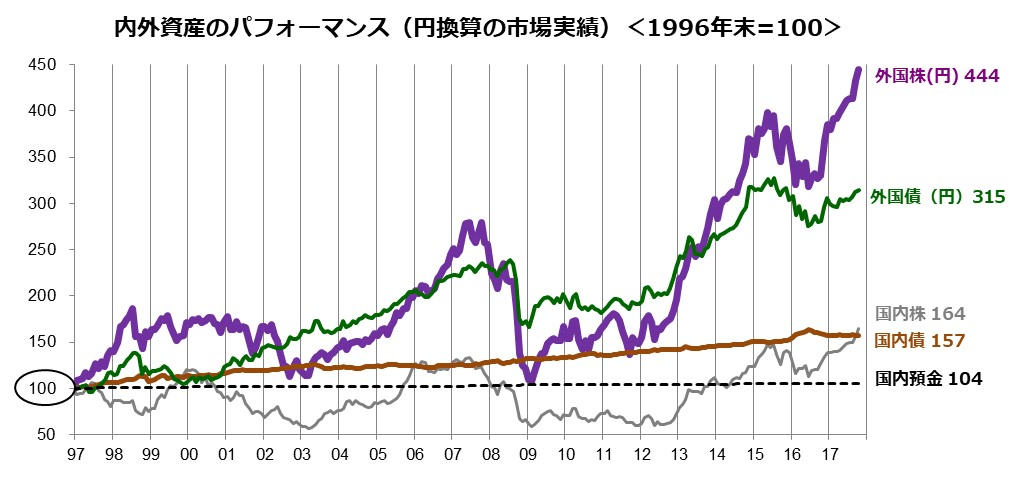

GPIFは2014年10月、「デフレを脱却した今、債券を中心とした運用では必要な利回りを得られない」との見解を表明。1996年末以降の国内預金、国内債券、国内株式、外国債券(円)、外国株式(円)のパフォーマンス(総収益)を振り返った図表3では、リターンをほとんど生まない国内預金に対して、株式や債券が内外で相当のリターンを提供してきた事実がわかります。

図表3:内外資産のパフォーマンス(円)を検証

出所:Bloombergのデータより楽天証券経済研究所作成(1996年末~2017年10月)

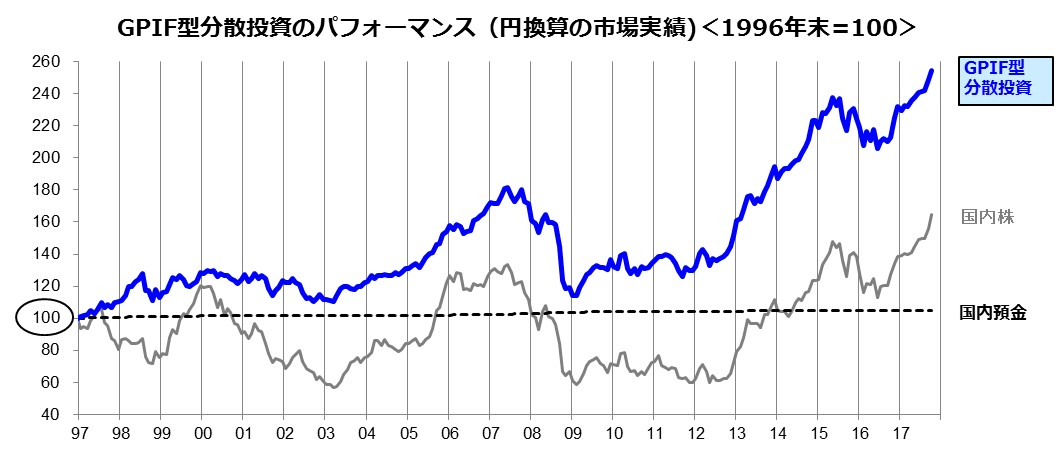

図表4は、図表2のGPIF「新・基本ポートフォリオ」を継続的に実践してきたと想定し、市場実績に基づくパフォーマンスを検証したものです(円換算)。

ここから言えるのは、預金はもちろん、国内株式のみで運用してきた場合より、GPIF型ポートフォリオの「リスク調整後リターン」(資産全体の短期的な変動を加味した投資成果)が比較的良好だったこと。このパフォーマンスは、長期市場実績に基づくシミュレーションですが、GPIFが公表した実際の運用実績も、5四半期連続して黒字を確保し、投資成果が改善している状況が公表されています(GPIF「最近の運用状況ハイライト」(2017年9月期)より)。

図表4:「GPIF型ポートフォリオ」にならう国際分散投資

出所:Bloombergのデータより楽天証券経済研究所作成(1996年末~2017年10月)

GPIF型分散投資で積み立て投資してみると

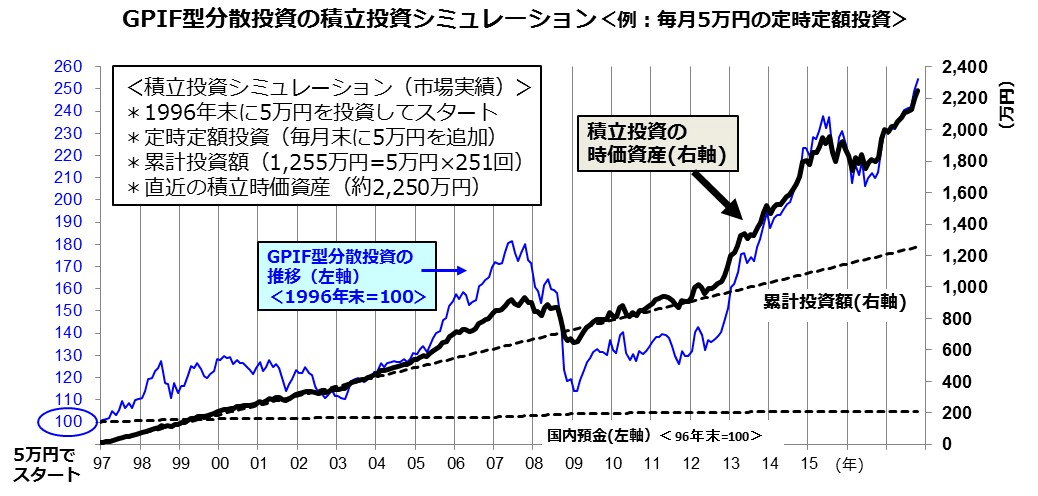

では、GPIFが基本方針とするポートフォリオを実践しながら、一定額ずつを定期的に積み立てる資産形成を実施した場合、パフォーマンスはどうだったのか、シミュレーションしてみましょう。具体的には、1996年末に5万円をGPIF型ポートフォリオに分散投資し、以降も毎月末に5万円を継続して投資してきたと仮定(※)します。

※インデックス投信やETFへの定時定額投資をイメージ。

このシミュレーション(図表5)では、2017年10月まで251回の定時定額投資(毎月5万円ずつの積み立て投資)を実践してきたことになり、累計投資額は簿価ベースで1,255万円となります(=5万円×251回)。

その結果、ドルコスト平均法の効果もあり、投資元本の時価評価額は2017年10月時点で2,250万円に膨らんでいます。

このことから積み立て投資を実践することで、「貯めながら増やす資産形成」を実践することができ、投資成果としては「簿価ベースの積み立て額」より995万円上回ったことがわかります(=2,250万円-1,255万円)。

図表5:GPIF型分散投資で積み立て投資を実践した場合(長期市場実績)

出所:Bloombergのデータより楽天証券経済研究所作成(1996年末~2017年10月)

外国株式や外国債券を資産形成の配分先に加えることは、投資環境の変化次第で為替変動を含むリスクが高まる可能性はあります。

ただ、長期的には外国株式や外国債券のリターンが、国内株式や国内債券のリターンを大きく上回ってきたことで、国内の資産(預金、債券、株式)だけに投資するよりも、資産形成の成果に貢献できた事実があります。

有価証券としての特徴が異なる株式や債券について、国内だけでなく外国市場も投資対象とし、投資タイミングも分散(定時定額投資を実施)する、まさに「すべての卵を一つのカゴに盛」らないことで、資産全体のリスクの抑制が期待できると言えるのです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。