イエレンが太鼓判を押す低金利・ドル安のゴルディロックス相場

「もう二度と金融危機が起こらないといえるだろうか。いいすぎに思うかもしれないが、かなり安全になったと心底思っている。私たちの目の黒いうちには、そうならないことを願っているし、そうなると思っていない」とジャネット・イエレンFRB(米連邦準備制度理事会)議長は述べた。

「景気拡大時にはテクノロジー株のバリューが低下する一方、銀行株のバリューが強まる。従って、テクノロジー株からの循環的な資金流出は来るべき米国の景気モメンタムの再加速を示唆している可能性がある」と、米国経済に対して強気の見方をとるジム・ポールセン(ルートホルドグループ主席投資ストラテジスト)は、「強気相場が永遠に続いてもおかしくはない」と発言している。

「強気相場が永遠に続いてもおかしくはない」とは、すごい発言だが、いまや米国の金融市場はリーマン危機(金融危機)も知らないミレニアル世代がけん引しており、そうした運用者は「押し目はすべて買い」との勢いで市場に参入している。

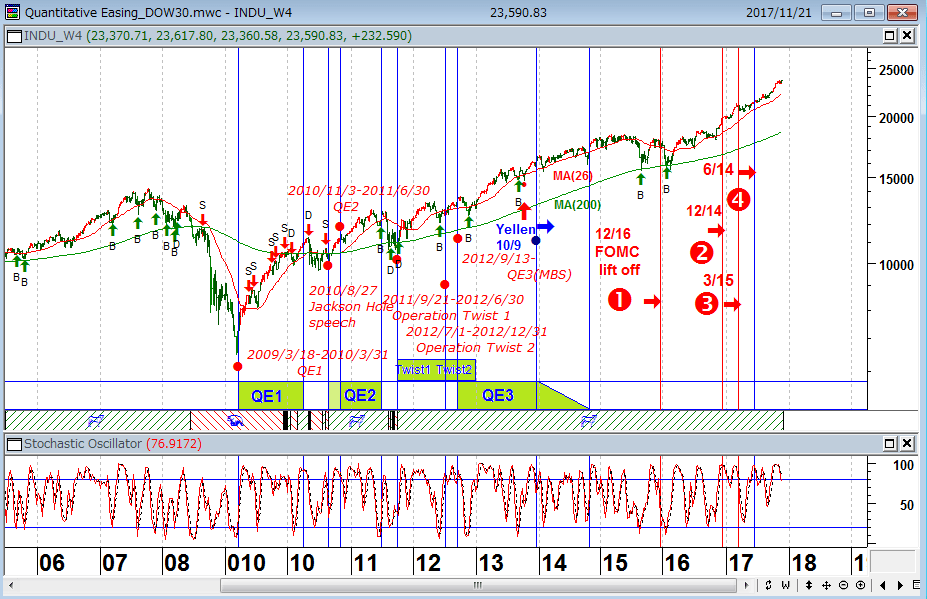

NYダウ(週足)の逆張り売買シグナルと米国の金融政策

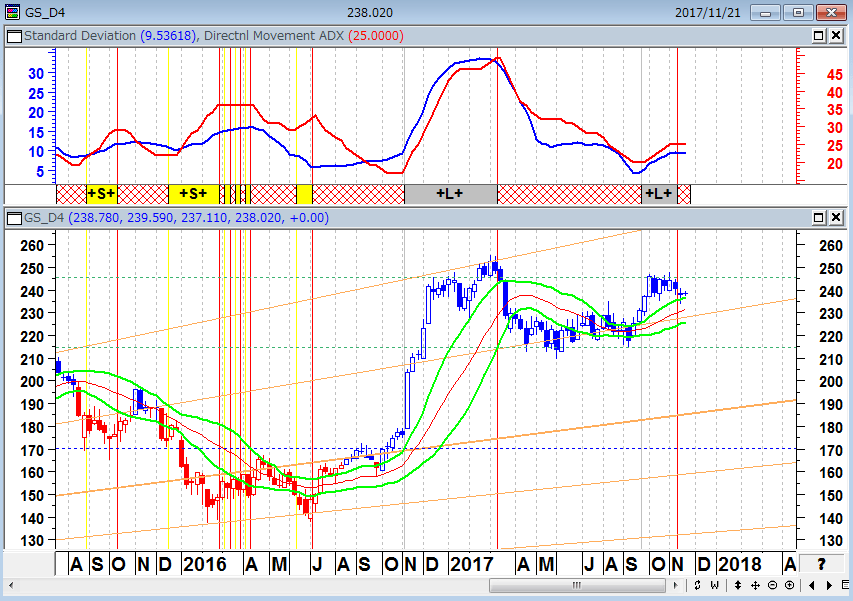

金融株の上がらない相場は壮絶なバブルにならない。ジム・ポールセンも「景気拡大時には金融株のバリューが強まる」と述べているが、米国株がもう一段上がるとしたら、ゴールドマンサックスの株価が上昇してくるだろう。

ゴールドマンサックス(日足)

強気相場でソロスは空売りから撤退、バフェットは粛々と現金比率を上げている

陰鬱博士の異名で呼ばれるヘッジファンド運用者マーク・ファーバーは、THE GLOOM BOOM & DOOMという月刊レポートの11月号で、

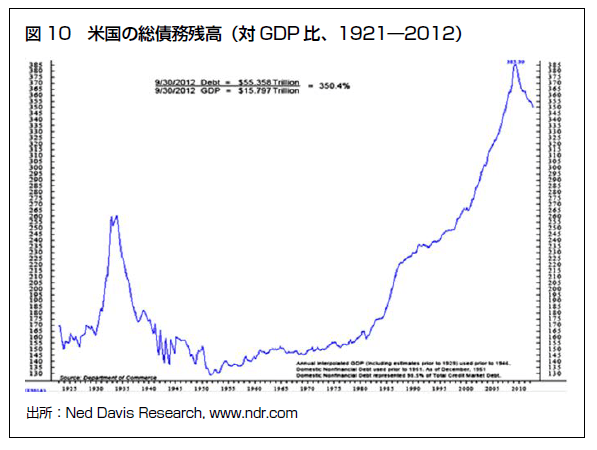

【「この株価の長期上昇にトドメを刺しそうなものは?」――投資家から、よく尋ねられる質問である。「このような米国株の上昇は前代未聞でお手上げだ」と語っている専門家さえいると聞く。 ご存じのように、私は最終的に超弱気である。現在世界中で横行している財政・金融介入によって、債務が前例のない規模に膨れ上がっているからだ。ただし、忘れないでほしい。2008年以降、私は株式空売りの提案を控えている。 理由は簡単だ。金融インフレの時代には資産価格が、ほぼ際限なく、つまりシステム全体が破綻するまで上昇し得るからである。超インフレ期に株価がどう動いたか、1919~23年のワイマール共和国や1978~88年のメキシコを例に、すでに何度か説明した。とはいえ、金融インフレに積極的に関与するシステムは、つまるところ破綻する。インフレ期には実質賃金が減少して大衆の生活水準が落ちてしまうからだ。また、状態が急激に悪化している患者(経済)を延命させるため、追加的な金融「注注射入」をするたびに、前回よりも効き目があるよう、さらに異次元の投与をする必要にせまられる。この“必要”が最初に投与したときよりも市場構造を、さらに大きく歪めてしまうのだ】(マーク・ファーバー博士の月刊マーケットレポート11月号)と述べている。

米国の総債務残高(対GDP比)1921年~2012年)

相場のエクステンションは市場のシステムが破壊されるまで続く可能性がある。特に、株式とコモディティ相場の最終5波動はしばしば延長(エクステンション)が起こる。30年前、ソロスのクォンタムファンドはブラックマンデー直前に5,000枚を超えるS&P500先物を買い持ちしていた。取引金額にして10億ドルを超えていたが、ブラックマンデー後の2週間で総額8億4,000万ドルの損失を被った。今年は逆にS&P500先物の空売りを行ったが、トランプ相場で踏み上げられて大損失を喫し、その後も空売りを拡大したが、9月末の時点で空売りポジションを精算して売りから撤退したという。

ウォーレン・バフェット率いるバークシャー・ハサウェイは株式を売却し、現金比率を高めている。これは、リーマン危機前に現金比率を高めていたのと同じ動きだ。現金ポジションの前回のピークは、金融危機直前の2007年末の433億ドルである。2008年にはリーマン危機の最中、ゴールドマンサックスの株を安く手に入れて大儲けしたが、2008年末の現金ポジションは255億ドルに減っていた。ウォーレン・バフェットは暴落する前に株を売り、暴落すると株を買うのである。

バークシャー・ハサウェイの抱える現金ポジションは、2017年第2四半期末(6月末)時点1,000億ドル(約11兆円)と過去最多に達している

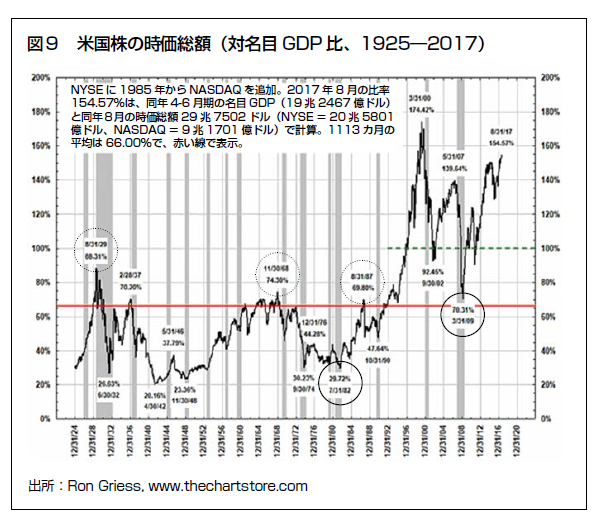

2017年6月末の米国株式市場の時価総額の名目GDP(国内総生産)に対する比率は150%近辺だ。1989年の日本の100年に1回のバブルのピークでも、この比率は140%程度だった。時価総額の名目GDPに対する比率はバフェット指数と呼ばれるが、バフェット指数が150%超に達している現在、バフェットは少なくとも株は買う時期ではないという判断のようだ。

バフェット指数 1925年~2017年

米国株は感謝祭前後に強い買いの季節性バイアスが確認されている

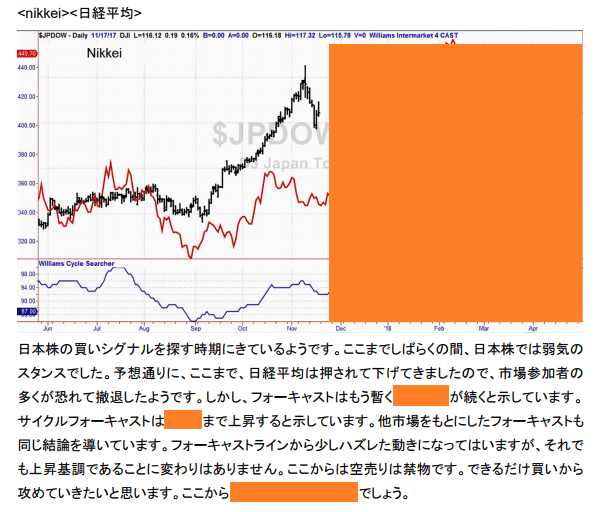

目先の株式相場に対しては強気でよいだろう。米国株は感謝祭前後に強い買いの季節性バイアスが確認されている。例年のアノマリー通り感謝祭での消費が堅調となれば、年末にかけて株価の上昇パターンとなるかもしれない。ここ数週間、日本株に弱気のスタンスを取っていたラリー・ウィリアムズも、「日経平均のここからの空売りは厳に慎みたい。できるだけ買いから攻めたい」と述べている。

日経平均(日足)とウィリアムズサイクル

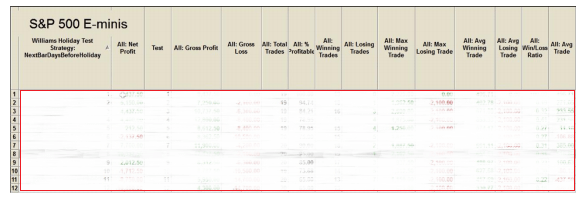

下の図は、ラリー・ウィリアムズの「感謝祭の X 日前に S&P500 先物をロングした結果」の検証である。

感謝祭の X 日前に S&P500 先物を買った結果は?

有料レポートなので、結果は塗りつぶしてあるが、「この時期は一年の内で、最も強い季節性バイアスがあらわれます」とラリーは述べている。

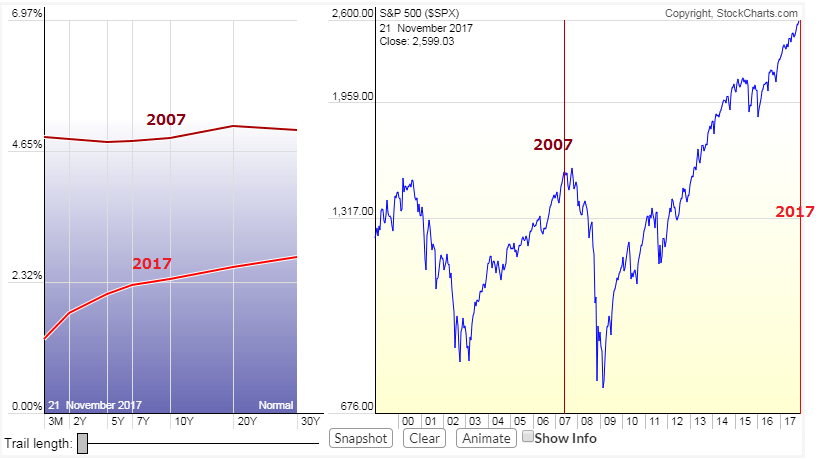

不気味なイールドカーブのフラット化が進行

直近の動きでは、株式は高すぎると言って、債券市場にも大量の資金が流入しており、全資産クラスでバブルが発生している。

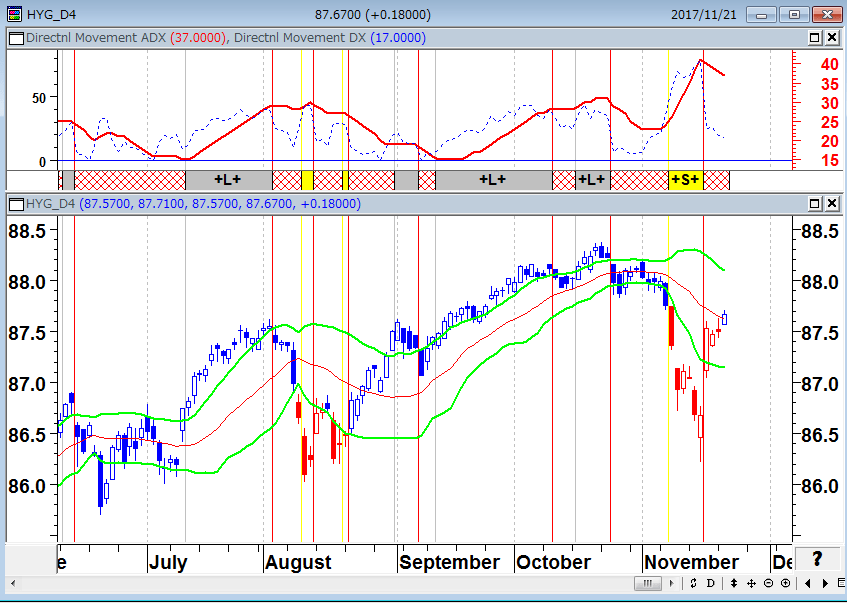

今年は。「ジャンク(投資不適格債)債を買わないか」というセールスが多い年だった。筆者は8月にジャンク債市場から降りてしまったが、今でも中南米のハイイールド社債のセールス勧誘が多い。ブローカーの話では、市場は行き場のないカネがジャブジャブの状況で、そういった債券は飛ぶように売れるのだという。

HYG 米ドル建てハイイールド投信(日足)

米国は政策金利の引き上げに動いており、債券保有のリスクが高まっているのに、市場はまったく気にしていない。リスクを無視したイールドハンティングが横行している最近の金融市場は、総楽観だったリーマン危機の前の状況にだんだん似てきている。

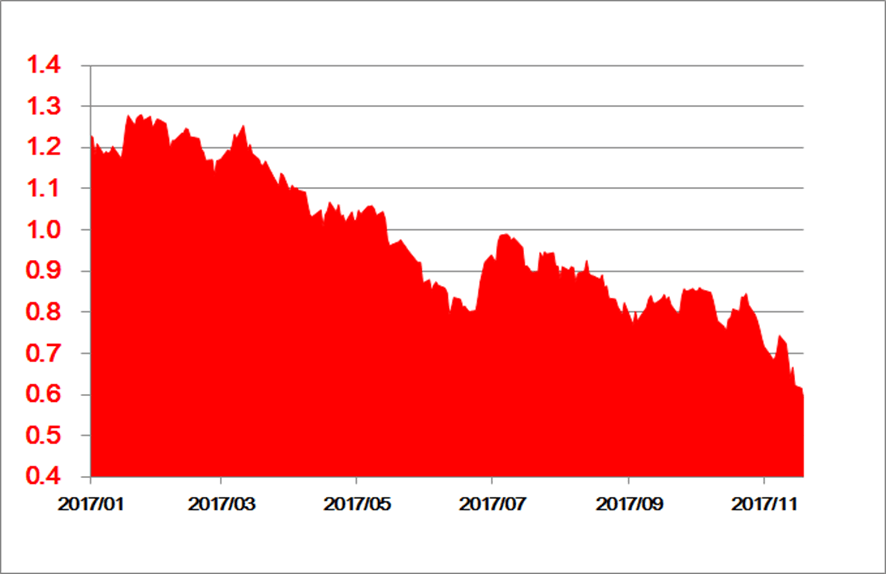

米国のイールドカーブ(左)とS&P500(右)の推移 2000年~2017年

為替市場は株式市場のリスクオンには反応せずドル安・円高基調

為替市場は株式市場のリスクオンには反応せず、長短スプレッドの縮小を嫌気してドル安・円高気味の相場となっている。もっとも、感謝祭のホリデーシーズンのなかで、短期筋主導の動きとなっており、突っ込んだ売り買いは控えられているため、相場が走るような状況にはなっていない。

米国の長短スプレッド(10年国債金利-2年国債金利)

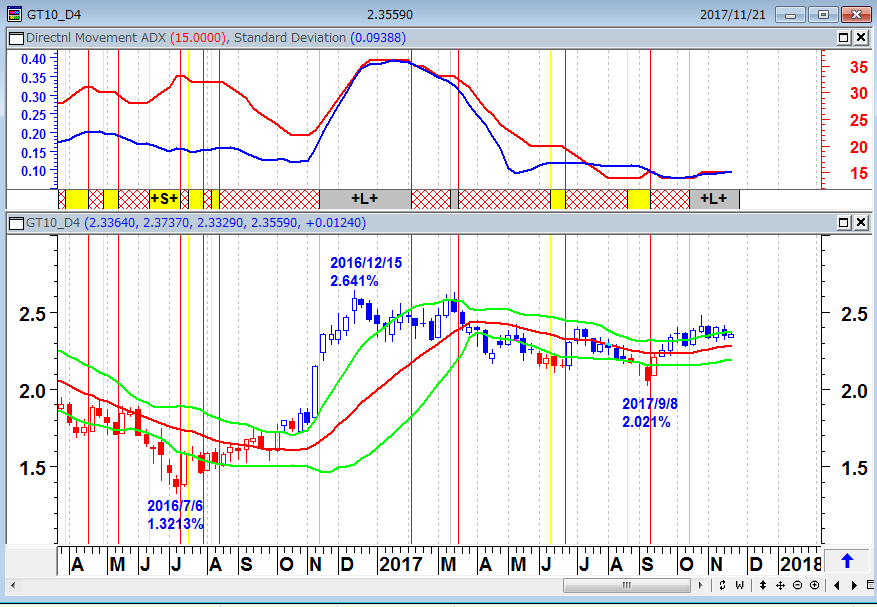

米国の長期金利(10年国債)の相場は、週足ではまだ金利上昇の流れが続いているが、週足のADXや標準偏差ボラティリティをみると底這い状況で、明確な方向性が見出せられない。これが、為替市場が方向性を失っている理由である。

米10年国債金利(週足)

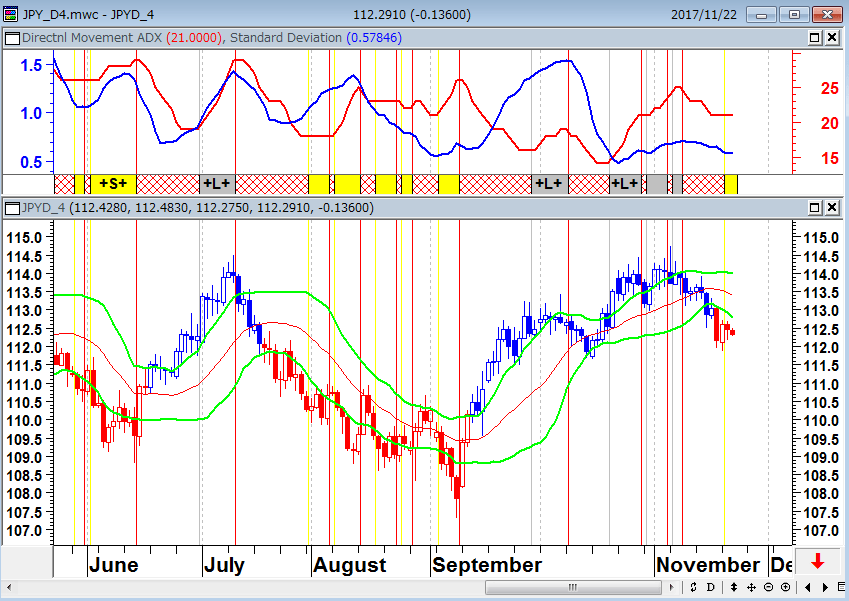

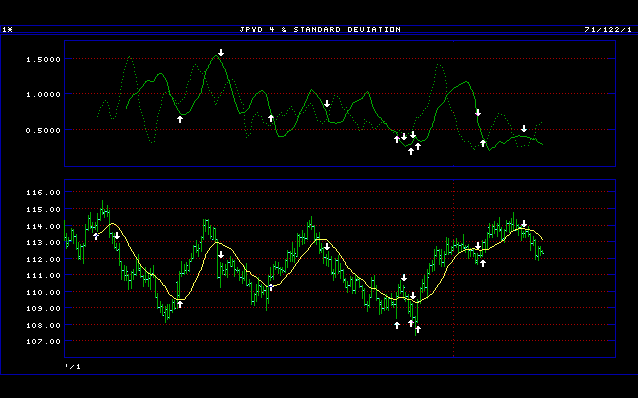

以下は円相場のトレンドの状況と売買シグナルである。筆者の見ている<トレードシステム>の多くが、円買いのシグナルを点灯させている。相場の見通しは非常に不透明であるが、筆者は最終的にテクニカルに従って売買している。

ドル/円(日足)

ドル/円(日足)と順張り売買システム

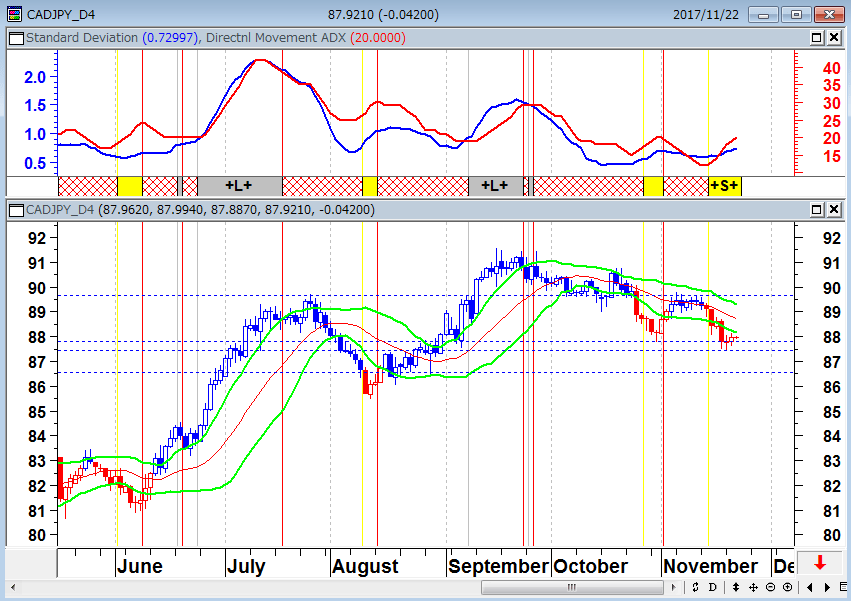

カナダドル/円(日足)

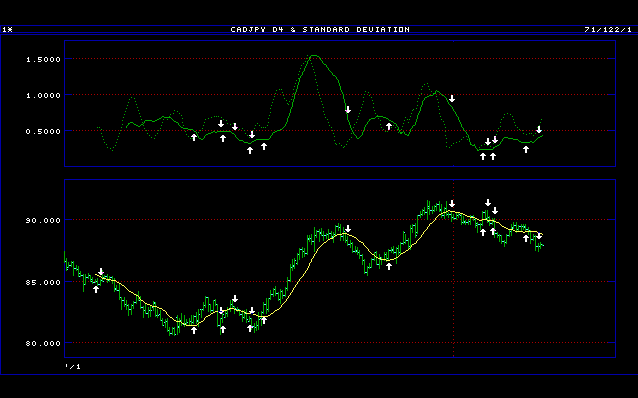

カナダドル/円(日足)と順張り売買システム

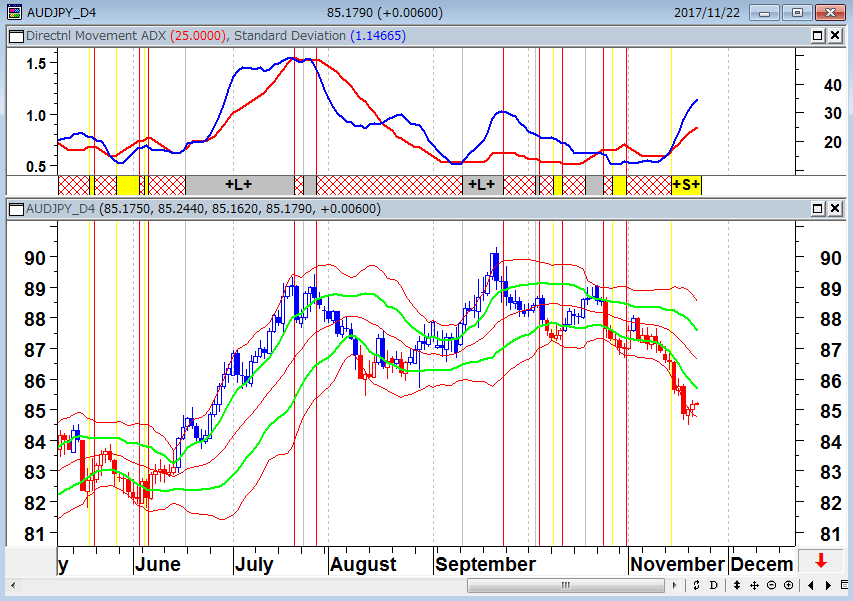

豪ドル/円(日足)

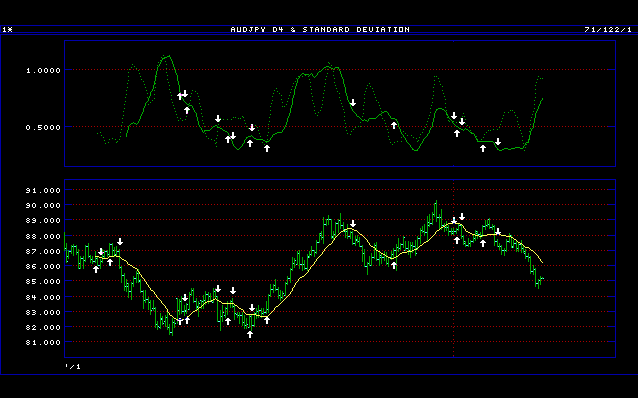

豪ドル/円(日足)と順張り売買システム

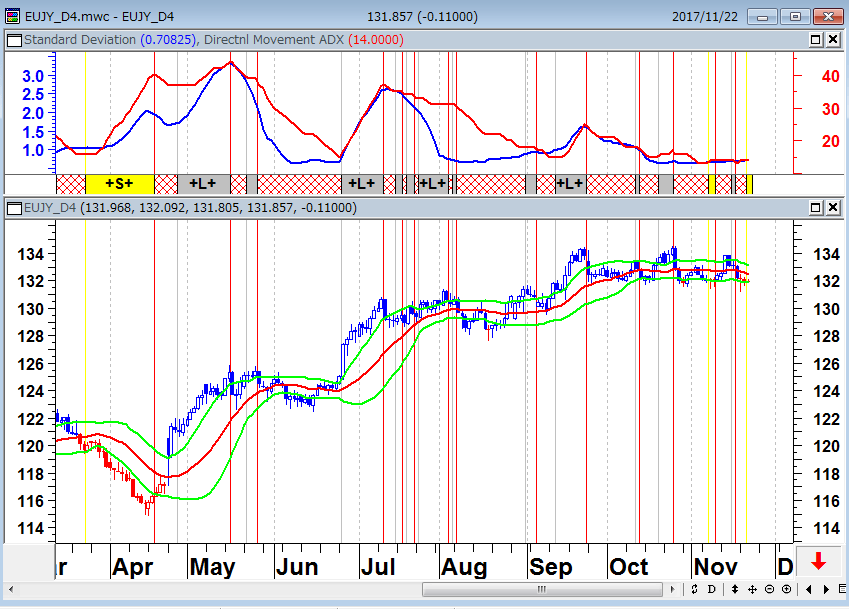

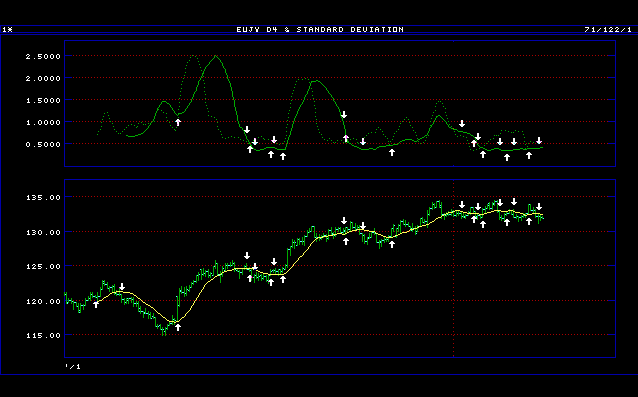

ユーロ/円(日足)

ユーロ/円(日足)と順張り売買システム

11月23日は感謝祭で多くの市場が休場となる。市場参加者が日を追うごとに減っていく時期であり、流動性の低下は相場の一方通行の動きを促しやすく注意が必要であろう。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。