前回のコラムでは、退職前の50代で投資信託で得する方法をお伝えしました。第3回目となった今回のコラムでは、退職後の60代ではどのように投資信託を活用していくべきか、その方法をお伝えします。

資産の取り崩しはいつまでもつ?

退職を機に一番変わるのは収支のバランスです。現役時代は毎月一定の収入があり、そこから支出を賄うことが出来ましたが、退職後はこれまで蓄えてきた資産で生活をしなければなりません。また本来、喜ばしい長寿が長生きリスクと言われるように、退職後の安定収入を見込んでいた公的年金に対する不透明感や長引く低金利によって、不安を抱えている人も多いのではないでしょうか。

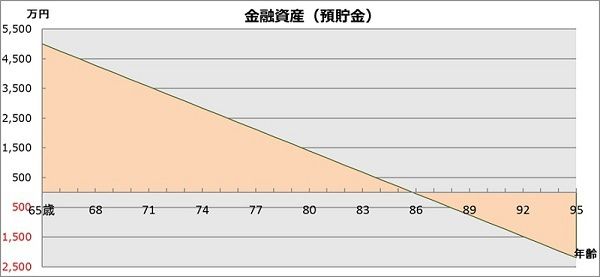

退職前にまず考えておきたいのは、今ある資産を一定金額で取り崩していった場合、いつまでもつかということ。仮に5,000万円の預貯金があるとすると、一見すごく余裕があるように思えますが、現在のほぼゼロ金利のまま毎月20万円を取り崩せば約20年後には無くなってしまいます。65歳の方であれば、85歳の時に金融資産がほとんど無くなってしまうことになり、女性の平均寿命が85歳を超えている現在、そこからきちんとフロー所得を生み出せなければ安心は出来ません。

5,000万円の預貯金を毎月20万円ずつ取り崩していくと…

(注:筆者作成)

毎月の収入を生み出すための「誤った」資産運用計画

私が相談を受けていて驚くのは、退職により定期的な収入がなくなり資産の取り崩しが始まった途端、誤った資産運用計画で老後資金を大幅に減らしてしまう人の多さです。その代表例がこれまでにもお伝えした高分配型の投資信託です。

例えば、退職時にこれまでの貯蓄と退職金の一部を使って3,000万円を野村米国ハイ・イールド債券(レアルコース)に投資したとします。2009年当時は、毎月54万円、ピーク時には75万円の分配金を受け取ることが出来ていました。この金額が毎月入ってくれば老後も安心だったかもしれませんが、2016年現在の分配金受取額は30万円と当初の半分以下に、さらに投資した3,000万円の投信評価額は1,225万円と、3分の1近くまで目減りしています。

分配金の魔力の最大の恐ろしさは、頭では分配金が元本を取り崩して払われていることが分かっていても、毎月入ってくる30万円が無くなることへの不安とそのうち値上がりするのではという期待から、いつまでも縁を切ることができないことです。この投資信託の場合、今でも分配金利回りは28.9%(100円×12カ月÷4,152円)と非常に高いですが、この投信が分配金利回りを上回る運用成績を得られない限り、元本は取り崩され、分配金は引き下げられる可能性があります。多くの人が老後不安の救世主として購入する分配型の投資信託ですが、実際は上記のような、決して良いとはいえない結末が待っていることがほとんどです。

分配型投資信託の魔力

(注:公表データより筆者作成。手数料及び税金等は考慮していません。)

ハッピーエンドを迎えるために

それでは、老後生活に安心をもたらすにはどうすれば良いのでしょうか。それには意外かもしれませんが、「毎月の収支の穴埋めを気にしない」ことが大切になってきます。

退職後多くの方は、支出が収入を上回ることに底知れぬ不安を感じ、毎月の不足額を補うことを優先しようとします。しかし月々がマイナスでも、1年や2年では家計に与える影響はそれほど大きくありません。例えば、毎月の支出が収入を15万円上回っていたとしても、年間では180万円、10年間で1,800万円です。5,000万円の預金をお持ちの方であれば10年後の金融資産は3,200万円となり、仮にそのうち3,000万円を年率5.0%で10年間運用できたとすると約4,886万円。10年後の金融資産は5,086万円(4,886万円+200万円)と、毎月15万円ずつ取り崩しながらも資産の目減りを抑えることが出来ます。

このように毎月の取り崩し額だけに目を向けるのではなく、中長期的に見て余裕のある資金を資産運用によって有効活用することができれば、目の前の「分配金」に飛びつくこともなくなります。また、今後の収支を把握した上で運用目標を決めることができれば、「元本を大きく下回るようなリスクの高い運用はしたくないから、もう少し支出を抑えよう」など、生活全体を見据えて資産運用ができるという良い効果が生まれることもあります。

ご自身のこれからの予定と支出を想定したファイナンシャルプランを作成し、それに合った資産運用を実行することで、老後への不安は少しずつ軽減されていきます。いきなりなにかの商品を買うのではなく、まずは計画を立てることから始めましょう。

次回掲載予定日は6月29日(水)です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。