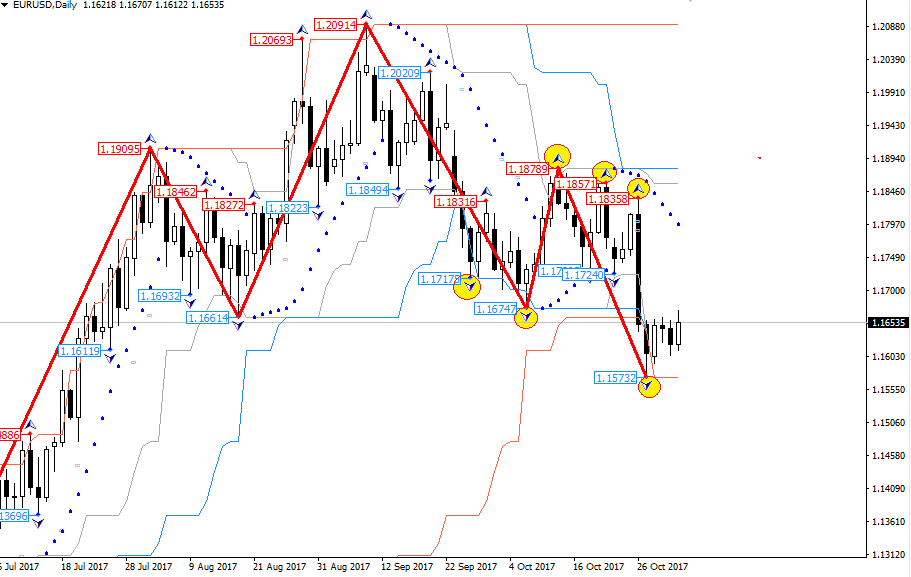

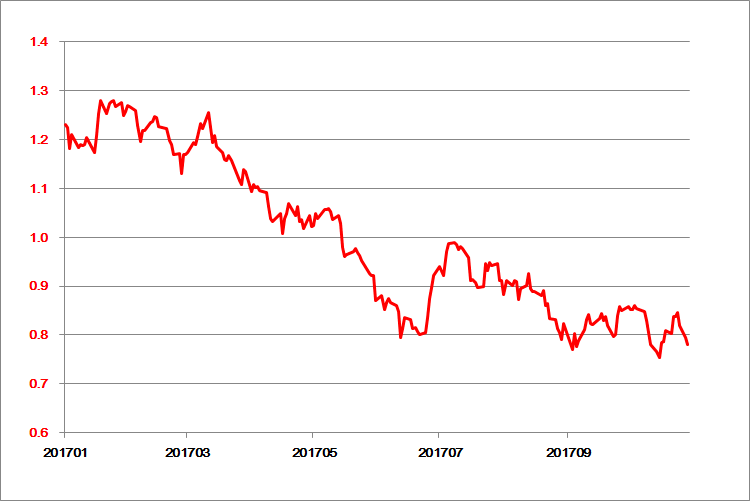

ユーロ/ドルの日足は三尊天井か?

現在、ユーロ/ドル相場はネックライン割れで三尊天井パターンが完成しており、ここからの動きに注目が集まっている。

ユーロ/ドル(日足) 三尊天井パターン?

ユーロ/ドルの日足は売りトレンドは発生しているが、大きな売りトレンド相場になるか、トレンドが消滅するかはここからの展開次第だ。ブローカーの話では、三尊天井崩れでユーロ売りに参入してきた投機筋は、21日移動平均線あたりにストップロス注文を置いているようだ。

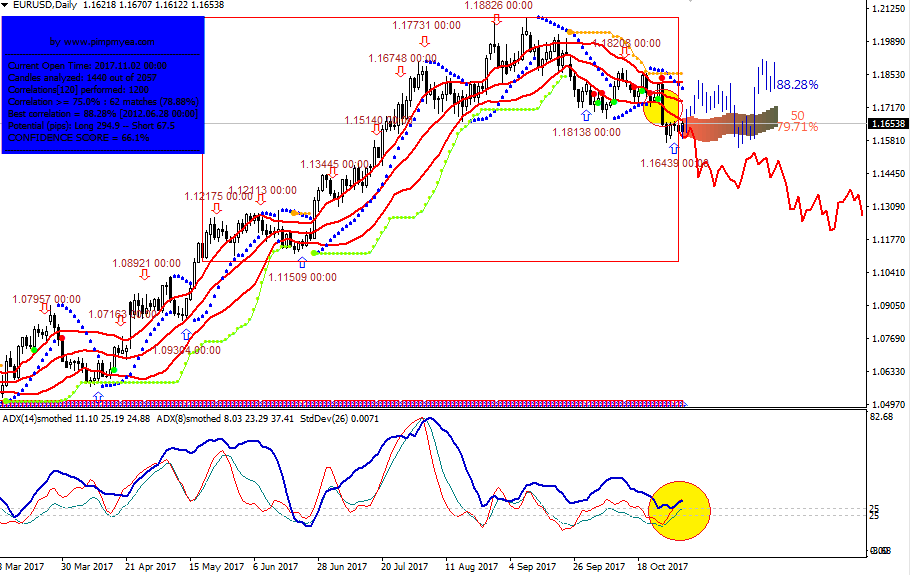

ユーロ/ドル(日足) 売りトレンド発生

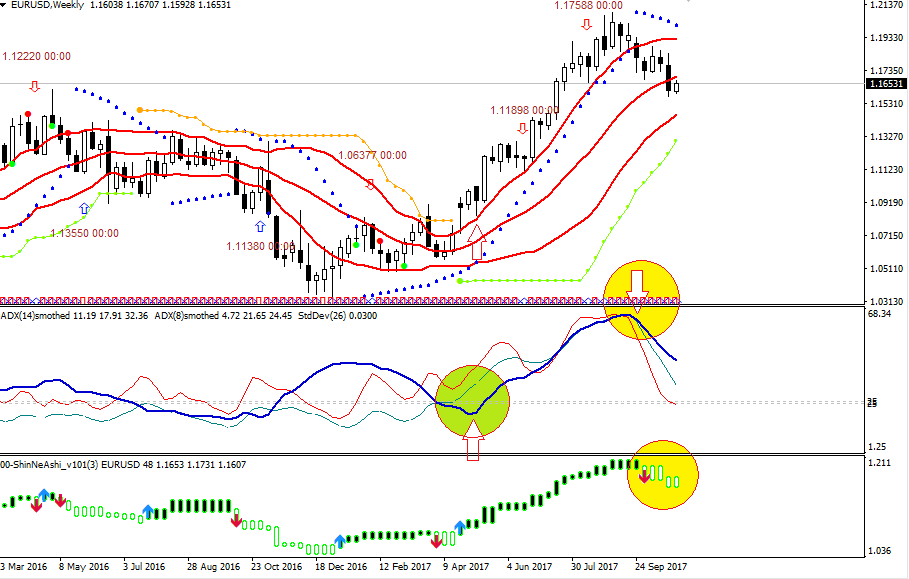

ユーロ/ドルの週足は4月から9月までの強烈なユーロ高トレンドが終了し、ユーロ/ドルはこれまで買われすぎたことを修正する局面に入っていると思われる。そうであるならば、ユーロ/ドルはしばらくレンジ的な日柄調整か、ユーロが売られる相場になりそうだ。ユーロ/ドルのここからの大幅な上昇は考えにくい。

ユーロ/ドル(週足) 買いトレンドはピークアウト!

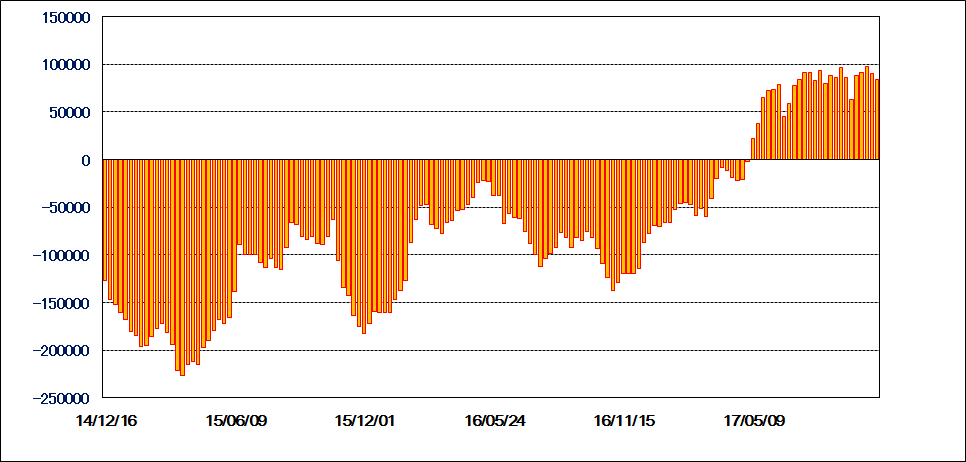

シカゴの通貨先物市場の投機筋のポジションは、ユーロ買いのポジションが溜まっており、ユーロ買いポジションが手仕舞いされるとユーロは下げ足を速めることになるだろう。

シカゴ通貨先物市場の投機筋のユーロのポジション

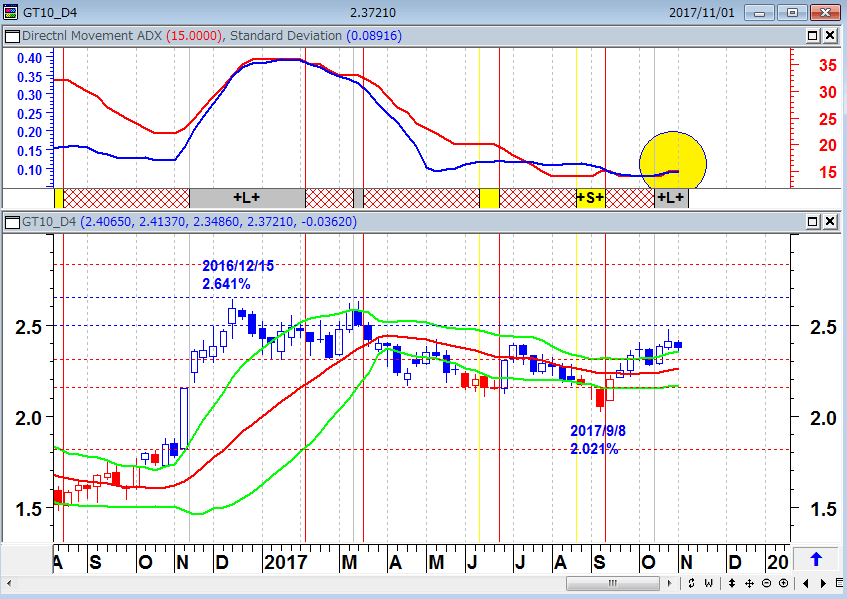

一方、ムニューシン米財務長官が「トランプ政権が目指す税制改革への期待が株価を押し上げているのは間違いない。しかし、税制改革が実現しなければ、株価上昇の相当部分を失うだろう」と警告しているように、税制改革が頓挫すればドル売りになる可能性もある。それ以上に、ドル高の足を引っ張っているのは、米金利の長短スプレッドの縮小である。短期金利だけ上がって、長期金利の上げが鈍いので、イールドカーブがフラットニングして、今ひとつドル買いの機運が盛り上がってこない。

米国債の長・短(10年・2年)スプレッド

米10年国債金利(週足) 低金利バブルの修正局面が到来するか?

米国債のイールドカーブ(利回り曲線)

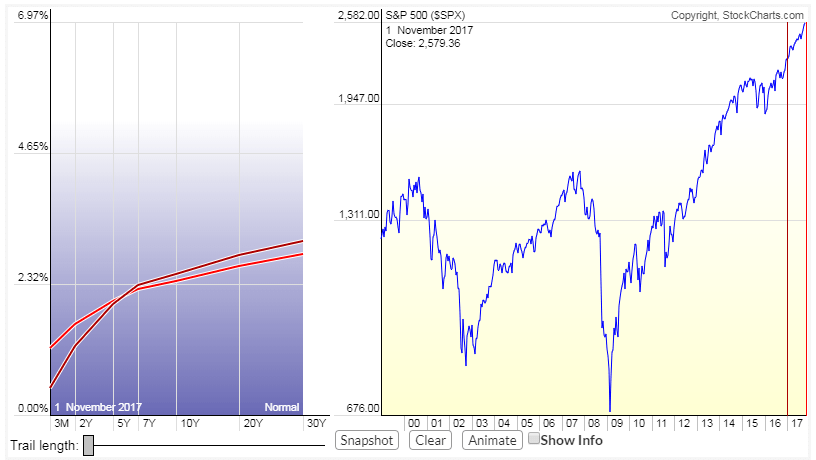

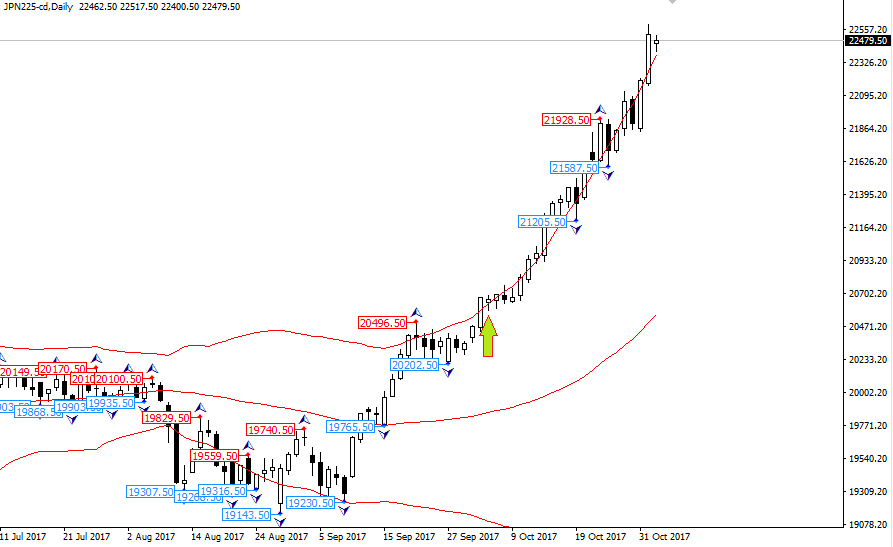

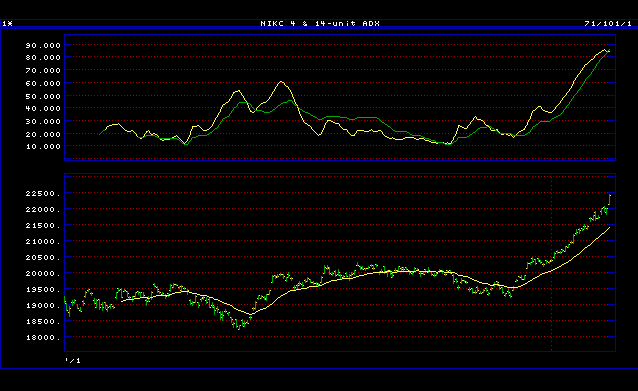

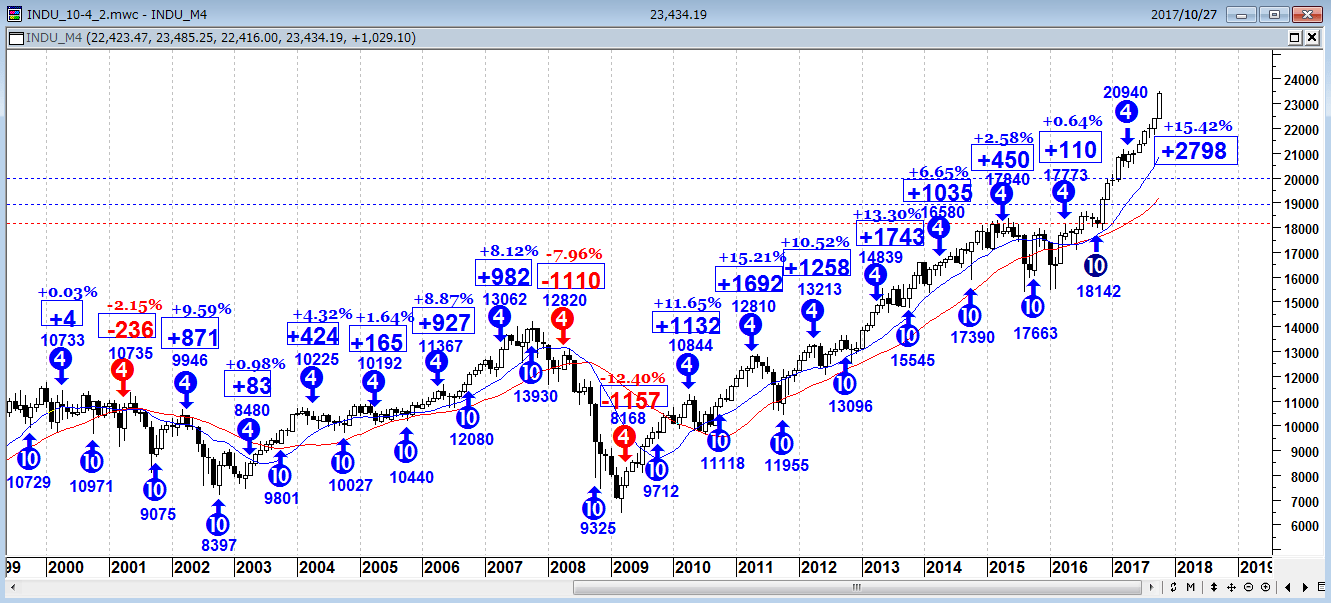

11月は株高の月

株式市場は先週のレポートで述べたように、NYダウも日経平均も52日ボリンジャーバンドの+2シグマの外で相場が展開されており、尋常ではない相場展開となっている。52日のボリンジャーバンドの±2シグマ2日連続抜けの相場は、順張り投資家が(ストップロスを置いて)参入しなければいけないテクニカルポイントである。

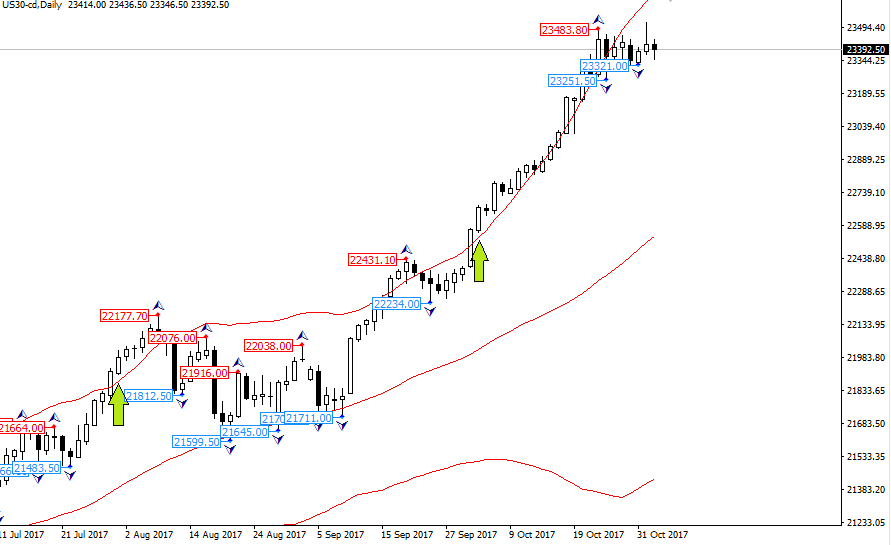

日経平均CFD(日足) 52日ボリンジャーバンド+2シグマ2日連続抜けの売買シグナル

NYダウ(日足) 52日ボリンジャーバンド+2シグマ2日連続抜けの売買シグナル

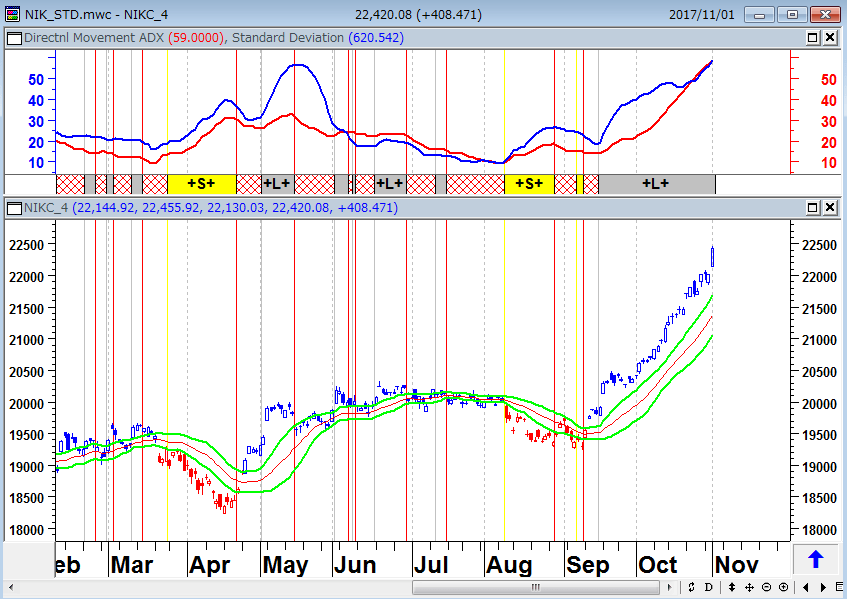

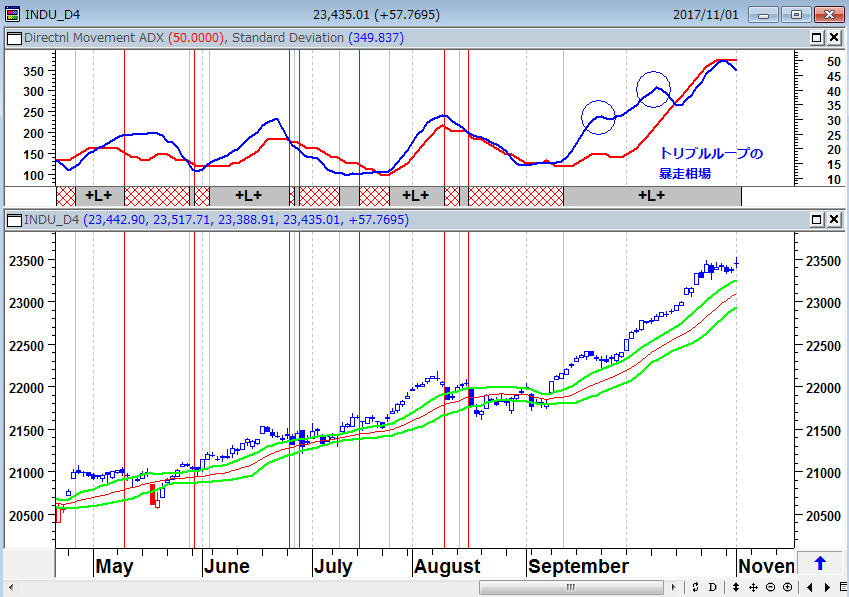

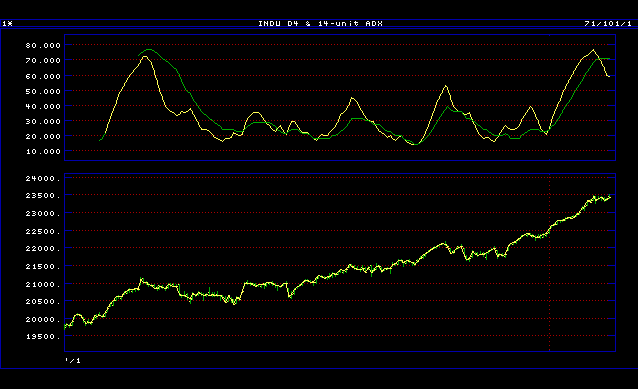

買われすぎ相場であるが、高値切り下げや安値切り下げという弱気パターンのコンディションが整わない限り、売りでとるような相場展開にはならないだろう。標準偏差ボラティリティや修正平均ADXの動きを見ていると、日経平均はまだ電車道相場、NYダウは買いトレンドにちょっとピーク感が出てきている。

日経平均(日足)

NYダウ(日足)

筆者の見ているワイルダーのオリジナルADX(14日の修正平均ADX)は、大きなトレンドがピークアウトするといきなり下がるので、今はADXの形状を注視している。

日経平均(日足)

NYダウ(日足)

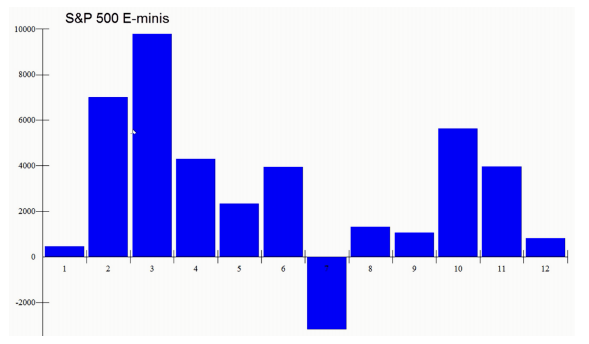

10月末は黄金の半年間株式投資のスタートポイントで、過去19年間の月初めにS&P500先物を買った場合の月別パフォーマンスを見てみると、11月は株高の月である。バブル状況だが、株価インデックスの半年間投資は必ずストップロスを置いて、用心深く相場についていきたい。

月初めにS&P500先物を買った場合の月別パフォーマンス(過去19年間)

NYダウ10月末買い翌年4月末売りのパフォーマンス

「しっかりとした根拠なしには投資するな。もっともらしく、生半可な投機に次々手をだしホームランを狙うのはおそろしいほど高くつく」(ジョン・トレイン『ファンドマネージャー』)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。