※このレポートは、YouTube動画で視聴いただくこともできます。

著者の田中 泰輔が解説しています。以下のリンクよりご視聴ください。

「【米日株/ドル円】勝ちにいくなら真に受けないこと」

今回のサマリー

●市場の情報の9割は相場追認

●過去も未来も短視眼

●相場とは無関係な「正論」

●目立つイベントで組むシナリオ

景気と相場の現在地

景気と株式、金利、為替の各市場が持続的なトレンドをたどっている時には、情報に迷いは生じにくいものです。景気が良いことを示す経済指標が続き、相場が一方向に進むなら、情報は常時「市場が正しいと証明してくれた」と思えるからです。

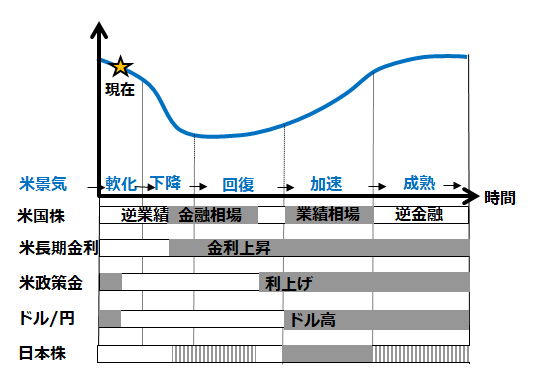

しかし、現在、世界の市場を主導する米国景気は下降サイクルへの曲がり道の途上にあります(図1)。しかも、その曲がり具合がまだ見定められません。

図1:米景気・市場サイクルと日本株

過去のサイクルでは、いったん下降を始めると、悪化ペースが速まる事例を数多く経験してきました。他方、コロナ禍以降には、景気が悪化しそうで悪化しない特殊事情が確認されてきました。このため今回も、景気指標が向こう数カ月に強めに揺り返す可能性も排除できません。

このため、市場では、景気悪化シナリオと、景気堅調持続シナリオの間の景気軟着陸シナリオを軸に見ていく投資家が多くなっています。これなら、実際に悪化と堅調のどちらに振れても、自らの投資対応を調整しやすいメリットがあります。

ところが、景気も相場も曲がり道で、時間差で方向転換する株式、債券、政策金利(短期金利)、為替の各市場は波乱含みになりがちです。その行く末を見定めるには、まだまだ景気に関する追加データ待ちであり、しばらくはヤキモキさせられる不確実状況が続くでしょう。

実は、人の行動も、市場の動きも、不確実性故にデタラメになるのではなく、不確実性故の性向が現れやすいことが分かっています。そしてまた、その性向故に、投資家が陥りやすいワナも浮かび上がります。

当レポートでは、そのワナを四つ紹介しながら、相場の現状にどう身構えるべきかを整理します。

情報の9割は相場追認

筆者が主戦場とするNY時間、パソコン画面には、各種データやチャート類とともに、情報ベンダーのニュースがずっと表示されています。相場の寄り付きが高いと、なぜ相場が強いのかの市況解説が出ています。ところが、しばらくして相場が反落すると、元のニュースと文章の原型は変わらないのに、一部の言葉の順序、軽重感が変わっただけで、相場がなぜ弱いのかを説明するニュースに変わります。

そのまま、相場が高く引けるか、安く引けるかで、市況解説のブル・ベア感、明暗感が決まるのが常です。「専門家」もメディアなどで、相場が上がった理由を問われれば、上昇を説明するのに都合の良い材料を並べて語ることになります。相場が上昇トレンドをたどっていれば、相場上昇を正当化する解説が日々続くので、妙に強気な相場観が信念のように強化されていきます。

しかし、景気と相場の曲がり道になると、撹乱的な相場の乱高下が頻出するようになりますが、なんと日々の市況解説は相場が高下するたびに明暗変転し、投資家を一喜一憂させます。少し冷静になって、長めに情報トーンの変化を観察すれば、脈絡のなさが容易に分かります。

今年6~7月に日経平均株価が高値を付けると、日本の景気は賃上げ効果で堅調になる、期初に控えめな企業の業績見通しは上向いてくる、PBR(株価純資産倍率)改革など企業の意識が変わっている、米金利を離れて円安は継続して日本株を支え続ける、日本銀行の金融引き締めはゆっくり小幅にしか進まないので相場への悪影響は限られる…といった具合。

それが、米景気指標の陰りで、同国の金利低下観測が強まると、ドル安円高になり、日本株はあっさり相場なだれで崩落しました。相場追認が9割の市場の情報を真に受けている限り、相場の転換点で後手に回るのは必定でしょう。

こういう話をするとすぐに、市場の専門家やニュース・メディアは「いい加減だ」「役に立たない」といった批判の声が出てきます。心していただきたいのは、情報発信者がそれぞれの立場に応じて発信する情報には偏向があるということです。

そうであれば、情報発信者の問題というばかりでなく、情報の受け手の問題でもあると言えます。相場高の日の市況解説で、相場が下がるリスクにウエートをかけて話をされたら、情報の受け手としては「この専門家は一体何をトンチンカンなことを言っているのか」と思う人が少なくないでしょう。

この相場追認情報のワナに陥らないためには、情報発信者それぞれの性向を知ることと、それを裁断するために自らのロジックを持つしかありません。筆者はトウシルにおいて、景気と市場のサイクルに絞って、繰り返し解説をしています。それは、投資家の皆さんが実感的に理解して、情報を適切に判断するためのロジックの軸になると考えているからです。

過去も未来も短視眼

8月のドル/円と日本株の暴落は、まず米景気指標の下振れが続き、米金利の先安観でドル/円相場がぐらついたことから始まります。ドル/円相場の下値の危うさは、為替介入による反落ぶり、トランプ米大統領候補の円安けん制発言への反応など、各場面で観察されていたことです。

しかし、両市場の暴落に見舞われた日本投資家の目には、日本銀行の利上げこそ暴落の犯人とする声が上がりました。それをテーマに取り上げるメディアも出てくると、個人投資家には、権威あるメディアからお墨付きをもらって「やっぱりそうか」という心証も強まるでしょう。利上げが一部サプライズだったとはいえ、事前にリークめいた情報も流れていました。また、米金利が高止まるという観測が強い間は、日銀の金融引き締めのドル/円や日本株への影響は小さいと言われたものです。

いくつかの要因が連続して起こる場合、一番近くで目立つ要因が最重要視されるのは、人の情報処理にありがちなパターンです。当然、ワナとしては、本質的に重要な背景要因と、その上に乗ったきっかけ要因の軽重を誤解してしまうことです。

9月、日銀政策会合後の植田和男総裁の会見中に、ドル/円が反発すると、7月にタカ派ぶりを見せた植田総裁がハト派に宗旨替えしたかの声がSNS上に出ていました。植田総裁は実は双子、二重人格と言った笑い話のような揶揄(やゆ)も見られました。しかし私の目には、植田総裁は、神経質な市場へ一定の配慮を見せただけで、ロジックは一貫しているとしか映りません。

市場の短視眼のワナは、相場力学の本質部分を見失わせることであり、その後の相場対応を誤らせることにもなりかねません。

短視眼は、過去に関してばかりではなく、未来についても同様です。中央銀行が半年先の経済や市場を念頭に政策を検討する一方、市場は、6カ月先より1カ月、1カ月より1週間、1週間より今日明日を重視しがち。相場に影響を及ぼす政策や要因について、時間軸の長さや序列を適切に分けて理解する目が必要です。ここでもサイクル論のロジックが助けになるでしょう。

相場シグナルから遠い「正論」

ドル/円相場は、米金利の動向によって9割がた説明されてきました。一方で、2022年以降の円安を、日本の衰退という構造問題としたり、国際収支の変容のためとしたりする論調が幅を利かせました。筆者は、日本の衰退も、国際収支も、日本にとって重要な課題とすることに異論はありません。

しかし相場論としては別です。これらで近年の超円安を捉えていると、相場の潮目をつかむことはできないと、延々強調してきました。160円台から140円に至った相場なだれは、米金利をベースに見れば、得心も行くでしょう。しかし、日本の構造的衰退は改善されたのでしょうか。国際収支の構造は変わったのでしょうか。

時間軸の異なる構造要因や国際収支の需給は、相場水準自体の変化や緩やかなトレンドとしては正しいと思われる部分があります。政策論としては重要、教養論としては興味深いということは認めます。

しかし、相場シグナルにはならないのです。

為替相場に限らず、最近までの日本株高を国内要因ではやした論調も、ドル/円の反落と、米国株の調整の相乗効果に見舞われた途端、トーンダウンしています。日本がデフレ脱却の入り口まで来て、企業が価格支配力を取り戻して、売上と収益を高め、賃上げにも動き、PBRなど株価の改善にも動き出した…ということが、米景気の堅調持続、突飛なインフレと高金利による超円安の助けがあったからこそ。

この理解があれば、日本の自画自賛論に浮かれることなく、自らできること、なすべきことについて、目線も変わってくるでしょう。

目立つイベントで組むシナリオ

相場予想において、シナリオ・ライティングのアプローチ法はごく一般的なものの一つです。しかし、ここにもいろいろとワナがあります。代表的なワナには、目立つイベントを分岐リスクとするシナリオを組み立ててしまいがちなことです。

例えば、米大統領選挙の勝者が、トランプ共和党候補か、ハリス民主党候補かで、相場が上か下かといった問題設定です。確かにそれぞれの公約に応じて、業種別などミクロで投資の狙い目が変わってくることは認めます。しかし、相場全体への中期的なインパクトは、やはりマクロ環境がどうなるかの問題に尽きます。

そうなると、財政政策の可能性がより重要になります。そして大統領がどちらになるかばかりでなく、上下両院の共和党と民主党の勢力図がカギを握ることになるでしょう。さらにその財政政策が発動されるより前に、景気サイクルの陰り方が、FRB(米連邦準備制度理事会)の金融政策による働きかけ方が優先的に見るべき条件と言えます。

目立つイベントが、市場で殊更に取り上げられる理由は、その話題性故。金融業者のアナリストも、顧客からも社内からも問い合わせがあり、取り上げないわけにはいかないことが指摘されます。メディアでは、業者ごとの見通しが比較されるなどして、投資家もますます関心をあおられますが、相場インパクトとしての重要性からかけ離れた情報になっていくことが少なくありません。

日本の自民党総裁選で、候補者一人一人の発言から政策の違いを並べるような情報も、実現可能性、マクロインパクトとは別の次元で語られがちです。筆者は、米国の景気・金利動向に比べると、大半は(全てとは言いません)無視してよい類のことと判断しています。

今回の論点まとめ

最後にもう一度、今回の論点を列挙します。

- 情報の9割は相場追認

- 過去も未来も短視眼

- 相場シグナルから遠い「正論」

- 目立つイベントで組むシナリオ

これらに巻き込まれないためには、自らのロジックをきちんと固めておく必要があります。そのための一助がサイクル投資の考え方です。ロジックが定まれば、これら(1)~(4)も、ワナではなくて、相場あるあるのパターンとして、使い勝手のある情報として「気づき」を提供してくれます。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

![[今週の株式市場]いつまで続く?金融政策イベント後の株高~意外と上昇するかもしれないが、注意点も~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]深セン事件:日本人が中国で身を守るための五ヶ条](https://m-rakuten.ismcdn.jp/mwimgs/c/3/498m/img_c339b7a95415ef88393102a22a4c739d42904.jpg)

![[動画で解説]株と金(ゴールド)同時最高値の謎](https://m-rakuten.ismcdn.jp/mwimgs/6/c/498m/img_6c4f30b2f3e5654adc5846baca21611059446.jpg)

![[動画で解説]日銀総裁記者会見の深読み、次回利上げは12月がメインシナリオ](https://m-rakuten.ismcdn.jp/mwimgs/6/c/498m/img_6cdcf38e54585d1dee3385dd85425bb971135.jpg)

![[動画で解説]みずほ証券コラボ┃9月24日【米国株は高値警戒も日本株はボックスか~今週は自民党総裁選挙を控える~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/a/5/498m/img_a5fff426146909130d365ce488e0b6bd86231.jpg)

![元消防士が高配当投資で資産8億円!かんちさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/b/0/160m/img_b0c234fd1d6f59509609cef18ef2667d37549.png)

![[動画で解説]【米日株/ドル円】勝ちにいくなら真に受けないこと](https://m-rakuten.ismcdn.jp/mwimgs/d/5/160m/img_d5b8a0ca8bdecca1d55b83f0f8cad49062829.jpg)