※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「 [動画で解説]今週の株式市場 いつまで続く?金融政策イベント後の株高~意外と上昇するかもしれないが、注意点も~」

先週末20日(金)の日経平均は3万7,723円で取引を終え、前週末終値(3万6,581円)からは1,142円高となったほか、週足ベースでも2週連続の上昇となりました。

注目されていた日米の金融政策イベントを通過した株式市場は、結果的に上昇で反応した格好となりましたが、果たしてこの上昇基調がいつまで続くのかが気になるところです。

そこで、今回のレポートでは、今後の相場展開を見て行く上で重要になりそうなポイントなどについて考えて行きたいと思います。

日本株の上昇の強さが試されるのはこれから

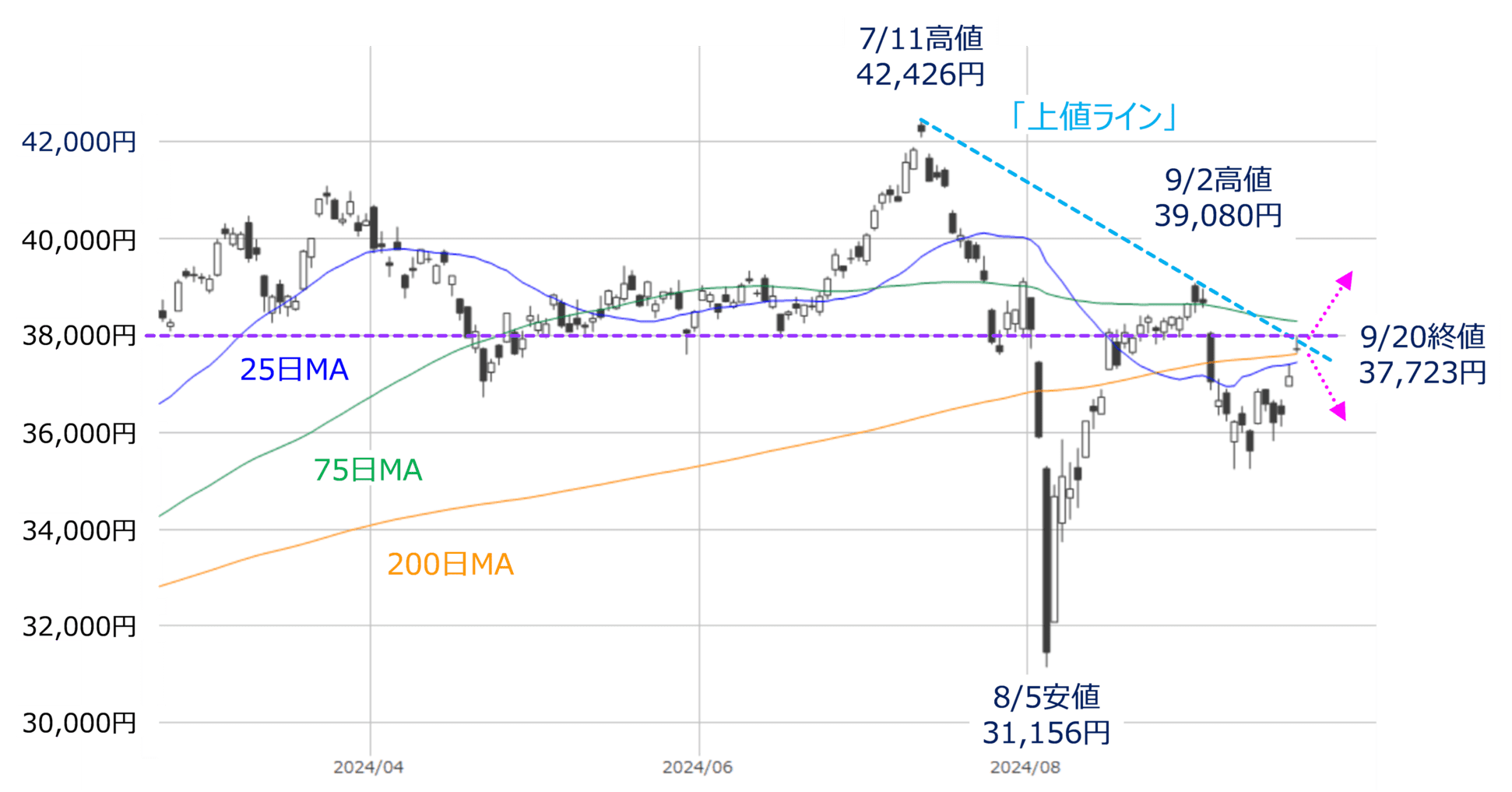

図1 日経平均(日足)の動き(2024年9月20日時点)

まずは、いつものように、日経平均株価の値動きから振り返ります。

米FOMC(米連邦公開市場委員会)は先週の17日から18日にかけて開催されましたが、その結果を受けた19日(木)の日経平均は一段高となって、3万7,000円台に乗せ、翌20日(金)も上昇が続き、節目の3万8,000円台に迫る上昇となりました。この日の午後は、日銀の金融政策決定会合の結果を受けての取引となりましたが、相場が大きく売られることはありませんでした。

これによって、株価は25日や200日移動平均線を上抜けたわけですが、7月11日と9月2日の高値どうしを結んだ「上値ライン」や、9月に上抜けしきれなかった75日移動平均線を超えられるかが今週以降の焦点になります。

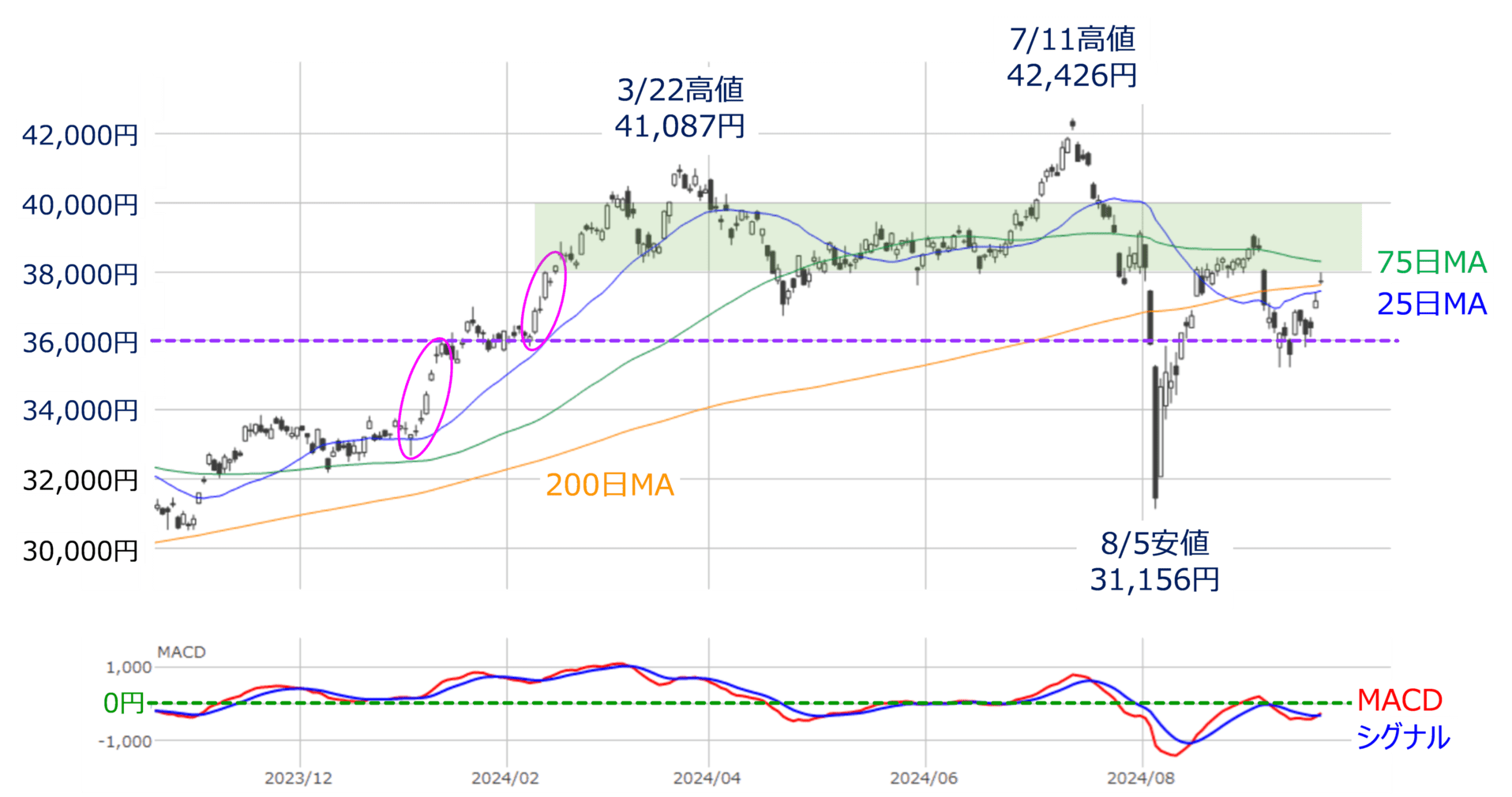

図2 日経平均(日足)とMACDの動き(2024年9月20日時点)

また、前回のレポートでも指摘した通り、日経平均の3万8,000円から4万円にかけての価格帯はローソク足の数が多く、「取引の厚い」範囲になります。

先ほどの図1で見てきた点や、図2下段のMACDがシグナルを上抜けてきたことなどを踏まえると、足元の日経平均は上方向の意識が高まっている印象ですが、ここからの上値追いは、戻り待ち売りや利益確定売りなどをこなす必要があり、日本株の強さが試されるのはここからとなります。

米NYダウはS&P500は最高値圏での動き

続いて米国株市場の動きについてもチェックして行きます。

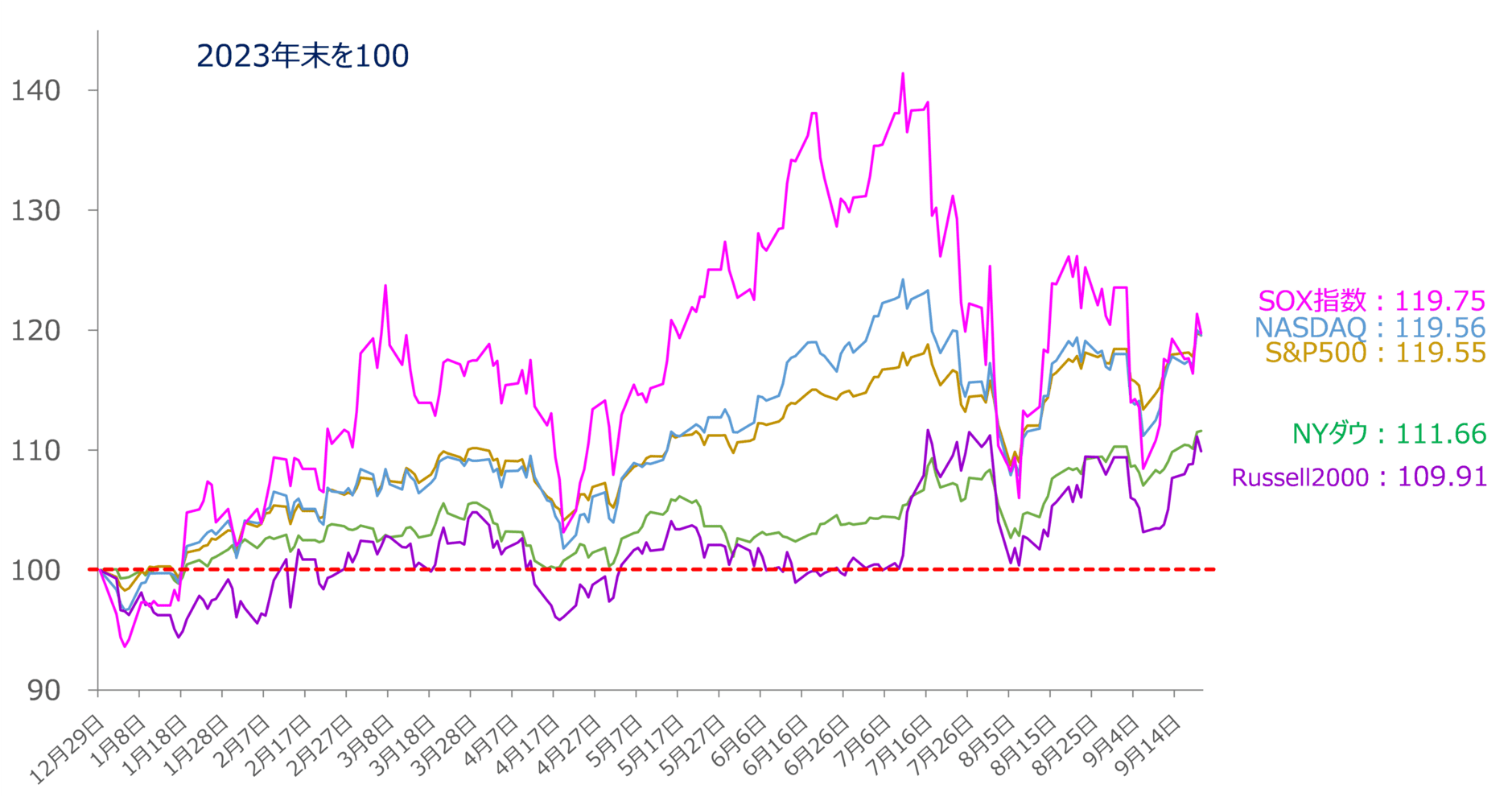

図3 米国主要株価指数の年初来パフォーマンス(2024年9月20日時点)

上の図3は昨年末時点を100とした、米主要株価指数のパフォーマンスを比較したチャートですが、最近の動きを見ると、各指数が揃って上昇基調を描いていることが読み取れます。

その中でも、NYダウは他の指数と比べるとパフォーマンスが出遅れているような印象ですが、足元の水準自体は、今年に入ってから最も高くなっています。実際に、米FOMC通過後のNYダウは初の4万2,000ドル台に乗せて最高値を更新しています。また、S&P500もFOMC通過後に最高値を更新しています。

「株高の宴」はいつまで続く?

これまで見てきたように、日米の金融政策イベントを通過した株式市場は概ね良好だったと言えますが、こうした株価の上昇はいつまで続くのでしょうか?

まず、米国株市場についてですが、基本的には、米国景気の実態や見通しに近しいものに寄せて行く相場展開が見込まれる中、「ソフトランディング」の見通しが続く限りは株高、反対に、「ハードランディング」や「スタグフレーション」の見通しが浮上してくると、株高の流れが怪しくなってくることになりそうです。

今回のFOMCでは、予想されていたとはいえ、0.5%への利下げ幅拡大が決定されましたが、FOMC後のパウエル米FRB(連邦準備制度理事会)議長の記者会見では、米国経済の堅調さや、インフレよりも雇用の安定に軸足を移す姿勢、そして、予防措置的な意味合いの利下げであることが強調され、これを受けた足元の米国株市場の上昇は、ソフトランディング見通しを強めている状況が反映されていると言えます。

さらに、こうしたFRBが強調するソフトランディングへの自信は、今回のFOMCで政策金利と同時に公表された「ドット・チャート」からも感じ取れます。

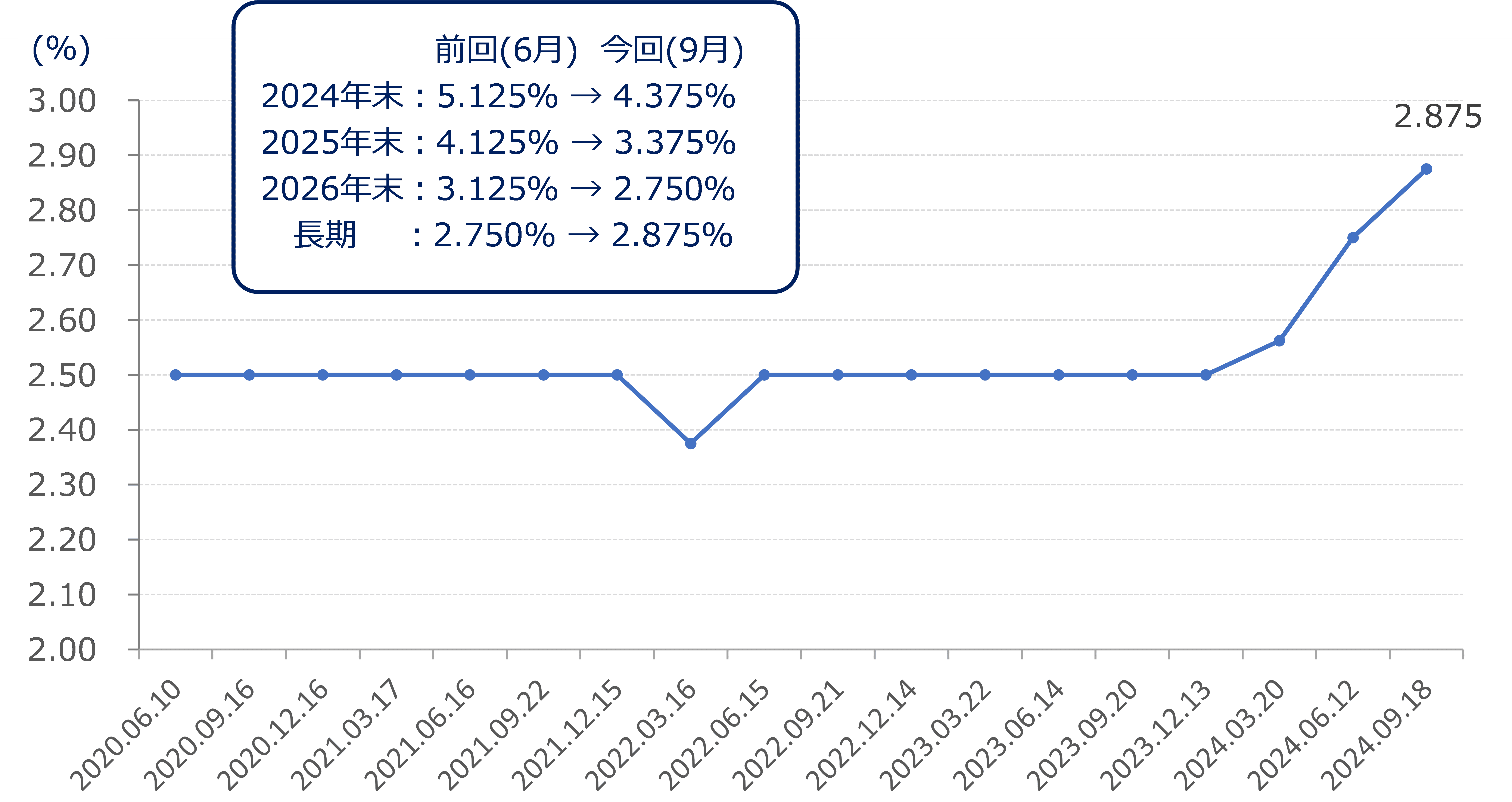

図4 米FOMC「ドット・チャート」における長期の金利見通し(中央値)の推移

いわゆる、ドット・チャートは、FRBメンバーそれぞれの金利やGDP(国内総生産)成長率、インフレ見通しの分布状況を表したものです。上の図4は、その中の金利見通しにおける「長期」の推移を表したものです。

また、上の図4の中には、金利見通しにおける前回(6月)の中央値と今回の中央値の変化についても示していますが、24年末や25年末、そして26年末の金利見通しが前回よりも引き下げられている一方で、長期の見通しがここ数回のFOMCで上昇し、26年末よりも高くなっています。

これは、「景気を支えるために利下げサイクルに入り、2~3年のあいだは金利が低下傾向となるが、その先は、米景気のソフトランディングに成功し、再び利上げサイクルに入れる」という長期的な展望を見据えていることがうかがえます。

今回のFOMCで0.5%の利下げ幅拡大が決まったにも関わらず、為替市場がドル安/円高の初期反応からドル高/円安へと傾いたことや、長期金利の指標となる米10年債利回りもわずかに上昇する反応を見せたのも、こうしたFRBメンバーの見通しを織り込んだ可能性がありそうです。

もっとも、市場が楽観を強めている時に悪材料が出現すると、ムードが一気に悪化し、株価が急落しやすい点には注意しておく必要があります。先週は米物流大手のフェデックス(FDX)が決算を発表しましたが、冴えない内容から株価が急落しました。景気が悪くなると、「モノ・カネ・ヒト」の流れが滞りがちになるという見方からすると、米国景気に対するネガティブな視点もまだ多く残されています。

![[今週の株式市場]いつまで続く?金融政策イベント後の株高~意外と上昇するかもしれないが、注意点も~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]深セン事件:日本人が中国で身を守るための五ヶ条](https://m-rakuten.ismcdn.jp/mwimgs/c/3/498m/img_c339b7a95415ef88393102a22a4c739d42904.jpg)

![[動画で解説]株と金(ゴールド)同時最高値の謎](https://m-rakuten.ismcdn.jp/mwimgs/6/c/498m/img_6c4f30b2f3e5654adc5846baca21611059446.jpg)

![[動画で解説]日銀総裁記者会見の深読み、次回利上げは12月がメインシナリオ](https://m-rakuten.ismcdn.jp/mwimgs/6/c/498m/img_6cdcf38e54585d1dee3385dd85425bb971135.jpg)

![[動画で解説]みずほ証券コラボ┃9月24日【米国株は高値警戒も日本株はボックスか~今週は自民党総裁選挙を控える~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/a/5/498m/img_a5fff426146909130d365ce488e0b6bd86231.jpg)

![[今週の株式市場]いつまで続く?金融政策イベント後の株高~意外と上昇するかもしれないが、注意点も~](https://m-rakuten.ismcdn.jp/mwimgs/f/f/550/img_ffbe970f6cc6507b56ab8024894f526534178.jpg)

![[今週の日経平均&株式市場]「景況感次第」の米国株と「米国次第」の日本株~米FOMC通過後も悩みは続く?~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3c12830912ac9c3a56975db39d61268434050.jpg)

![[今週の株式市場]「アフター米雇用統計」でどう動く?~思惑が錯綜しやすい地合いに注意~](https://m-rakuten.ismcdn.jp/mwimgs/4/9/356m/img_490220f2b871d2eae90bd2a0b72dd1aa34161.jpg)

![[今週の株式市場]為替市場は日本株の足枷になるのか~株価復調の強さと脆さ~](https://m-rakuten.ismcdn.jp/mwimgs/b/9/356m/img_b9a0de9870a4b1f31a53eb7a274ff0cb34159.jpg)

![元消防士が高配当投資で資産8億円!かんちさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/b/0/160m/img_b0c234fd1d6f59509609cef18ef2667d37549.png)

![[動画で解説]「ドル/円、145円台の注目チャートポイントは?」FXマーケットライブ<br /><br />](https://m-rakuten.ismcdn.jp/mwimgs/2/9/160m/img_29b02dd6b2097bfbc9a23ecc5e6af42241904.jpg)

![[動画で解説]中国金融緩和策の「本気度」と「ホンネ」~次の景気刺激策の第一歩?それとも政策の限界?~](https://m-rakuten.ismcdn.jp/mwimgs/a/5/160m/img_a5b4f0e39363adc01eab217c1126389873851.jpg)

![[動画で解説]【米日株/ドル円】勝ちにいくなら真に受けないこと](https://m-rakuten.ismcdn.jp/mwimgs/d/5/160m/img_d5b8a0ca8bdecca1d55b83f0f8cad49062829.jpg)