※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕伸康が解説しています。以下のリンクよりご視聴ください。

「甲辰(きのえたつ)の日本経済、海外景気下振れに耐え(甲)、金利立つ(辰)」

2024年は、欧米景気がこれまでの大幅利上げの影響から正念場を迎えるとみられます。そうした中で為替や金利がどう動くのか。周回遅れながら新型コロナ禍からの回復途上にある日本経済が、欧米景気の下振れに耐え得るのか。

日本銀行は内外景気に不確実性が高まりつつある中で、正常化を進めることができるのか。今週のレポートでは、2024年の日本経済を展望します。

海外では欧米景気がいよいよ正念場

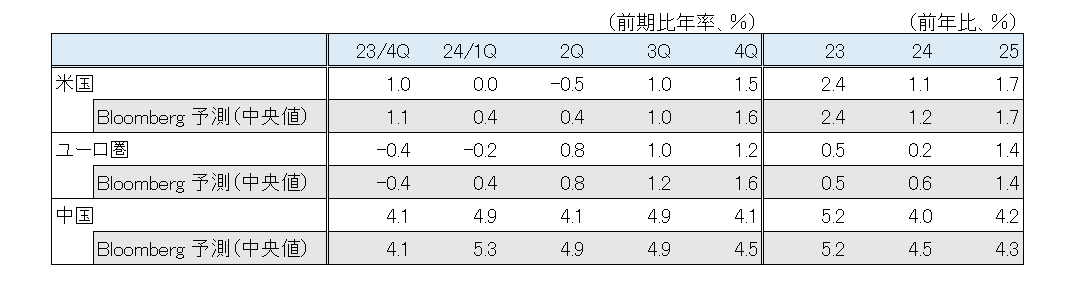

まず、海外景気から見ていきましょう(図表1)。欧米ではこれまで実施されてきた大幅な利上げの影響が、時間差で顕在化すると見込まれます。米国は年央にかけて浅いマイナス成長となり、すでにマイナス成長となっているユーロ圏も、年前半は厳しい状況が続くとみています。

年後半にかけて、FRB(米連邦準備制度理事会)やECB(欧州中央銀行)が利下げに転じることもあり、欧米景気は徐々に回復に向かうと想定しています。中国は、前期比1%程度(前期比年率4%程度)の低成長が続くとみています。

図表1 米欧中の実質GDP(国内総生産)成長率見通し

日本銀行はマイナス金利解除後様子見、イールドカーブはスティープ化

日本銀行は12月18~19日の金融政策決定会合で現状維持を決定しました。その後の総裁記者会見でも特に政策変更を仄めかすような発言はありませんでしたが、来年1月にマイナス金利政策を解除するというメインシナリオは維持します。

1月に解除がなかった場合でも、4月か6月には解除される可能性が高いとみています。解除後の政策金利は、無担保コールレート(オーバーナイト物)で0~0.1%を想定しています。

追加利上げは今のところ想定していませんが、追加利上げがあったとしても、FRBのような0.25%ではなく、もっと小刻みに行われるとみています。

イールドカーブはスティープ化する(立つ)と予想しています。景気と物価を反映する長期金利(10年)は、回復傾向を維持する日本経済(上昇要因)と、景気鈍化に伴う米国の長期金利低下による影響の綱引きになりますが、来年前半は後者が勝るため弱含み、年後半は上昇するとみています。なお、年末の長期金利(10年)は1.0~1.5%を想定しています。

為替は緩やかな円高へ、2024年10-12月期1ドル130円を想定

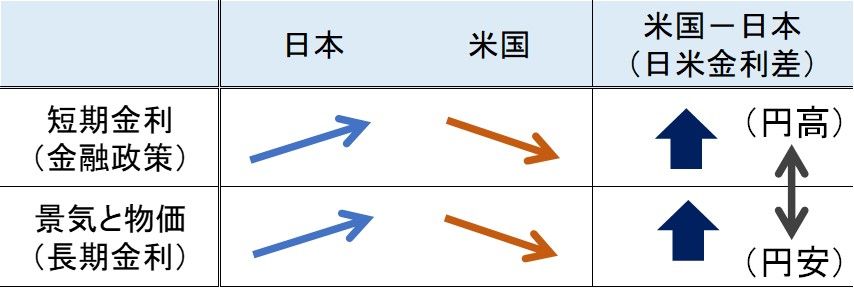

ドル/円相場の先行きについては、いつも次のような頭の体操をしています(図表2)。まず、日米の金融政策の違いを考えます。日銀は正常化、FRBは利下げを模索する展開が想定されるため、この点からは円高方向への圧力が強まると予想されます。

さらに、日米の景気・物価はどちらが強いかを考えます。米国はこれから景気が鈍化し、ディスインフレの傾向が強まる一方、日本の景気は回復基調を維持すると見込まれるため、この点からも円高方向への圧力が強まることが想定されます。

図表2 ドル/円相場のイメージ作り

なお、日米金利差でドル/円相場を説明することがよくありますが、図表2のように考えると、短期金利で比較する場合は金融政策の違いを、長期金利で比較する場合は、決定要因である景気や物価の違いを議論していると整理できます。

こうした頭の体操や、定量的な分析を行った上で、2024年10-12月期のドル/円相場は1ドル130円を想定しています。

日本経済は海外景気の下振れに耐え、着実に回復していく

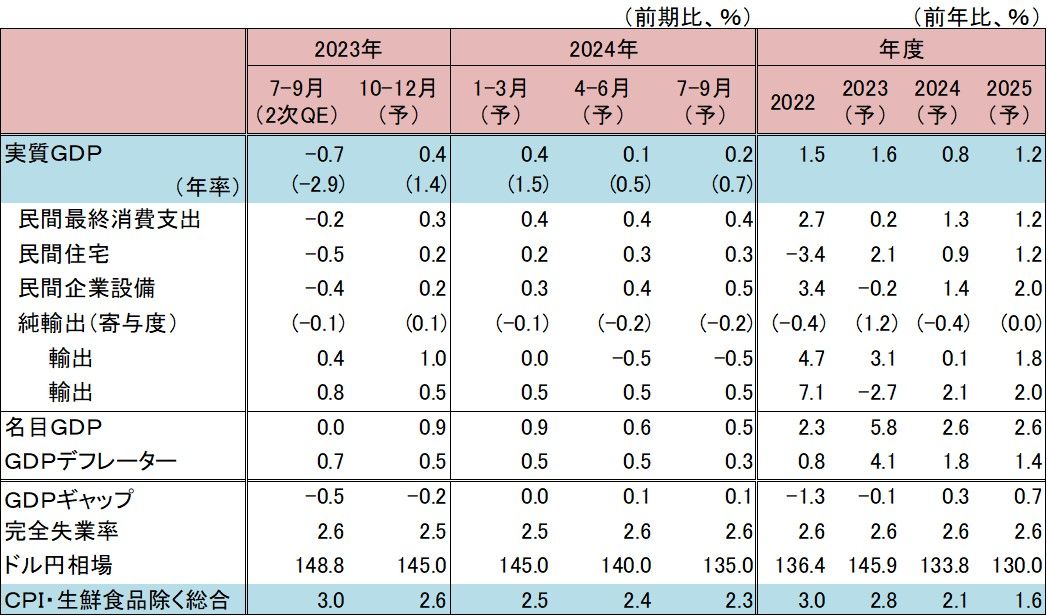

さて、上で見た海外経済、金融・為替環境のもとで、2024年の日本経済がどのような姿になるか整理します。2024年の十干は「甲辰(きのえたつ)」。日本経済は海外景気の下振れに甲のごとく耐え、着実に回復していくとみています(図表3)。

図表3 日本経済の見通し

実質GDPの5割超を占める消費から見ていきましょう。日本でも四十数年振りとなる高インフレに見舞われていますが、新型コロナ対策などにより生じた強制(過剰)貯蓄が下支えとなり、消費は着実に回復しています。

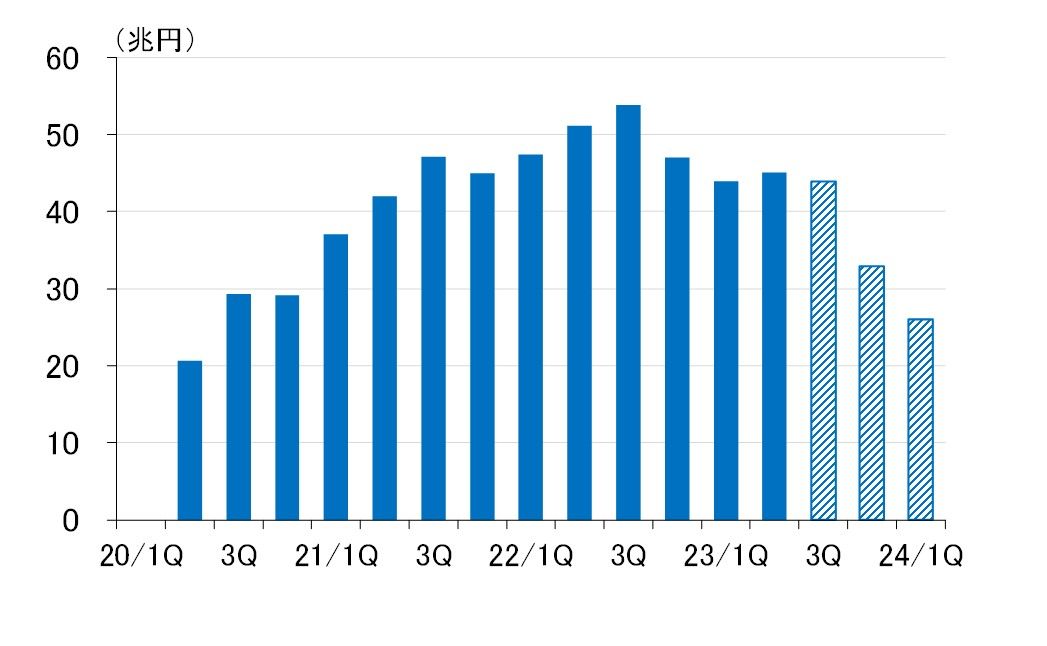

筆者の推計では、強制貯蓄は来年前半になっても20兆円を超える水準を維持しており(図表4)、消費の回復傾向は2024年も続くとみられます。

図表4 日本の強制(過剰)貯蓄

住宅投資は、住宅価格の上昇などから弱い伸びが続きますが、設備投資はデジタル化・省力化投資がけん引する形で増加するとみています。背景にある企業収益は、輸入物価の落ち着きを背景とする交易条件の改善や、値上げ効果の浸透などから、良好に推移すると想定しています。

インバウンド需要も堅調に推移するとみています。2023年10月の訪日外客数は新型コロナ禍前の2020年1月と比べ95%まで回復しましたが、中国からの訪日外客数はまだ3割程度しか戻っておらず、伸び代はまだあるとみられます。

欧米景気が悪化する年前半は財貨の輸出が減りますが、インバウンド需要がサービス輸出を押し上げるため、輸出全体では小幅の減少にとどまり、年後半に向けて回復していくとみています。

リスクは欧米景気のハードランディング

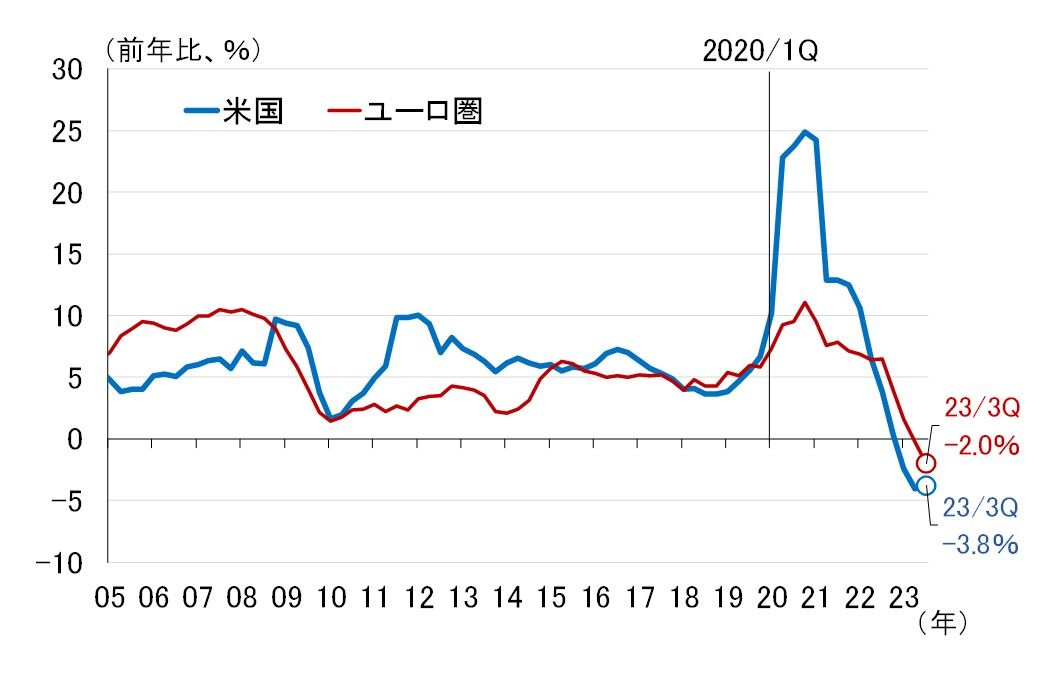

リスクはマネー収縮に伴う欧米景気のハードランディングです。以前、このレポートでも紹介しましたが、米国とユーロ圏のマネーストック(M2)が前年割れとなっています(図表5)。経済とマネーはコインの表と裏。今起きているマネー収縮が、経済の予想以上の下振れを暗示している可能性があることには留意が必要です。

図表5 米欧のマネーストック(M2)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。