放っておけない将来のお金。あなたは大丈夫?

資産運用スタートしたみんなの実態調査を大公開!

NISA(ニーサ:少額投資非課税制度)やiDeCo(イデコ:個人型確定拠出年金)をきっかけとして、資産運用や資産形成をはじめる方が増えています。これから、投資デビューをご検討の方は参考にされてはいかがでしょう?

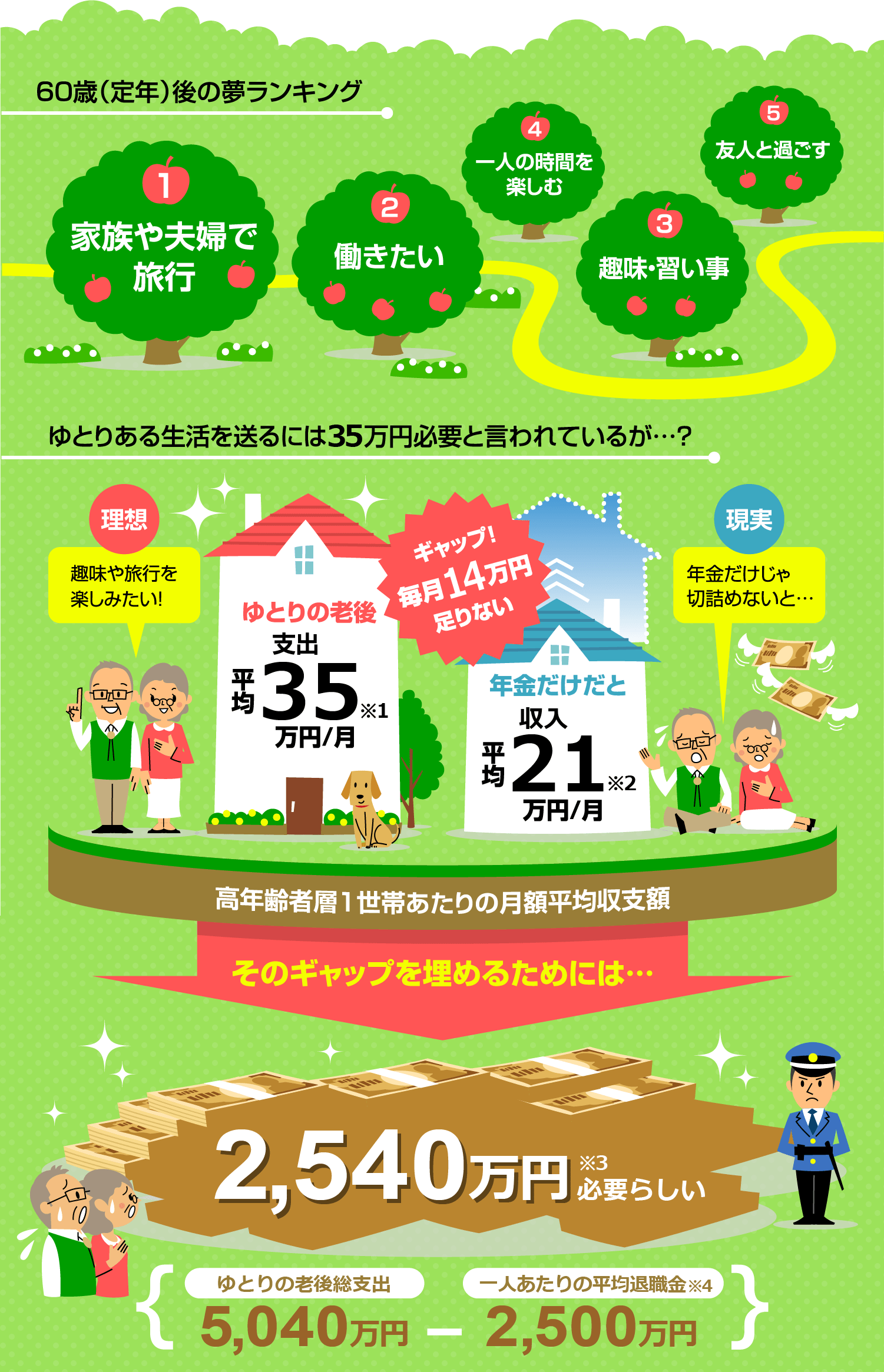

2,540万円を貯めるための方法とは?

「貯金のみの場合」VS「運用した場合」どう違ってくる?

2,540万円足りないというけれど、今からマネー対策準備したほうがいいのかしら…

寝かせているお金を未来のために働かせた場合を仮にシミュレーションしてみました。

いま、投資デビューしている人が増えているって本当?

資産運用しているのはどんな人?いくらでデビューした?

続けることが大切。「投信積立」の成功のヒケツとは?

資産運用を考えるタイミングは、必ずしもネガティブな風向きの時だけではありません

楽天証券経済研究所

ファンドアナリスト

日本政府が「貯蓄から投資へ」というスローガンを掲げ、個人の資産形成に益々の自助努力を促すようになってから、早20年近い年月が経過しました。この間には、就職氷河期時代の到来や、年金不安の台頭、さらには世界的な金融危機も訪れ、「何かしないと…」と、本格的に資産運用を考えた方も多かったと思われます。しかし、資産運用を考えるタイミングは、必ずしもネガティブな風向きの時だけではありません。2012年末以降加速したアベノミクス相場をきっかけとして、「投資デビュー」された方もまた、とても多いのです。ポジティブな相場の波に乗ることは、資産運用を始める動機として決して悪いことではありません。きっかけと、始めるタイミングは人それぞれでも、最終的に目指すところは皆同じ。資産運用を通じて、しっかりとお金を増やすことです。

まずは調べる!じぶんにあう税制優遇制度はどれ?

投資信託を活用した資産形成で重要なのは、今後上がりそうなマーケットを予想することではありません。複数の投資信託を保有し、中長期に渡ってリターンを積み上げていくことです。これを達成するためには、まずNISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)といった税制優遇メリットのある制度を利用すること。さらに、投信積立を活用するなど、買い方を工夫すること。積立効果が表れる目安はおおよそ2年。コツコツと続けていけば、マーケットに振り回されることなく、着実に資産を増やしていけるということを覚えておいてほしいと思います。

◎つみたてNISA(ニーサ)、◎一般NISA(ニーサ)、◎個人型確定拠出年金iDeCo(イデコ)のメリットと制度の比較はこちら ≫≫

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。